#1:政策扶持

大陆面板的发展首先离不开政府政策的扶持,由近年来出台的相关政策分析,面板行业一直被作为新型产业强调发展,同时,在2014 年颁布的《2014-2016 年新型显示产业创新发展行动计划中》也明确强调要将完善产业配套,提升供给水平列为首要任务。2015 年商务部在《中韩自由贸易协定》中,规定2015 年起8 年中面板关税设定为5%,最近更有人提议将关税升至8-10%,极大程度地保护了国产面板厂商。

#2:政府补贴以及税收优惠

对面板厂商的政府补助也是大陆面板厂商竞争力提升的另一大重要原因。以京东方为例,2007-2016 十年间计入营业外收入的政府补助已超过70 多亿元,尤其是近两年,京东方每年收到的政府补助都在10 亿元以上,我们预计未来几年公司收到的政府补助将稳定在十几亿元。京东方政府补助的内容主要包括8.5 代线、10.5 代线的项目补助以及科研项目补助等。深天马政府补助的总额虽低于京东方,但从2011 年起规模也大幅度提升,2016 年政府补助达到3.4 亿元,主要包括武汉天马产业扶持研发补贴、无息贷款递延收益摊销、贴息补贴、新型显示产业创新发展项目、研究开发补贴以及先进设备及政府项目专项补贴等。

参考观研天下相关发布的《2018-2023年中国LCD面板产业调查与发展趋势研究报告》

#3:政府支持下的大胆逆周期投资

早期中国厂商进入面板产业时,依靠积极的投资,以中低端市场作为切入口,逐渐占据了有效的市占率,以京东方为例,公司大尺寸面板主要以32”、43”为主,在2016 年初面板行情处于谷底时,仍通过降价的方式挤走竞争对手。目前京东方息税前利润趋于稳定,与前期积极地资本开支密切相关。

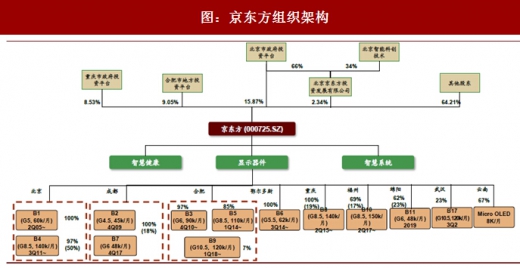

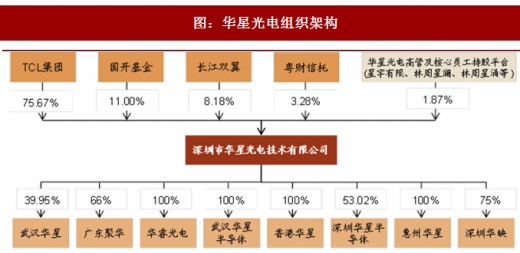

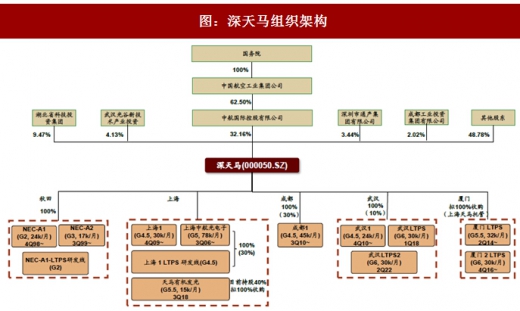

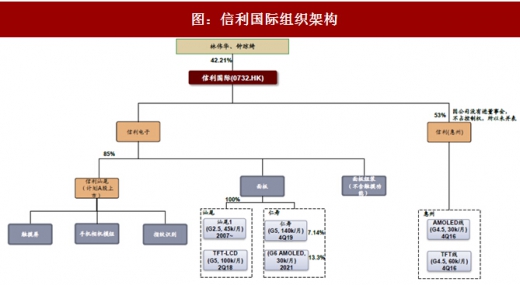

大陆厂商投资产线,1)在政府及相关政策的扶持下,公司可以用较少的资金撬动高达5、6 倍杠杆的项目,项目初始资金投入对公司运营及业务影响有限,但未来收益比较可观。2)在产线没有盈利能力时,上市公司股权占比基本小于50%,不作为并表处理,仅作为投资收益,因此不需要背负折旧等费用。而在产线扭亏后,才会考虑通过增资及股权转让等方式,逐步将产线并表。图表19-22 中,我们列举了京东方、深天马等4 家公司的组织架构,其中括号内的数字为新建产线时的股权占比,其他为目前的股权占比。

LCD 行业未来展望

大陆主要公司扩厂和关厂计划

面板行业属于周期性行业,受供需关系影响较大。纵观面板行业近10 年来的发展,行业在2007 上半年经历短暂的繁荣期,下半年起受到金融危机爆发影响,面板价格全面崩盘,面板行业大规模亏损,并持续了将近5 年,直至2013 年重新回到上升通道并持续到2014 年底。 2015 年面板行业再次进入低谷,而2016 下半年由于受到1)台湾地震影响导致友达、群创产能受损以及2)韩国厂商关闭或转移产能至AMOLED,面板价格一路上扬,增幅超过30%。

根据面积测算,未来3 年需求端同比增长在5.0-7.0%区间内,供给端2017 同比增长较少,仅为2.8%,主要由于韩国大厂缩减LCD 的产能并投入到AMOLED 生产导致。其中,三星显示在2016 下半年关闭了L7-1 产线,同时转移部分L7-2 产能生产AMOLED,2017 又关闭了L6 产线;乐金显示计划逐步将6 代线以及8 代线转向AMOLED 产能。2018 年全球产能迅速扩张到7.9%,2019 年至10.1%,主要由于1)大陆产能爆发,预计2018/2019 年大陆产能同比增长26.5%/34.2%,2018 年会有三条全新产线:1Q18 中电集团咸阳8.6 代线,京东方合肥10.5 代线,2Q-3Q18 中电成都8.6 代线Plus;2)多条全球高世代线(10.5代及11 代线)开始量产,贡献产能。

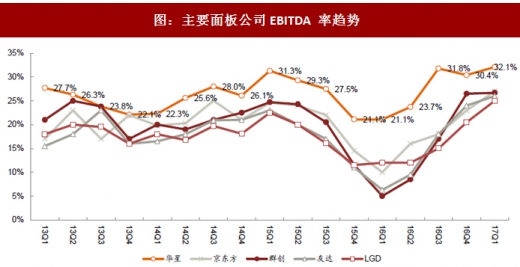

行业利润趋势展望

我们认为,面板公司的盈利能力与行业整体的产能稼动率有着极强的相关性,而随着全球产能稼动率趋于平稳,近两年将维持在90%以上,公司也将维持稳定的盈利能力。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。