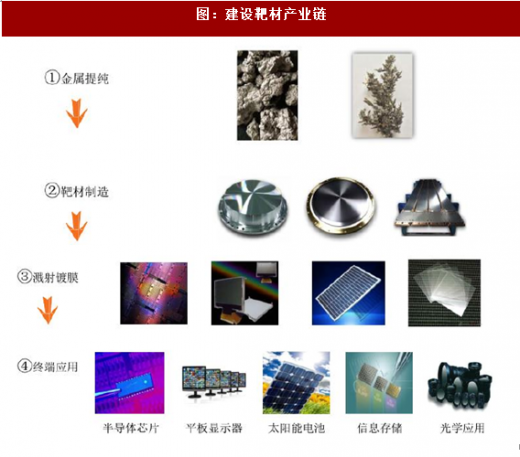

溅射靶材产业链及市场容量

溅射靶材产业链主要包括金属提纯、靶材制造、溅射镀膜和终端应用等环节,其中,靶材制造和溅射镀膜环节是整个溅射靶材产业链中的关键环节。

国内靶材发展现状

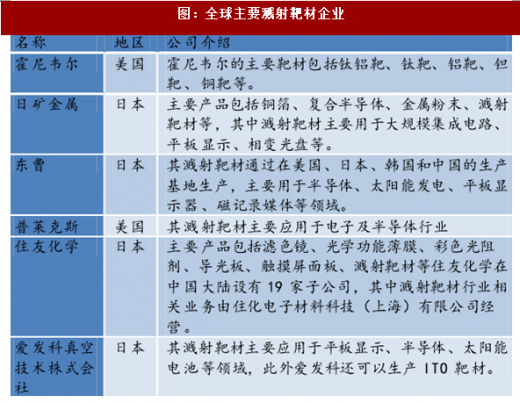

美国、日本企业仍然占有全球主要市场份额。溅射镀膜技术起源于国外,所需要的溅射材料一一靶材也起源发展于国外。高纯溅射靶材伴随着半导体工业的发展而兴起,是典型的技术密集型产业,以美、日企业为代表的国外企业占强势地位。日矿金属、霍尼韦尔、东曹、普莱克斯、住友化学、爱发科等占据着全球靶材市场的80%的份额,技术领先国内。

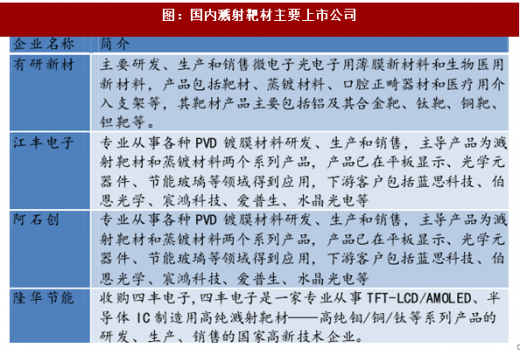

国产靶材已经成为半导体上游材料最先掌握国际先进技术的领域。国内市场中,高纯溅射靶材产业虽然起步较晚,具有规模化生产能力和较强研发能力的厂商数量仍然偏少,但是不过近年来随着国家政策和资金的支持,已有个别龙头企业在某些领域突破专业技术门槛,并依托有利的产业政策导向和产品价格优势逐渐在国内靶材市场上占据一定份额,与国外企业的差距正在缩小,主要有江丰电子、阿石创、有研新材、隆华节能等。

参考观研天下发布《2016-2022年中国ITO靶材产业现状分析及十三五发展策略分析报告》

受政策和需求双重推动,国内靶材行业发展空间巨大

溅射靶材以及集成电路、平面显示等下游行业属于国家重点鼓励发展的战略性新兴产业。近年来,为推动溅射靶材等中上游产业发展,增强我国产业创新能力和国际竞争力,国家先后出台了多项专项政策和鼓励措施。国家产业政策、研发专项基金的陆续发布和落实,为溅射靶材及其下游行业的快速发展营造了良好的产业环境,推动了行业的发展。

半导体制造业需求的急速扩增为未来行业发展提供了广阔的空间。溅射靶材是电子及信息产业、液晶显示器、光学等行业必不可少的原材料,随着半导体、平板显示、太阳能电池等下游产业的持续扩张,新型终端应用领域的不断扩展,国内靶材厂商迎来了良好的发展机遇。

半导体产业链整体向国内转移为上下游协同发展奠定了基础。基于我国平稳较快的经济发展形势和国内半导体,平板显示等终端消费市场的持续增长,我国逐渐受到跨国企业的亲睐,众多世界知名企业纷纷加大对中国的投资力度,不断将生产制造体系向中国转移,产业链向国内转移已是大势所趋。目前,靶材等高端材料市场主要由国外公司占领,靶材行业有着广阔的进口替代空间。

与下游企业的共同研发和认证过程是目前国内靶材行业发展的最大挑战

尽管我国龙头企业的生产技术已经达到了国际先进水平,如何根据下游企业的需求进行产品的配套研发是未来发展的关键。在溅射靶材产业中,美、日等发达国家经过几十年的发展技术已十分成熟,且在掌握核心技术以后,执行非常严格的保密和专利授权措施,对新进入行业的企业设定了较高的技术门槛。国内溅射靶材产业起步较晚,行业内高端技术人才也较为稀缺,如何做到上下游一体化,上游配合下游生产,下游支持上游研发,将成为未来国产靶材发展的关键。

认证周期长是靶材企业面临的最严峻挑战。提高高纯溅射靶材属于下游客户的关键原材料之一,下游客户在选用新靶材的时候会十分慎重,通常需经漫长的认证过程才会批量采购。从新产品开发到实现大批量供货,整个过程一般需要2-3年时间。美、日等发达国家企业经多年发展在客户认证和业界口碑方面有着深厚的积累,我国企业面临着较高的客户认证壁垒。随着我国靶材厂商技术的进步和我国产业地位的提升,龙头企业得到越来越多下游客户的认可,如江丰电子生产的铝靶材已批量供应中芯国际、台积电、东芝、日本美光、京东方等国内外知名客户,与国外企业的差距正在逐渐减小。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。