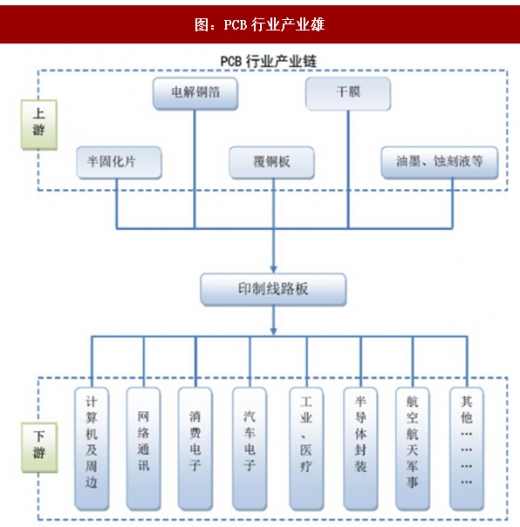

PCB行业上中下游划分明确,上游产业包括玻璃纤维,油墨,铜覆板等原材料供应商,中游产业包括PCB生产设备供应商,下游产业涵盖多应用领域。产业链可分为原材料一覆铜板一印刷电路板一电子产品应用。、

参考观研天下发布《2018-2023年中国印刷线路板(PCB)行业市场运营现状调查与未来发展趋势预测报告》

按下游电子产品的用途划分,PCB可运用于消费电子、汽车电子、网络通讯、工控医疗、航空航天等领域。在消费电子领域PCB运用于手机、家电、无人机、V日设备等产品中;在汽车电子领域PCB运用于GPS导航、汽车音响、汽车仪表盘、汽车传感器等设备中;在网络通讯领域PCB运用于光模块、滤波器、通讯背板、通讯基站天线等设备中;在工控医疗领域PCB运用于工业电脑、变频器、测量仪、医疗显示器等设备中;在航空航天领域PCB运用于飞行器、航空遥感系统、航空雷达等设备中。

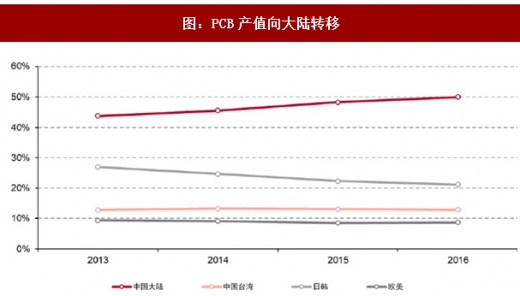

欧美以及台湾地区PCB产能向大陆地区持续进行转移,我们认为原因有以下三点:

1.西方国家环保政策趋严,相对高排放的PCB行业被迫转移。印刷电路板含有重金属的污染物,制造过程中难免造成局部环境污染。在欧美地区,政府对PCB厂商的环保要求高于国内。在严苛的环保标准下,企业需要建立更完善的环保制度,这将导致企业环保支出的增加,使得管理费用增加进而影响企业利润水平。因此欧美厂商只保留军事、航空航天等高技术且机密性强的PCB业务以及小批量快速板等业务,而不断减少高污染、低毛利的PCB业务。这一部分业务的产能转移到了环保要求相对宽松,环保支出相对较低的亚洲地区。

严格的环保政策同时也阻碍了新产能的释放。PCB厂商通常通过扩张原有厂房或新设厂房来扩大产能。但一方面,环保条款的限制加大了厂房选址的难度;另一方面,成本的提高使得项目预期的收益率降低,削弱项目可行性,增大了慕资的难度。欧美厂商投资新项目的速度受限于以上两点原因而低于亚洲厂商,进而释放新产能相对较少,在PCB产能上持续落后于亚洲地区。

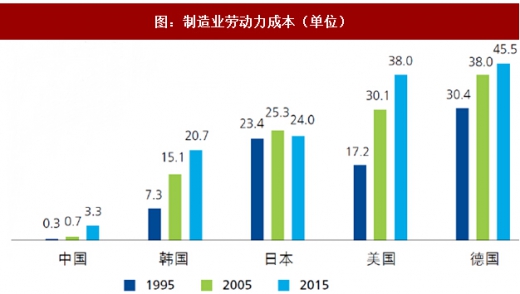

2.大陆市场以相对低廉的劳动力成本获取价格优势,西方厂商在价格战中趋于劣势。大陆市场劳动力成本有着相对低廉的优势,虽然在近年内已经逐步提升,但仍然远低于欧美发达国家水平,同时也低于日韩地区水平。大陆地区厂商凭借自身在环保支出与人工成本上的优势,能以相比其他地区厂商更低的价格来获取竞争优势,进而扩大市场份额。

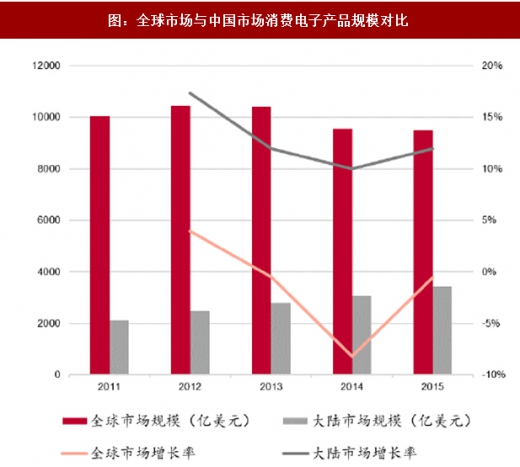

3.中国成为全球最大的消费电子产品市场,上下游产业链完整配套PCB产业需求。近十年来,我国电子信息产业快速发展,产业规模不断扩大2015年中国全年消费电子信息制造业实现主营业务收入11.1万亿元,达到全球第一。PCB作为最接近终端产品的载体之一,在大陆地区的需求量将随着下游终端产品的火爆而持续增长。

与此对应,大陆地区供给端也形成了“从铜箔,玻纤,树脂,再到覆铜板,最后制成PCB”的完整产业链,能配套不断增长的生产需求。因此在需求推动下,行业产能顺利向大陆地区转移。

目前,中国已经形成了以珠三角地区、长三角地区为核心区域的产业聚集带。据CPCA统计,2013年国内PCB行业企业数量约PCB1500家,主要分布在珠三角、长三角和环渤海区域,长三角和珠三角两个地区的PCB产值占中国大陆总产值的90%左右。中西部地区PCB产能近年来也扩张较快。近年来,部分PCB企业由于劳动力成本提升,将产能从珠三角地区、长三角地区迁移到基础条件较好的中西部城市,如湖北黄石、安徽广德、四川遂宁等地。而珠三角地区、长三角地区利用其人才,经济,产业链优势,不断向高端产品和高附加值产品方向发展。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。