摄像头产业链包括 CMOS 图像传感器、镜头、VCM 马达和模组封装,其中 CMOS 图像传感器和镜头是摄像头的关键部件。移动设备摄像头关键部件包括 CMOS 图像传感器、Lens(镜头)、VCM 马达(Voice Coil Motor,音圈马达)和 PCB 等配件,由模组厂进行封装。其中,CMOS 图像传感器是手机摄像头的关键部件,2016 年在手机镜头市场规模中占比达 54.2%,其次是模组封装和光学镜片。摄像头是垂直分工行业,一般由上游厂商提供CMOS 图像传感器、镜头和 VCM 马达,模组厂进行封装测试。

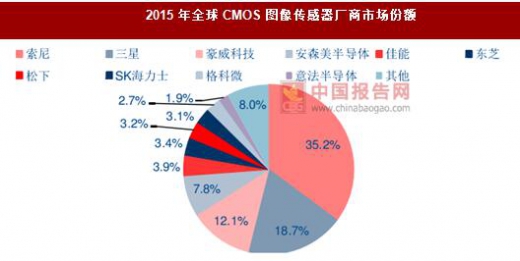

CMOS 图像传感器:大厂市占集中,日韩企业引领高端市场。

CMOS 行业壁垒突出,主要体现在工艺复杂,投入资本大,人才要求高并且研发周期长,尤其是对于 8MP 以上的高端产品,行业壁垒更高,故先发优势明显。目前全球 CMOS 图像传感器龙头为索尼,其产品主要为 8MP 以上的图像传感器,2015 年市占率高达 35.2%,其次是三星和豪威电子,豪威电子目前为国内 CMOS 图像传感器龙头,在中低端 CMOS 图像传感器(主要是 5MP和 8MP)出货量占领先地位。由于产品更新换代快,出货量大的厂商能更快摊薄产品研发费用,CMOS 图像传感器未来市场份额有望持续朝龙头公司聚集。

镜头:高端镜头技术壁垒高,大立光一家独大。

摄像头镜头厂商相对集中,CR5达65.66%,其中大立光以 34.46%的市场份额处于龙头地位,其技术同样处于领先地位。目前大多高端手机均使用 6P 镜头,仅有大立光能保证良率和产能,几乎包揽了各大手机品牌的 6P 镜头订单,其 10M 以上产品占比基本维持在 70%-80%之间。大立光与玉晶为国际大客户手机镜头的主要供货商,主要产品为 1300 万像素以上的 6P 镜头。

大陆来看,舜宇光学科技 2016年已处于行业第二,市占达 9.42%,且产品结构不断改善,1000 万像素以上产品占比不断提升,2016 年已达 28.9%,主要供货国内安卓手机厂商,瑞声科技也开始出货 lens,未来有潜力成为其有力竞争者。

VCM 马达:市占相对集中,国外厂商占据较大市场份额。

VCM 马达因其体积小,结构简单而得以在手机中大量应用,主要厂商包括阿尔卑斯、三美、TDK 等,市场份额分别为21.3%,13.1%和 12.6%,同时技术也较为先进。国内由于起步较晚,产品研发实力对比国外较弱,产品结构相对落后,良率低,同时竞争剧烈,目前暂无较大供应商。随着国内手机产业链的逐渐形成,目前国内 VCM 马达生产厂商已超过 50 家,但所占市场份额均较小,新思路和比路是国内相对较大的 VCM 马达厂商,但全球市场份额分别仅 9.6%和 3.5%。

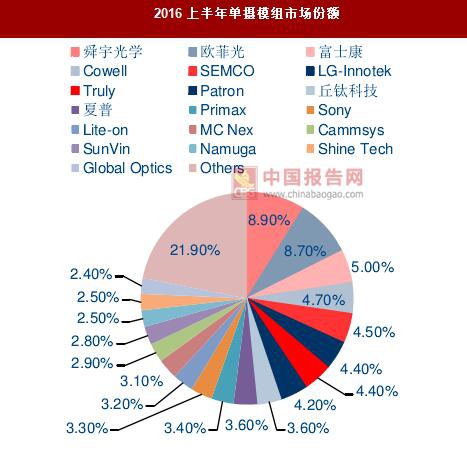

单摄模组市场较为分散,CR5 仅 31.8%,一线厂商超过 20 家。

目前双摄产量较低,模组厂商摄像头模组仍以单摄为主,从出货量来看,2016 年上半年五家最大厂商分别为舜宇光学科技、欧菲光、富士康、高伟和 SEMCO,市场占有率分别为 8.9%、8.7%、5.0%、4.7%和 4.5%,行业 CR5 仅 31.8%,市场集中度相对较低。单摄模组集中度低的主要原因是行业定制化要求较多,不同厂商产品差异较大,从设计方案用料到价格差距都比较大,此外还需要配合整机厂、软件厂商、CPU 平台等,协同联合调试,行业属性造成集中度天然较低。

双摄模组厂商集中度高,CR3 达 83%,毛利净利均优于单摄。

受益于行业爆发初期,获得双摄技术开发能力的厂商相对较少,双摄模组行业当前高度集中,行业前三 LG、舜宇、欧菲光三家份额合计超过 80%。由于尚处在技术导入初期,包括 LG、舜宇等在内的龙头厂商良率也仅在 40%-70%之间,且需要和终端大厂密切配合以调试软硬件,这在一定程度上加剧了行业集中度。我们认为在 2019 年其他小厂掌握双摄技术之前,行业走向高度集中的趋势仍将延续,龙头厂商有望在市场空间和份额两端受益。双摄毛利率高出单摄 2%左右,净利率高出 5%左右,双摄模组厂商盈利水平将显著改善。

模组端国内机会大,舜宇、欧菲光、丘钛等有望持续受益双摄爆发。舜宇光学科技作为国内首家量产双摄模组的公司,目前在双摄模组生产上依旧具有先发优势,客户以华为为主。

欧菲光 2016 年全面导入自动化产线,加速扩产,同时收购索尼华南,有望加速进军国际大客户的摄像头产业链,我们判断公司未来可能通过多种渠道切入大客户双摄。丘钛科技是目前国内另一家能够供货双摄的厂商,当前主要供货 vivo 和 360 等手机厂商,其优势主要在于图像算法处于行业前列,产业链相较更为完善,产品竞争力较强,同时易于控制成本。未来双摄的持续渗透将不断拉动对双摄模组的需求,目前国内包括舜宇光学、欧菲光、信利国际和丘钛科技等主要厂商已针对双摄进行扩产,预计2017年底产能将对应超过3亿部手机。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。