一、运营商资本开支随技术更新呈现显著周期性

从历史数据看,过去 3G 和 4G 的两轮技术更新中,国内运营商资本支出强度存在显著的周期性,周期峰值时资本支出占收比较谷底可提升 10PP 以上,启动初期一般较低谷提升 3PP 左右。经过 4 年的大规模投入,我国 4G 基站数量已达 328 万个,网络总体覆盖基本完成,目前运营商资本开支强度正处于 4G 周期低谷。

4G 时期的资本支出强度总体较 3G 时期低。我们认为,这主要是由于 3G 时期人口红利尚未用尽,运营商营收仍能够保持两位数的高速增长,从而通过营收总盘子的做大降低了资本开支占比。

图表:运营商资本支出占收比

注:为完整起见,资本开支总额包含了 2008-2011 年中电信 CDMA 网建设开支,下同。

二、2018-20195G 投资储备和早期建设期

5G 标准和产业链尚待完善,预计 2019 年可达初步商用。目前国内运营商均倾向于采用独立组网方式,建设一张独立的 5G 网络。按照 3GPP 工作计划,2018 年 6 月独立组网标准出台,9 月标准冻结,而产业链商用设备就位会滞后于标准,尤其是终端商用需时最久。我们判断,2019 年产业链各个环节将初步成熟,2018-2019 年将是 5G 投资的储备期和早期建设期。

中国移动是运营商资本支出的决定力量。从投资力度上看,中国移动是国内运营商资本支出的绝对主力,过去十几年来投资占比基本都在 40%以上。从投资步伐上看,每次通信技术换代来临时,中国移动均是三大运营商中动作最快、投资最坚决的先行者。因此,分析清楚中国移动近期的投资动态,我们基本就能够把握行业整体的资本开支趋势。

图表:中国移动近年主要工程设计勘察项目集采招标情况

注:16-17 年集采最初招标 151 个标段,预估工程规模 3235.61 亿元,实际开标 140 个标段,涉及工程规模3101.24 亿元

工程设计项目招标情况——打开未来资本开支黑盒的钥匙。影响单个运营商资本开支的因素很多,既有技术升级、需求升级、经济周期、政策引导等外部因素,也有公司自身的战略布局、财务状况、ROIC 分析等内部因素,因此对其预测有相当的难度。幸运的是,近期中国移动工程设计项目招标情况,向我们展示了其未来资本支出计划情况的端倪。运营商的资本支出是通过具体的工程项目完成的,工程设计和勘察是每项工程的前置步骤,费用总体与工程总费用正相关。我们根据历史招标数据发现,虽然单项工程的设计费率差别极大,但工程总体规模达到足够大之后,总体设计费率基本稳定在 15 倍左右。因此我们可以通过中国移动对未来工程项目设计的招标情况,来推测整体工程规模。

2018-2019 年中国移动预估工程规模同比提升约 27%。近日,中国移动汇总了下属 31 省和相关专业公司、直属单位需求,开展了 2018-2019 年通信工程设计集采项目,包含了无线网(不含 NB-IoT)、核心网、业务网、支撑网、承载网等全部业务网络。根据 384 亿元的预估设计费用,我们可以大致判断出对应工程规模约 5760 亿元。叠加 2018 年 NB-IoT 约 300 亿元的建设规模,中国移动 2018-2019 年总预估工程规模约 6060 亿元,较 2016-2017 年度总预估规模的 4757 亿提升约27%。

预计中国移动 2018-2019 年总体资本支出实现正增长。预估工程规模和实际资本支出不会完全相等,按照“投资估算——概算——修正概算——预算——合同价——结算价”的计价流程,最终的设备和施工服务的中标价格会较估算价有一定的折扣。经过多年价格战的拼杀,目前折扣率已经维持在比较低的水平,后续压低折扣的空间并不大。因此,在预估工程投资同比增长 20%以上的情况下,即使考虑最差情况,我们认为中国移动 2018-2019 年总体资本支出计划也将实现正增长。

预计运营商总体资本支出 2018 年微降,2019 年增长 10%以上。由于 2018 年 4G 主体投资基本完成,5G 尚处于试验阶段,我们判断运营商很可能会尽量为 5G 建设投资进行储备,预计 2018 年资本支出微降。目前三家运营商竞争不断加剧,为争取竞争优势,我们认为电信和联通投资力度将紧随中国移动,未来两年行业总投资将与 2016-2017 年基本持平,预计 2018 年运营商资本开支约 3000 亿左右,同比微降 3%,2019 年资本支出约 3450 亿,同比增长 10%以上。

三、2020-2021:5G 首轮投资高峰,聚焦热点区域覆盖

根据我们之前对 5G 应用场景的分析,5G 网络初期建设将主要以满足 eMBB 超高带宽需求为主,采用中频段聚焦热点区域进行覆盖,以应对不限量流量套餐对网络容量造成的巨大压力,同时为 AR/VR/8K 等高带宽应用提供信息基础设施;后期网络建设将随着垂直行业应用场景的成熟按需部署,而非像 4G 时期一样追求部署速度和全覆盖。按照目前 5G 标准和产业链的进度,预计网络侧和终端侧均将在 2019 年初步成熟,国内 5G 网络建设将从 2020 年规模启动,参考 3G 和 4G 网络建设经验,预计高强度建设至少将持续 2 年时间。

三大运营商在 5G 初期的投资节奏上总体会保持一致。一方面,由于 5G 在标准上高度统一,不存在 4G 时期 TDD 和 FDD 的路线差异,不会再出现电信和联通为了等待 FDD 牌照推迟建网的情况。另一方面,中国移动通过 4G 网络先发建设彻底取得竞争优势的先例,也给运营商带来充分的警示。

参考观研天下发布《2018年中国通信行业分析报告-市场深度调研与发展前景预测》

投资强度上,我们认为运营商大概率将以需求为导向理性投资,占收比不会出现过于陡峭的提升,预计 2020 年提升 2PP,2021 年再次提升 2PP。乐观情况下,如果 5G 网络和终端商用设备充分成熟,2019 年发布牌照,政府和运营商投资热情高涨,力图实现发达区域连续覆盖,此时可参照 3/4G 时期投资节奏,我们预计 2020 年投资占收比提升 3PP,2021 年再次提升 4PP。悲观情况下,如果 5G 网络和终端商用设备进展不顺利,运营商由于需求场景不明确,仅在少量区域点状部署,我们预计 2020 年投资占收比提升 1PP,2021 年再次提升 1PP。

预计 2020-2021 年运营商资本开支将达到 8400 亿元。考虑人口红利用尽和提速降费等行业背景,预计运营商营收未来几年将维持 5%左右的低速增长。根据之前对 2018-2019 年资本开支的预测,2018 年资本开支占收比约 21%,2019 年约 23%。相应的,预计 2020 年投资占收比约 25%,2021 年约 27%,运营商两年总资本开支将达到 8400 亿元。乐观情况下 2020 年投资占收比约 26%,2021 年约 30%,对应资本开支约 9000 亿元;保守情况下,2020 年和 2021 年分别约24%、25%,对应资本开支约 8000 亿元。

图表:运营商资本支出占收比预测(%)

图表:运营商营收及同比增速

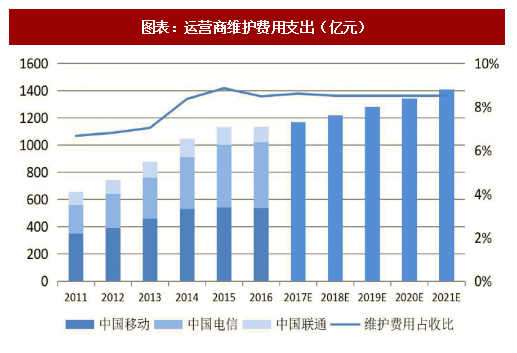

四、不能忽视的维护费用——设备商另一大收入来源

我们注意到,目前市场上对于运营商的资本支出高度关注,视之为衡量下游设备商收入变动的绝对风向标。实际上,目前设备商的商业模式已经从单纯卖设备转向了设备和服务并重,越来越多的收入来自于对卖出设备提供的后续维保服务,而这些费用在运营商财务报表中体现在维护费用。根据年报披露的数据,三大运营商维护费用支出逐年增长,从 2011 年的 655 亿元增长到了 2016 年的 1133 亿元,已经达到当年资本支出 32%的体量,占营业收入的比重也稳定在 8%以上。随着未来运营商网络规模的扩大和网络复杂性的增加,预计 5G 时代维护费用支出将继续保持稳步增长,2021 年有望达到 1400 亿元。

图表:运营商维护费用支出(亿元)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。