1、行业分类

公司主营业务为光通信材料与光通信器件的研发、生产和销售,按照证监会《上市公司行业分类指引(2012年修订)》,公司所属行业为(39计算机、通信和其他电子设备制造业。

2、行业管理体制

中国光通信行业的政府主管部门为工业和信息化部,行业的自律性管理组织为中国电子元件行业协会光电线缆及光器件分会。光通信行业是市场化竞争性行业,目前,政府部门和行业协会对行业的管理仅限于宏观管理,企业生产经营完全基于市场化方式自主运行。

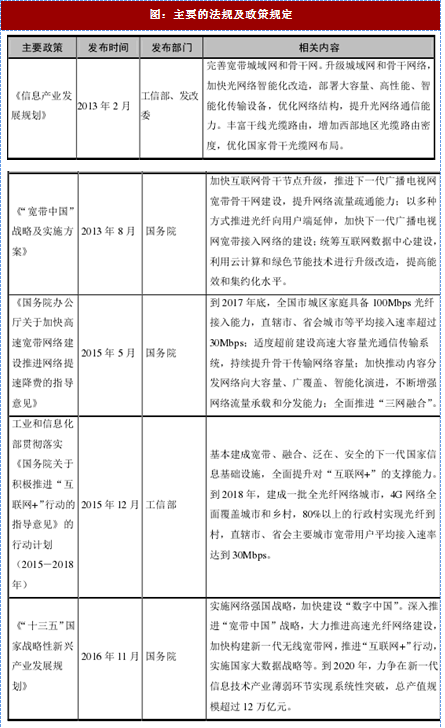

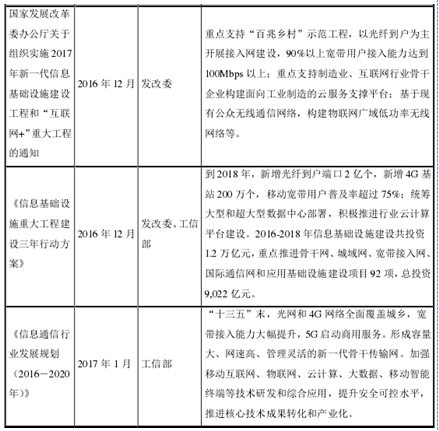

3、行业主要法律法规及政策

近年来,国务院、政府相关部门、行业组织制定了多项本行业相关的法规及政策,明确了光通信行业的发展方向及产业扶持政策。

1、有利因素

(1)国家产业政策扶持,为行业发展营造良好的环境

光通信产业是国家重点支持战略性新兴产业,近年来,国家密集制定支持光通信行业发展的相关政策。2016年3月,国家“十三五”规划发布,提出要构建现代化通信骨干网络、推进宽带接入光纤化进程、深入普及高速无线宽带、推进5G和超宽带关键技术研究并启动5G商用等。2016年11月,国务院发布《“十三五”国家战略性新兴产业发展规划》,提出要实施网络强国战略,并部署了推进高速光纤网络建设、实现向全光网络跨越、加快构建4G/5G新一代无线宽带网、布局大型超大型数据中心、推进“互联网+”行动、实施国家大数据战略等具体任务。此外,“宽带中国”、“三网融合”、“智能电网”等一系列发展战略也在稳步推进,国家产业政策支持为我国光通信行业营造了宽松良好的发展环境。

(2)我国己发展成为全球最大的光通信服务市场

中国光通信产业起步虽晚于日韩及美国等地,但发展迅速,目前我国己成为全球最大的光通信服务市场。电信运营服务方面,据工信部测算,2016年全国电信业务收入达11,893亿元,中国移动己成全球最大的电信运营商;宽带普及方面,2016年,全球固网宽带用户数约8.4亿户,而中国用户数即达3亿户,占比超过35%;光纤入户建设方面,2016年全球FTTHB用户数约3.6亿户,其中中国用户数达到2.28亿户,占比超过63%;4G用户方面,2016年全球4G用户约17亿户,中国市场达到7.7亿户,占比超过45%。毋庸置疑,中国在光通信服务各领域己全面领先,作为全球最大的光通信服务市场,为国内光通信产业提供了巨大的发展平台。

参考观研天下发布《2018-2023年中国光通信产业市场竞争现状调查与未来发展方向研究报告》

(3)中国光通信产业己建立起较强的全球竞争力

中国光通信行业大踏步前进的背后,是行业各领域全球竞争力的提升。光纤线缆方面,中国己成为全球最大的光纤光缆供需国,产需量占全球一半以上,长飞、亨通、烽火、富通等中国企业在光棒、光纤、光缆全产业链上与国际大厂并驾齐驱;器件及模块方面,中国己成为光器件生产大国,以光迅科技、海信宽带、华工正源、苏州旭创等为代表的国内器件、模块厂商在各自领域开疆拓土,市场地位不断上升;通信设备方面,华为、中兴、烽火等国内光网设备企业在国际市场大放异彩,三家厂商在全球光网设备市场份额占比己超过40%,而华为更是稳居全球市场霸主地位。中国光通信产业己建立起较强的全球竞争力,为未来行业的发展提供了强有力的保障。

2、不利因素

(1)上游原材料价格波动可能给生产经营带来不利影响

光纤光缆油膏、光纤被覆PBT材料的直接原材料为石油化工制品,其直接材料成本占生产成本的比重较高。由于石油化工制品的价格走势与国际原油及基础化工原料价格的关联度较大,波动较为频繁。虽然行业一般采用“生产成本+利润加成”的产品定价模式,能够有效对冲原材料价格波动对生产企业的经营利润的影响,但如果油价持续大幅波动,将对厂商的生产管理、成本管理与业绩稳定性产生不利影响。

(2)上下游厂商相对强势,对企业资金使用造成较大压力

光纤光缆高分子油膏、PBT材料的上游为石油石化行业,行业存在一定的垄断性,各大石油化工集团凭借自身强势地位,对基础油、PBT树脂等原材料供应的付款要求较为严格。同时,行业的下游又以大型光纤光缆厂商、三大运营商为主,在业务往来中,其纷纷利用自身的规模和产业地位优势,对油膏、PBT、光器件等厂商设置较长的付款周期,对企业的资金使用造成较大的压力。

行业与上下游之间的关联性及其影响

1、光通信材料

(1)上游行业发展状况及对本行业的影响

光纤光缆油膏及光纤被覆PBT材料上游行业主要为石油化工业,属于国民经济较为基础性的行业。一方面,石油化工业产值巨大,产品应用广泛,供应充足,能为光纤光缆油膏、光纤被覆PBT行业提供稳定充足的原材料供应。另一方面,石油化工业的厂商以国有企业为主,市场集中程度较高,市场地位较为强势,使得光通信材料厂商在议价能力及付款条件方面处于弱势。再者,石油化工业属于原材料密集型行业,以原油为代表的大宗商品价格波动对其产品价格的影响较大,从而造成油膏、PBT材料行业原材料成本的波动,并对行业生产经营造成一定影响。

(2)下游行业发展状况对本行业的影响

光纤光缆高分子油膏及光纤被覆PBT材料的下游为光纤光缆制造业。近年,全球光通信行业繁荣发展,光纤光缆行业产销持续两旺,带动光纤光缆油膏、光纤被覆PBT材料行业快速增长。在持续发展的过程中,光纤光缆行业市场不断集中,中国占据全球一半以上市场份额,而国内亦形成了以光纤光缆“六大系”为核心的市场格局,成功抢占核心大客户市场成为光通信材料企业良好发展的关键。除此以外,国家及社会在光通信行业的投资规模对光纤光缆行业的景气度影响较大,并将间接影响光通信材料行业的市场需求。

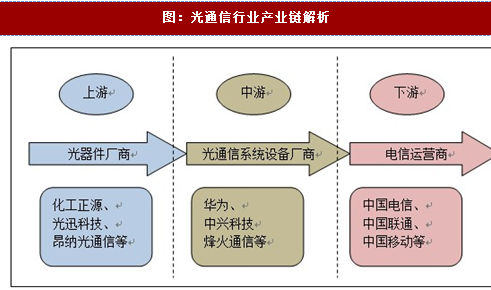

2、光器件行业上下游情况分析

光器件处于光通信行业的中上游,其上游主要为晶圆、芯片、电子元器件、光纤及各类结构件行业,下游为光通信模块及设备、电信运营商等行业。

(1)上游行业发展状况对本行业的影响

光器件行业上游主要为晶圆、芯片、电子元器件及各类辅助结构件行业,而晶 圆的上游主要为硅、二氧化硅及其他化学气体行业。除晶圆及芯片以外,其他上游行业均为成熟的市场化行业,产品供应充足,价格稳定,有利于光器件及晶圆行业厂商保持采购和成本的稳定。

(2)下游行业发展状况对本行业的影响

晶圆、芯片及器件产品的最终下游主要是电信运营服务和部分数据通信行业。过去几年,在通信网络“光进铜退”大趋势下,运营商持续加大网络投资建设力度,FTTH建设为PLC光分路器及其晶圆和芯片带来可观的市场需求,在通信网络扩容及通信技术升级的大趋势下,光模块的升级也带来AWG晶圆及芯片市场的增长。伴随“宽带中国”战略继续推进、三网融合深入推广、5G商用落地及IDC数据市场繁荣,下游电信运营及数据通信行业将进一步扩张,从而带动光器件、晶圆及芯片行业持续增长。

行业主要进入壁垒

1、技术壁垒

光纤光缆高分子油膏及光纤被覆PBT材料的技术含量体现在材料配方的研发和工艺控制方面,横跨石油化工、高分子材料、有机助剂等领域,采用不同配方和技术生产的油膏、PBT产品在防水、防腐蚀、抗压、缓冲应力等性能的优异性和稳定性上有较大差异,下游光纤光缆生产技术的不断升级也对油膏、PBT生产配方和工艺改进提出较高要求。光通信器件行业融合了电子、光学、通信、精密制造等多学科技术,属于多学科交叉的技术密集型产业,PLC晶圆、AWG晶圆又涉及芯片的设计与制造,需要企业投入大量资源进行技术工艺的研发与设备的改进,具有较高的技术壁垒。

2、质量和品牌壁垒

品牌是企业产品品质的保证和反映,品牌和口碑的树立需经产品研发与创新、生产质量管理、专业营销与市场拓展等多方面、长时间的积累才能形成,新进入企业产品性能和质量稳定性的提升需要一定的过程积累,而获得客户的认同也需要时间,难以在短时间内形成品牌影响力。光纤光缆油膏及PBT材料下游客户主要为大型光纤光缆集团,PLC光分路器及晶圆、AWG晶圆及芯片的下游客户主要为华为、中兴、光迅、博创、联通等大型通信设备集成厂商及电信运营商。下游客户及最终用户通常都会对其直接或间接供应商进行质量认证,从样品测试到认证及批量供货,都要经历一段时间,对其他新进入竞争企业形成了一定的销售渠道和品牌壁垒。

3、规模壁垒

光通信产业是一个高研发投入、高设备投入的行业,光通信材料及光通信器件厂商只有具备相当业务规模后,其高昂的研发和设备投入才能得到有效的均摊,并且也仅有具备较大业务规模的企业有能力承担持续的研发创新投入,形成研发与生产互相支撑的正循环格局。此外,由于原材料采购成本在光纤光缆油膏及光纤被覆PBT材料的成本结构中占比较高,企业的业务规模越大,越有利于原材料采购过程中的谈判议价。规模效应是光通信行业的共有特点,规模壁垒也加大了行业的准入困难。

4、资金壁垒

光通信产业不仅属于技术密集型行业,高研发投入和高设备投入对企业的资金需求较高。光纤光缆高分子油膏、光纤被覆PBT材料的原材料主要为基础油及PBT树脂,上游供应商主要为石油石化企业,对采购的付款周期要求较为严格,而下游客户主要为大型光纤光缆集团,回款周期相对较长,从而对光通信材料厂商的资金实力提出了较高的要求,为行业构筑了一定的资金壁垒。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。