1. 移动通信发展,化合物半导体射频应用广泛

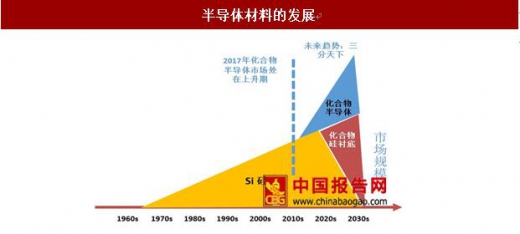

20 世纪 50 年代,以硅(Si)、锗(Ge)等为代表的第一代半导体——单晶元素半导体问世。其中硅的含量丰富、绝缘性好、提纯结晶简单,是至今应用最多的一种半导体材料。第一代半导体取代了笨重的电子管,带来了以集成电路为核心的微电子工业的发展和整个 IT 产业的飞跃,广泛应用于信息处理和自动控制等领域。尽管硅拥有很多优越的电子特性,但这些特性已经快被用到极限,科学家一直在寻找能替代硅的半导体材料,以制造未来的电子设备,随后化合物半导体横空出世。

第一代半导体材料 Si 的应用,标志着人类迈进了信息化时代;随着化合物半导体材料的发现和市场逐步扩大,以砷化镓(GaAs)、氮化镓、碳化硅为首的化合物半导体半导体材料应用增多。

20 世纪 90 年代以来,随着移动通信的飞速发展、以光纤通信为基础的信息高速公路和互联网的兴起,以砷化镓(GaAs)、磷化铟(InP)、磷化镓(GaP)等为代表的第二代半导体材料开始崭露头角。第二代半导体材料是由多种材料化合而成,相对于硅材料,第二代化合物半导体的性能更加优异,加工出的器件相对于硅器件具有更优异的光电性能和高速、高频、大功率、耐高温和高辐射等特征。

随着半导体器件应用领域的不断扩大,特别是特殊场合要求半导体能够在高温、强辐射、大功率等环境下性能依然保持稳定,第一二代半导体材料便无能为力,于是第三代半导体材料——宽禁带半导体材料的受关注度日益提升。第三代半导体主要包括氮化镓(GaN)、碳化硅(SiC)、氧化锌(ZnO)、金刚石、氮化铝(AlN)。与第一代、第二代半导体材料相比,第三代半导体材料具有高热导率、高击穿场强、高饱和电子漂移速率等优点,可以满足现代电子技术对高温、高功率、高压、高频以及抗辐射等恶劣条件的新要求,从其材料优越性来看,颇具发展潜力,相信随着研究的不断深入,其应用前景将十分广阔。

目前半导体射频工艺主要有 RF CMOS、Ultra CMOS、Si BiCMOS、砷化镓(GaAs)和氮化镓(GaN)几种。前三种为元素半导体,后两种为化合物半导体。

RF CMOS 工艺可分为两大类:体硅工艺和绝缘体上硅(SOI)工艺,目前已采用 RF CMOS 制作射频 IC 的产品多以对射频规格要求较为宽松的 Bluetooth 与 WLAN 射频 IC,除此之外 RF CMOS 还被应用于汽车安全雷达系统。

SOI 的一个特殊子集是蓝宝石上硅工艺,在该行业中通常称为 Ultra CMOS。目前,Ultra CMOS 是在标准 6 英寸工艺设备上生产的,8 英寸生产线亦已试制成功。示范成品率可与其它 CMOS 工艺相媲美。

Si BiCMOS 也是以硅为基准材料的半导体射频工艺之一,主要应用于中频模块或低层的射频模块。

GaAs 生产方式和传统的硅晶圆生产方式存在较大差异,采用磊晶技术制造,磊晶圆直径只有 4-6 英寸,而传统硅晶圆直径为 12 英寸,对技术和操作精度有较大提升;此外,磊晶圆生产需专门设备,这就使砷化镓技术成本高于传统硅基技术。磊晶目前有两种,一种是化学的 MOCVD,一种是物理的 MBE。

GaN 则是在 GaAs 基础上的再升级,性能更优越,适用于微电子领域和光电子领域。在微电子领域主要为无线通讯、光通讯、无线局域 网、汽车电子产品、军事电子产品等方面;光电子领域为射频 IC,具体体现为 PA、LNA 等通信元件。

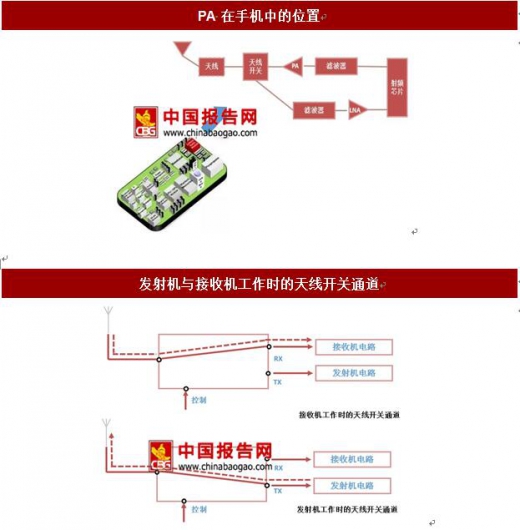

近年来无线高频通讯产品迅速发展,射频器件工作频率不断提高。硅晶半导体由于物理特性上的先天限制,应用频率较低,已经不能满足射频性能要求。因此具有直接能隙特性和高频率运作能力的化合物半导体开始广泛应用于射频领域。在智能手机的射频前端必定含有两个关键的化合物半导体零组件:射频功率放大器(PA)和天线开关。应用的化合物半导体以主要以氮化镓和砷化镓为代表。

PA 位于射频的末端,用于将没有足够的功率、幅度较小的发射信号进行功率放大,然后将输出的信号经匹配电路传输到天线,将信号以电磁波的形式发射出去。其作用是放大信号幅度和功率,以便保证目标区域内的接收端可以接到满意清晰的信号。

智能手机射频发射和接收是间断工作的,即接收机工作的时候发射机不工作,发射机工作的时候接收机不工作。天线开关用于控制信号通道在一个通话中不断高速地进行切换,以便信号通道在接受、发射时的间隙能够连接到接收发射机电路。

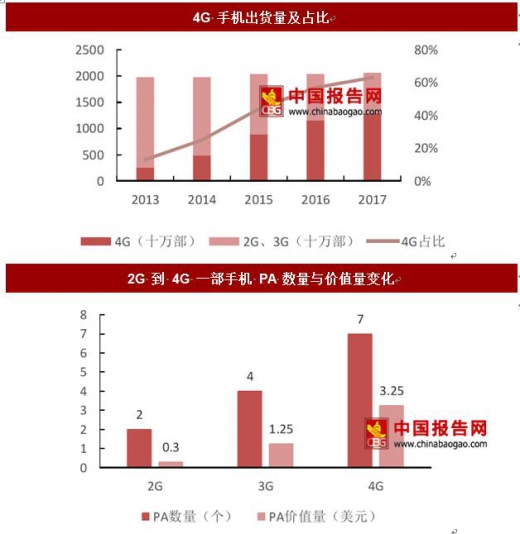

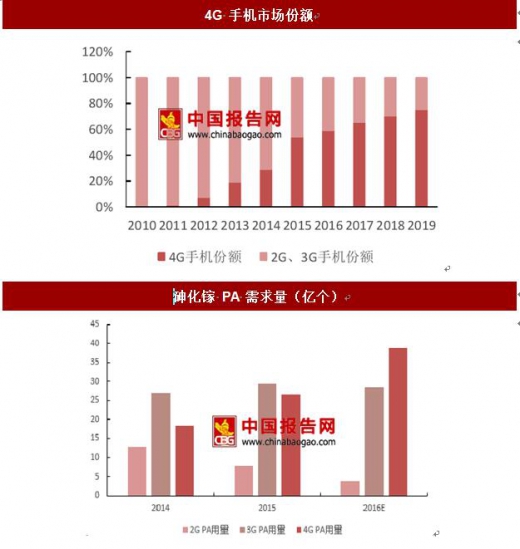

根据工信部数据,2016 年中国 4G 用户总数达到 7.7 亿户,渗透率超过 58%。4G 的扩张带来对 4G 终端 PA 需求的扩张,传统 2G 只有一个频段,单机配置 2 个功率放大器(PA)和 1 个天线开关。随着向 3G、4G 发展,手机支持频段数不断增加,PA 也增加到 7 个,天线开关增加到 4 个;此外,传统 2G 及低端手机终端射频芯片采用 CMOS 元件,随着 4G 对手机在传输频率及对手机性能要求的提高,以砷化镓(GaAs)与氮化镓(GaN)为代表的元件越来越受到重视,从价格上看,二者显著高于以硅为原料的 CMOS 元件。伴随 PA 数量的增加和砷化镓、氮化镓对 CMOS 元件的替代,化合物半导体在手机中的价值量大幅提升。从 2G 到 4G,单个智能手机中 PA 的价值量从 0.3 增长到了 3.25 美元。

根据 YOE 数据,2015 年全球 PA 市场规模达到 84 亿美元,其中化合物半导体占比超过九成。由于化合物半导体在高频下杂讯更少,我们预计随着 5G 通信频率越来越高,在毫米波段砷化镓、氮化镓将成为主力。Strategy Analytics 预测,随着 5G 时代到来,智能手机射频前端将发生较大变化,未来 5G 手机将至少需要 16 根天线,而 PA 的排列也同现在不一样,每根天线都有独立的 PA 之对应。随着智能手机普及率的提高以及未来 5G 时代提出全频段覆盖,PA 的需求量会迎来爆发式增长。

近几年 PA 芯片市场需求持续增长,2015 年全球手机 PA 需求量达到 95 亿颗,同比增长 19%;中国手机 PA 需求量为 30 亿颗,同比增长 30%。预计 2020 年全球手机 PA 芯片需求量将达到 175 亿颗,以每颗 PA 芯片 2 美元为均价计算,全球市场规模可达到 300 亿美元以上,市场潜力巨大。

根据 Strategy Analytics 的预测,2016 年至 2020 年化合物半导体市场有望增加到 440 亿美元,其中射频化合物半导体市场将以超过 14%的复合增速增长,市场有望在 2020 年超过 110 亿美元。

化合物半导体的市场的扩张不仅仅受益于手机射频的发展,物联网、汽车电子等领域的发展也会加速化合物半导体市场规模不断扩大。

2016 年普遍被认为是“互联网汽车”元年,互联网技术、智能驾驶技术的引入,汽车电子在感知端、动力端、驾驶端、影音娱乐端等各个层次都产生了爆发性的市场需求,智能驾驶的 ADAS 系统更是需要多个射频雷达进行信号的收发,工作在高频率的毫米波雷达更是前景可观,这些都将推动化合物半导体需求的不断上涨。未来随着物联网、汽车电子的发展将从需求端推动化合物半导体市场规模不断扩大。

发达国家化合物半导体垄断严重,代工模式促进我国产业链崛起

1. 氮化镓、砷化镓为化合物半导体中的代表

在第二代和第三代半导体材料中,GaAs 和 GaN 因其综合性能较佳成为主要的发展方向。

化合物半导体作为新型、高效的半导体材料,受益于终端应用产品数量的激增和生产技术的提高,其生产规模不断扩大随着通讯设备的升级和军事领域市场的扩大,第二代、第三代化合物半导体材料市场空间巨大。

砷化镓

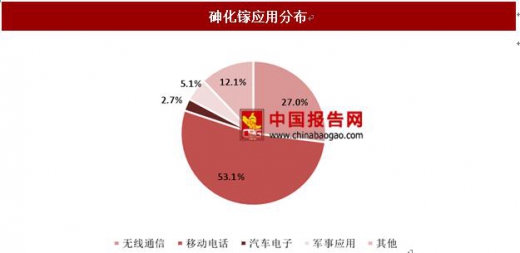

砷化镓(GaAs)是镓和砷两种元素所合成的化合物,和单元素的硅-锗半导体材料有很多不同点,其中适于制造高频、高速和发光器件是它的最大特征。GaAs 拥有一些比 Si 还要好的电子特性,如高的饱和电子速率及高的电子移动率,使得 GaAs 可以用在高于 250GHz 的场合。如果等效的 GaAs 和 Si 元件同时都操作在高频时,GaAs 会拥有较少的噪声。也因为 GaAs 有较高的崩溃电压,所以 GaAs 比同样的 Si 元件更适合操作在高功率的场合。因为这些特性,GaAs 射频器件广泛运用在手机、卫星通讯、微波点对点联机、国防军工等领域。其中,通讯设备应用占据超过 70%的市场份额,包括手机芯片、无线通讯设备等。

砷化镓具备高工作频率、电子迁移速率、抗天然辐射及耗电量小等特性,GaAs 射频功率放大器具有比 Si 器件更高的工作频率。4G 智能手机中的功率放大器已全部采用 GaAs 技术,砷化镓半导体也因此被称为射频通讯的核心器件。单部 4G 智能手机至少需要 7 颗以上的砷化镓功率放大器。下一代 5G 技术,其传输速度将是现行 4GLTE 的 10 倍、工作频率将包括 6GHz 以上,CMOS 功率放大器不能够以如此快的速度和如此高的频率进行资料传输,必须应用化合物半导体芯片。同时,5G 通信支持的通信频段将远大于 4G 通信的频段数。每多支持 1 个频段就需要增加 1 个放大器(或大幅提高器件复杂程度),使得单部手机中 GaAs 器件价值量大幅增加。

根据 Technavio 数据,受益于 4G 网络的普及,全球砷化镓市场营收中超过 54%来源于移动设备,预计在 2021 年将达到 91.3 亿美元;同时,报告指出,发展中国家智能手机用量的不断增加和快速发展的无线架构是推动 GaAs 器件高使用量的驱动力量,2016 年中国砷化镓市场中砷化镓器件占全球比例为 18%,预计随着中国 4G 智能手机产销量增加、5G 商用,这一数字还会有很大上升。除了在手机应用中飞速成长外,平板电脑、笔记本电脑中搭载的 WiFi 模组、固定网络无线传输,以及光纤通讯、卫星通讯、点对点微波通讯、有线电视、汽车导航系统、汽车防撞系统等,都需要大量的功率放大器,这都是推动砷化镓成长的强大动力。2015 年,全球 GaAs 微波通信器件市场规模达到 86 亿美元。赛迪智库预计 2020 年 GaAs 器件市场将达到130 亿美元。

氮化镓

氮化镓(GaN)是一种具有较大禁带宽度的半导体,属于宽禁带半导体之列。它是微波功率晶体管的优良材料,也是蓝色光发光器件中的一种具有重要应用价值的半导体。氮化镓具有宽的直接带隙、强的原子键、高的热导率、化学稳定性好(几乎不被任何酸腐蚀)等性质和强的抗辐照能力。氮化镓可以制备高频、大功率电子器件,有望在航空航天、高温辐射环境、雷达与通信等方面发挥重要作用。

对于 5G 来说,GaN 将成为最适合 PA 的材料,因为毫米波的功率要求非常高,GaN 拥有小体积、大功率的特性,通常应用在雷达上面,未来将有可能应用在 PA 芯片上。根据 YOE 数据,2015 年氮化镓主要应用领域为无线基础设施、国防军工、有线电视系统等,其中无线基础设施和国防军工占去 90%。根据目前技术水平,大规模将氮化镓运用到手机上仍是不现实的。但与砷化镓(GaAs)和磷化铟(InP)等高频工艺相比,氮化镓器件输出的功率更大;与 LDCMOS 和碳化硅(SiC)等功率工艺相比,氮化镓的频率特性更好。因此随着该项技术的成熟,射频工艺或将发生巨大变革。为了应对 2.4GHz 以上频段 Si 器件工作效率快速下降的问题,4G 通信基站开始使用 GaN 功率放大器。目前约 10%的基站采用 GaN 技术,占 GaN 射频器件市场的 50%以上。未来 5G 通信频率最高可达 85GHz,是 GaN 发挥优势的频段,使得 GaN 成为 5G 核心技术。全球每年新建约 150 万座基站,未来 5G 网络还将补充覆盖区域更小、分布更加密集的微基站,对 GaN 器件的需求量将大幅增加。根据 Strategy Analytics 的统计,2015 年射频氮化镓市场规模达到 3 亿美元,预测 2020 年射频氮化镓市场可达 6.89 亿美元。

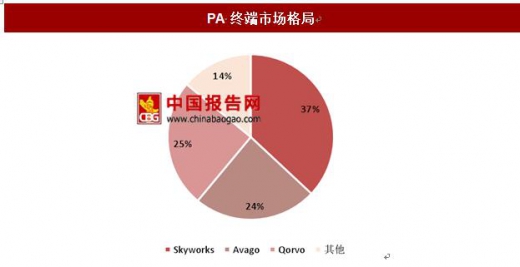

目前全球化合物半导体呈现寡头垄断格局,PA 市场几乎都被美国厂商垄断,主要厂商为 Avago、Skywork 和 Qorvo 三家,总共占约 86%的市场份额。此外,三家公司都采取 IDM 运行模式,不仅有研发,还有自己的生产工厂,封装测试工厂。从具体生产的工艺看,Qorvo 布局最全面,2014 年 RFMD 和 TriQuint 合并成为 Qorvo,同时采取砷化镓、CMOS 工艺生产 PA,而 Skyworks 和 Avago 目前只通过砷化镓工艺生产。

国内化合物半导体需求放量,供给端尚无规模企业,但随着市场需求的增长和政策的支持,越来越多企业涉足这一领域。较之海外以 IDM 为主,当前国内厂商普遍选择代工模式,目前国内已初步打造化合物半导体 PA“上游(晶圆)+中游(设计、生产、封装、测试)+ 下游(客户)”产业链。相比于 IDM,代工门槛更低、扩产相对容易且风险较小。首先,与传统 IDM 模式相比,代工准入门槛低,盈利周期短(根据以往经验,代工一般在 5 年内可以实现盈利);其次,代工只是接受雇主订单生产,不用过度担心时效、性能、价格风险;最后,IDM 对厂商设计能力、技术水平有极高要求,而代工对这些方面要求明显要弱。射频芯片厂商 Qorvo 预测,射频芯片的出货量仍会因频谱和射频器件数量的增加以 15%左右的速度增长,快速的增长也为化合物半导体代工的兴起带来机会。

唯捷创芯主营智能终端射频功率放大器芯片、射频天线开关模块及射频前端集成电路模块。为尽快在5G功放领域取得进展,公司不断加大研发投入,根据2016年年报,公司2016 年研发费用达到2,556万元,同比增长40.76%,成功研制新一代4G五模功率放大器模块。

中普微从事射频 IC 设计、研发及销售,产品涵盖 GSM、W-CDMA、TD-SCDMA、 CDMA2000 以及快速演变的 TD-LTE,提供 2G/3G/4G 全面的射频前端解决方案。公司在 2015 年便已经成为华为手机射频功率放大器供应商,并在当年推出支持高通 4G平台PA 方案。

长盈精密在 2015 年收购苏州宜确进而涉足 PA 制造领域。根据公司资料,苏州宜确主要产品包括 2G/3G/4G/MMMB 射频功率放大器及射频前端芯片,射频开关芯片,低噪声放大器芯片,WiFi 射频前端芯片以及射频电源芯片等。

国内目前主要短板为 4G 通信 PA 制造。4G PA 器件更多需求为砷化镓与氮化镓工艺,但国内企业在化合物半导体领域并无规模企业。目前三安光电和海特高新已经开始切入这一领域。

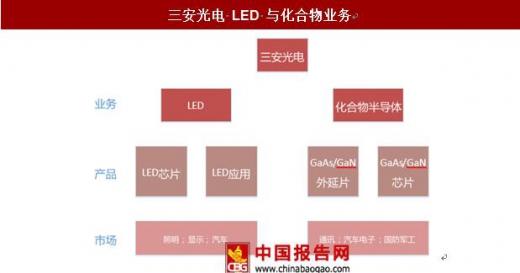

2014 年三安光电与成都亚光电子股份有限公司和厦门中航国际投资集成电路产业发展股权投资基金合资成立厦门市三安光电集成电路公司,正式涉足化合物半导体产业。

在化合物半导体领域,三安光电主要从事Ⅲ-Ⅴ族化合物半导体材料的研发与应用,着重于砷化镓、氮化镓、碳化硅、磷化铟、氮化铝、蓝宝石等半导体新材料所涉及到外延、芯片为核心主业,分为可见光、不可见光、通讯以及功率转换等领域。公司集成电路拥有来自国内外半导体技术顶尖人才组成的高素质研发团队,拥有高可靠度半导体制程技术,是中国目前唯一一家拥有6条产线,具规模化研发、生产化合物半导体芯片能力的公司。公司年报显示,已有多家客户参与试样验证,部分芯片已通过性能验证,部分客户已开始少量出货,未来随着更多客户的认可和产品在客户中的不断放量。

海特高新2016年涉足化合物半导体生产,公司子公司海威华芯布局贯通第二代化合物半导体集成电路生产线,该生产线具备一定的砷化镓、氮化镓以及相关高端光电产品的生产能力。

在封装测试环节,国内代表企业有华天科技、长电科技、同芯电子和大港股份。华天科技主要从事半导体集成电路、MEMS 传感器,半导体元器件封装测试;长电科技从事半导体封装测试,2015 年并购新加坡星科金朋,并不断加大研发投入,目前已成为封装测试领域第一梯队企业。

在国家政策与大基金引导之前,半导体行业投融资并不活跃,在国家大力扶植集成电路产业的带动下,民间资本会越来越关注这一领域。我们预测,未来将会有更多企业、资金涉足 PA 行业,这必将带动国内 PA 技术整体提升。“上游(晶圆)+中游(设计、生产、封装、测试)+下游(客户)”产业链也将更加完善。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。