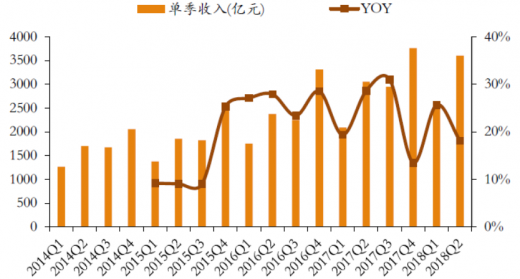

电力设备与新能源行业2018上半年半年报已全部公布,行业内245家上市公司整体收入6235亿元,同比增长21.18%,归母净利润418亿元,同比增长14.21%,其中二季度收入3604亿元,同比增长18.11%,二季度归母净利润260亿元,同比增长3.85%。行业整体保持稳定增长,二季度归母净利润增速有所回落。

参考观研天下发布《2018年中国电力设备市场分析报告-行业运营态势与投资前景预测》

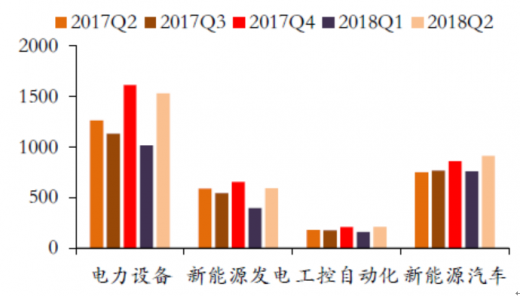

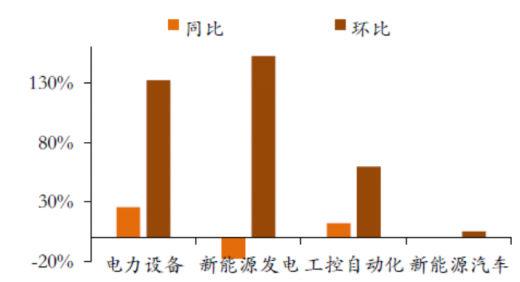

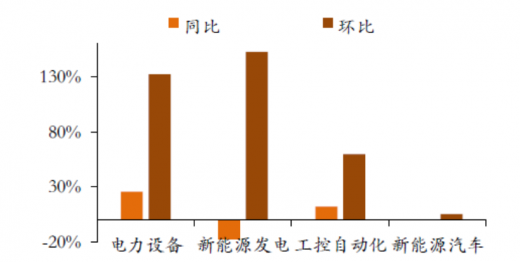

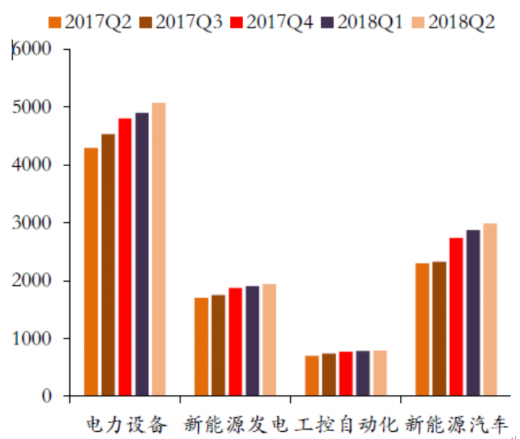

电力设备、新能源发电、工控自动化和新能源汽车四个行业中,2018Q2收入同比增速最快的是电力设备,增速21.19%,其次是新能源汽车,得益于上半年过渡期新能源汽车销量快速增长,同比增长21.04%;但电池与其他材料价格下降,新能源汽车行业上市公司增收不增利;归母净利润同比增速最高的是电力设备,同比增长25.72%。

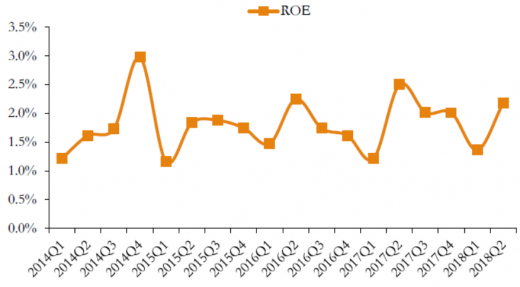

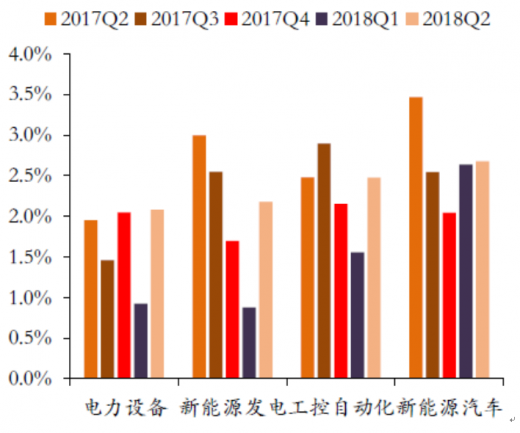

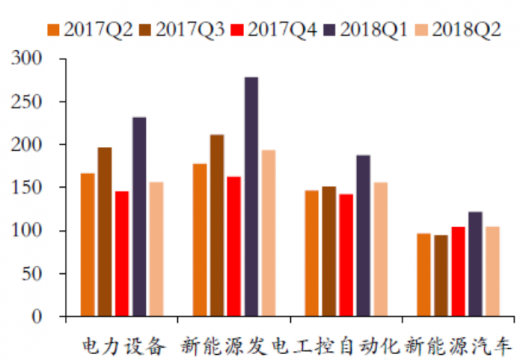

2、毛利率、净利率与ROE维持稳定

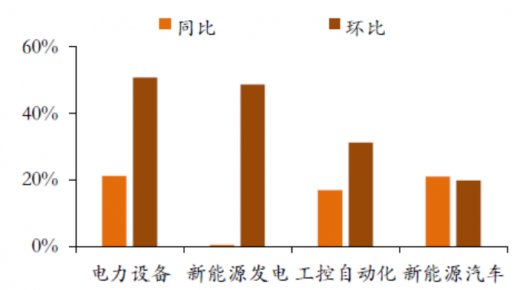

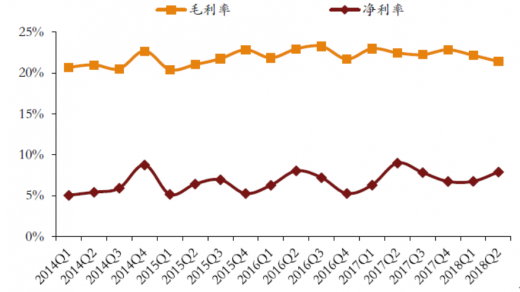

2018Q2电力设备与新能源行业毛利率与净利率分别为21.45%和7.95%,同比分别减少1.01pct和1.07pct,环比分别减少0.66pct和增加1.20pct。行业整体毛利率与净利率略有减少,但基本维持稳定。

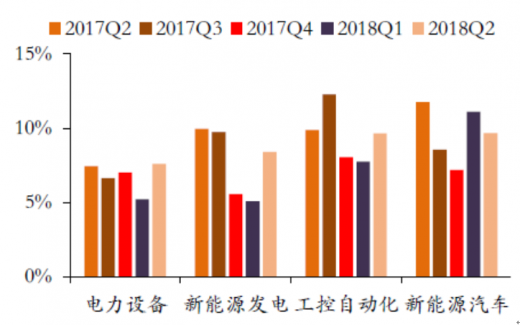

从细分行业来看,工控自动化的毛利率与净利率均高于其他细分行业,新能源发电和新能源汽车净利率同比略有下滑,其他行业毛利率与净利率同比基本稳定。

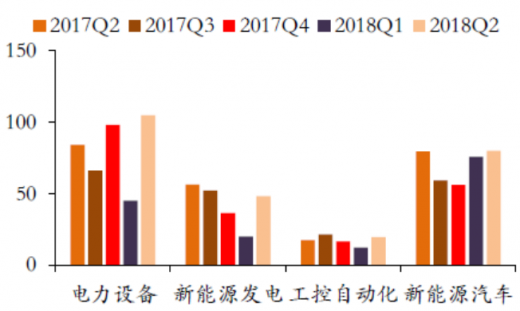

2018Q2电新行业单季度ROE为2.22%,同比下降0.33pct,基本保持稳定。细分行业来看,新能源发电与新能源汽车单季度ROE有所下降,分别同比下降0.76pct和0.79pct,具体来看两个行业净资产分别同比增加13.61%和30.29%,新能源发电ROE下降的原因是利润增速较慢,而新能源汽车体现的是净资产增速过快。

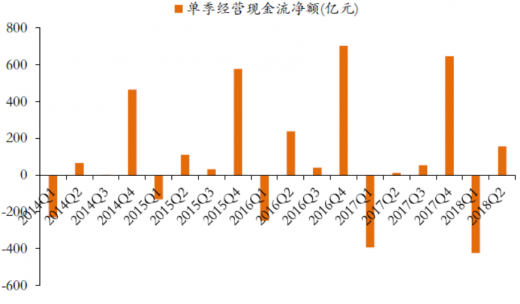

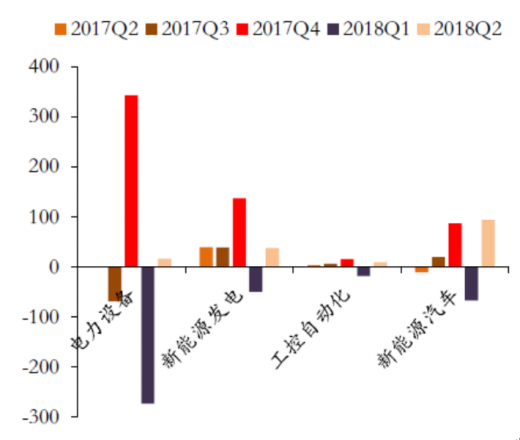

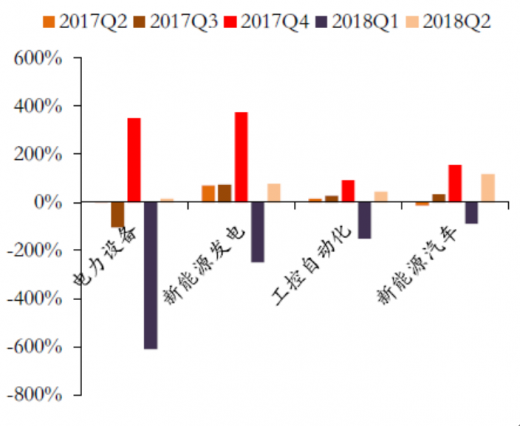

3、经营现金流改善,应收周转天数持平

2018H1电新行业经营活动现金流净额负267亿元,同比改善29.64%。2018Q2经营活动现金流净额155.70亿元,同比增加1114.48%,单季度较去年同期改善更为明显。

从细分行业来看,2018Q2所有细分行业经营现金流净额均有所增加,其中新能源汽车行业现金流转正,改善最为明显,可能与5月份国家下发2017年新能源汽车补贴有关。经营现金流净额占净利润比率也均有所上升,反应出行业内上市公司注重发展的同时更注重发展质量。

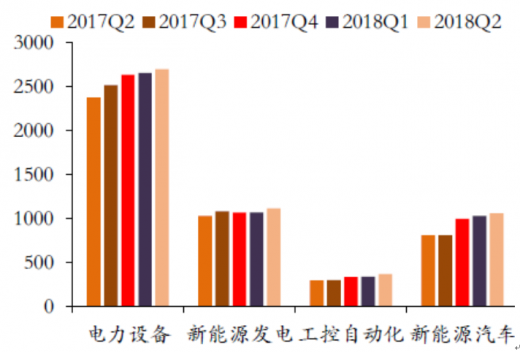

2018Q2单季度应收周转天数(应收账款+应收票据)为149天,同比持平,环比下降49天。细分行业来看,除电力设备减少10天外,其他行业应收周转天数都同比有所增加,其中新能源发电行业应收周转天数增加幅度最大,同比增加16天,同比增长8.91%,新能源汽车和工控自动化分别增加8天和10天,分别同比增长8.08%和6.52%。

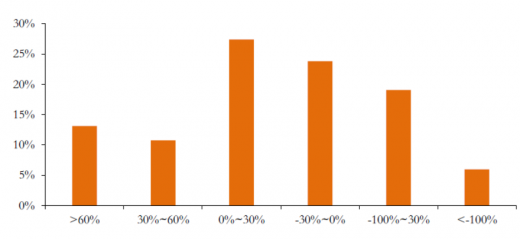

截止报告发布日,电力设备与新能源行业共有84家公司公布三季报预告,其中同比保持正增长的企业有63家,预计增速在0%~30%的企业最多,达到23家,占比27.38%。增长幅度最大的是鲁亿通,增长1937%,下降幅度最大的是大连电瓷,同比下降109%。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。