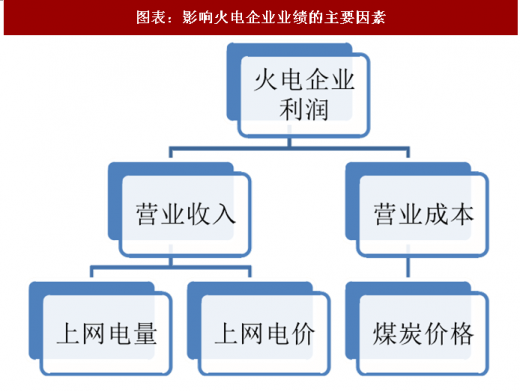

上网电量、上网电价和煤炭价格是影响火电企业业绩的三大因素。火电企业的盈利主要取决于其营业收入和营业成本两大核心因素,而能够影响营业收入的因素包括上网电量和上网电价,影响营业成本的最核心因素就是煤炭价格。因此,上网电量、上网电价和煤炭价格是影响火电企业业绩的三大主要因素。

一、煤炭价格大幅上涨致火电企业业绩下滑

煤炭是火电企业的最主要成本。我国的火电企业成本主要包括燃料费用、日常运营费用(水费、材料费、人工等)、折旧费和期间费用。其中燃料费用是火电企业最主要的成本,占比可达到 60%-70%,可见煤炭价格的波动对火电企业的业绩水平具有较大影响。

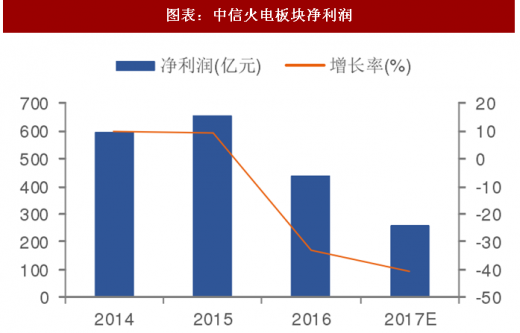

2015 年低煤价推动火电企业利润达顶峰。2015 年煤炭价格持续走下坡路,在当年年底达到了最低点,全年环渤海动力煤平均价格仅为 420 元左右,较上年度均价下降 19%。当年中信火电板块所有公司 2015 年实现归母净利润 643、28 亿,达到了火电行业的业绩顶峰。

多因素导致 2016 年起煤炭价格大幅上涨。进入 2016 年以后,受供给侧改革和房地产销售火爆等影响,煤炭价格出现了大幅上涨的情况,2016 年全年环渤海动力煤(Q5500K)上涨 59.8%。其中 2017 年 3 月 22 日环渤海动力煤价格指数达到 606 元/吨的高点,较 2016 年年初上涨幅度达 63、34%。 2017 年 3 月是去年煤炭价格的高峰期,基本维持在 590 元/吨以上,目前价格已有所回落,在约 572 元/吨的水平。

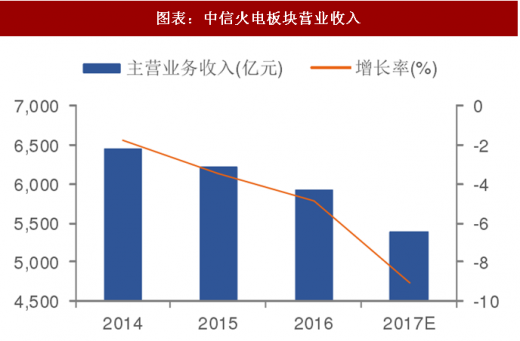

煤价上涨致火电行业业绩持续下滑。选取中信火电板块 36 家公司作为标的库,2016 年火电板块实现营业收入 5926.45 亿元,同比下滑 4.82%;实现净利润 438.93 亿,同比下滑 32、89%。由于 2017 全年煤价始终处于高位运行,预计 2017 年煤电行业营收与净利分别为 5388.78(-9.07%)及261、26(-40.48%),下滑幅度较 16 年进一步增大。

煤价远高于盈亏平衡点,17 年大部分火电厂遭遇亏损。从 17 年火电企业业绩预告来看,华能国际、华电国际、国电电力净利润预告同比降幅分别达到 82%、87%和 53%。2018 年 1 月底,华能、大唐、华电和国家电投四大国家发电集团联名向国家发改委提交了《关于当前电煤保供形势严峻的紧急报告》,折射出了煤价高企下火电企业的窘迫局面。根据测算,煤炭价格为 540 元/吨左右时是当前火电企业的盈亏平衡点,而 2017 年全年环渤海动力煤平均价格为 585.31 元/吨,意味着 2017 年绝大部分企业均处于亏损状态。进入 18 年,一季度环渤海动力煤价仍处于 570 元/吨以上区间,多数企业仍难逃亏损命运。

二、煤价阶段性见顶,火电企业成本压力减小

煤价阶段性见顶回落,市场行情有望稳定。煤炭价格在 17 年 3 月达到峰值后开始有所回落,并在 17 年 8 月初至今相对保持稳定,未来煤价大幅上涨的概率很小,有望保持在一定区间内的波动行情,原因如下:

参考观研天下发布《2018-2024年中国火电行业市场发展现状调查与投资发展趋势研究报告》

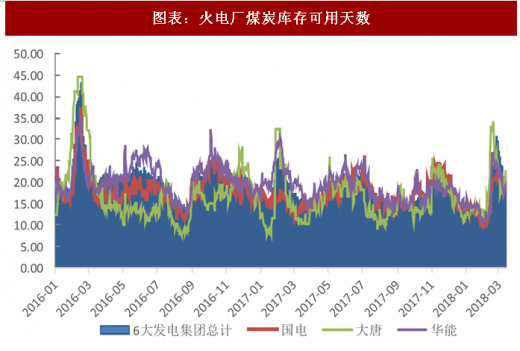

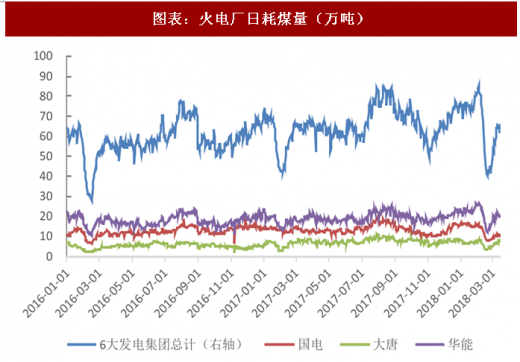

(1)煤炭供需局面保持宽松,煤价缺乏上涨动力。目前煤炭供需局面保持宽松,火电厂煤炭库存可用天数为 22 天,接近历史均值,日耗煤量为 66.6 万吨,稳中略增。预计未来随着天气回暖,沿海煤炭市场将维持略宽松供需局面,煤价上涨缺乏动力。

(2)未来煤炭去产能压力减弱,预计今年煤价高位缓降。《煤炭工业发展“十三五”规划》提出 “十三五”期间化解淘汰过剩落后煤炭年产能 8 亿吨目标。目前来看,16,17 年煤炭去产能目标均超额完成,两年合计退出产能 5.4 亿吨。18 年政府工作报告指出将继续退出煤炭产能 1、5 亿吨。若 18 年目标完成,则 16-18 三年总计退出煤炭产能 6.9 亿吨,也即是说,剩下的 19,20 两年只需解决 1、1 亿吨退出产能,压力大大减小。就 18 年而言,去产能与产能置换将同步进行,但考虑到新产能投放有一定滞后性,18 年前半年煤炭供需面仍然偏紧,后半年将有所缓解,预计今年动力煤价格将高位缓降。

(3)产能置换下新增产能投放提速,18 年将释放 2 亿吨产能。产能置换,是指通过市场化手段,淘汰落后产能,实现产业升级。通过产能置换,2017 年煤炭行业 1、5 亿吨的去产能年度目标任务已超额完成,未来新增产能投放节奏有望加快。目前已有 3、8 亿吨煤炭产能获得发改委批复,有望于 2018 年投产,其中新增产能约 2 亿吨。今年 2 月发布的产能置换新政支持一级安全生产标准化煤矿、优化生产系统煤矿、煤电联营煤矿、与煤炭调入地区签订中长期合同煤矿增加优质产能。这些煤矿若符合相应规定,所需产能置换指标折算比例可提高至 130%-300%不等。此举将进一步加速推动大型优质煤矿释放产能,有利于增加动力煤的供应,令煤价回落至合理区间。

(4)长协量价红线与三年合同签订,有望平抑煤价波动。2017 年 11 月,发改委下发《关于推进 2018 年煤炭中长期合同签订履行工作的通知》,明确要求 2018 年中长期合同数量应达到自有资源或采购量的 75% 以上,全年合同履约不低于 90%,长协合同量的增长有助于稳定煤炭价格。今年 1 月 11 日,新成立的国家能源集团在北京举行煤炭三年长协签约仪式,将过往的年度合同进一步延长至三年,定价方式与定价基数不变。长协量价红线的划定和煤炭三年长协的签订均有助于平抑未来煤价波动。

(5)《平抑煤价备忘录》明确了煤炭价格的合理区间。2017 年 1 月发改委与中煤协、中电联、中钢协签定《关于平抑煤炭市场价格异常波动的备忘录》。《备忘录》明确,未来五年在煤炭综合成本的基础上,以年度为周期,建立电煤钢煤中长期合作基准价格确定机制,以重点煤电煤钢企业中长期基准合同价为基础,建立价格异常波动预警机制,将动力煤具体划分为绿色区域、蓝色区域和红色区域三种情况。《备忘录》明确了煤价的合理区间,用政策手段调节上游产量的释放,防止煤价在未来出现大幅跳涨的情况,有望使煤价运行在合理区间。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。