一、行业技术水平与技术特点

1、我国已基本掌握风机制造技术并具备一定自主研发能力

风电在可再生能源中技术 为成熟。过去 20 年里,我国的风机制造技术经历了技术引进、联合开发和自主研发三个阶段。由于我国逐步掌握了先进的风机制造技术,风电成本逐步下降,成为发电成本 接近传统能源的新能源。

目前,我国已基本掌握兆瓦级风电机组的制造技术,主要零部件国内能够自行制造。我国风机技术的发展趋势为:水平轴风电机组技术成为主流,风电机组单机容量持续增大,变桨变速功率调节技术得到广泛采用,双馈异步发电技术已占主导地位,直驱式、全功率变流技术得到迅速发展,大型风电机组关键部件的性能日益提高。

2、大规模风电并网的要求迫切需要国家提高风电并网技术

大规模风电并网给风电行业带来了巨大的挑战,要求我国迅速提高风电并网技术,解决电压、电能、运行稳定以及调度运行四方面的问题。

(1)电压问题。大规模风电并网严格考验了电网与风电场的电压控制能力。随着风电技术的发展,未来风电场无功控制技术将以“闭环”控制为主,通过风电机组、无功补偿装置以及电网的协调优化运行,实现对风电场无功的有效控制。

(2)电能问题。由于并网瓶颈日益凸显,风电储能市场正迎来生机。目前,国内诸多企业都在进行储能技术研发,我国的储能技术正在迅速追赶国际水平。此外,风电电能质量对电压偏差、电压变动、谐波、闪变等均有要求。

(3)运行稳定问题。随着风电场规模的扩大,当电网发生故障时,需要风电场继续运行并为电网提供无功支持,即低电压穿越。目前国家电网公司已出台《风电并网运行控制技术规定》、《风电场接入电网技术规定》、《风电场接入系统设计内容深度修订》,提出了风电系统并网条件。

(4)调度运行问题。国家电网公司目前已有《风电功率预测系统功能规范》,对单个风电场建立运行监控机制。随着风电场布点的增多和发电量的提高,国内存在建立独立风电运行监控中心的可能。而风电场运行监控中心与电网调度中心的协调和职责划分也是未来需要明确的问题。

3、智能电网的建设将提高风电的接纳能力

2009 年 5 月,国家电网公司正式发布了“坚强智能电网”发展战略。8 月,国家电网公司启动了智能化规划编制、标准体系研究与制定、研究检测中心建设、重大专项研究和试点工程等一系列工作。2010 年 3 月,温家宝总理在《政府工作报告》中强调:“大力发展低碳经济,推广高效节能技术,积极发展新能源和可再生能源,加强智能电网建设”。这标志着智能电网建设已成为国家的基本发展战略。

智能电网的建设将提高风电的接纳能力,促进行业的发展。因为智能电网具有坚强、自愈、兼容、经济、集成与优化六大特点,将会显著提升风电并网的运行控制能力,使风电成为更加经济、高效、可靠的能源供给方式。

4、单机容量持续增大已成技术发展趋势

近年来,风电机组单机容量不断扩容已成为风电技术的发展趋势。2005 年以前国内市场以 600KW、750KW 的机组为主流机型,2008 年后至今已经逐渐升级为 1.5MW、2.0MW、2.5MW 的机型。目前,金风科技、联合动力、华锐风电等国内整机制造商均推出了大容量风力发电机。未来随着资源稀缺不断加剧,对风电机组利用效率的要求不断提高,风电机组单机容量将持续增长。

5、海上风电技术已成为重要研发方向

参考观研天下发布《2018年中国风电行业分析报告-市场深度调研与投资前景研究》

海上风电代表着风电技术领域的前沿和制高点,是世界上主要风电市场重点关注的发展方向,也是我国战略性新兴产业的重要内容。海上风电能有效节约土地资源,风能来源相对稳定,发电效率较高。目前,海上风电面临着基础建设,机组抗腐蚀能力,电网接入等问题,未来研发工作将围绕上述问题展开。此外,由于海上风能资源丰富,大功率风力发电设备的研发将进一步提升海上风能利用效率。欧洲许多国家都制订了大规模开发利用海上风力资源的计划,海上风电在未来几年将进入爆发式增长阶段。目前,海上风电的关键技术和产业化瓶颈在于海上风电机组技术研发和产能,全球海上风电的主要机型有 2.5MW、3MW、3.6MW 以及 5MW。5MW 及 5MW 以上风电机组将是未来海上机组的发展方向。

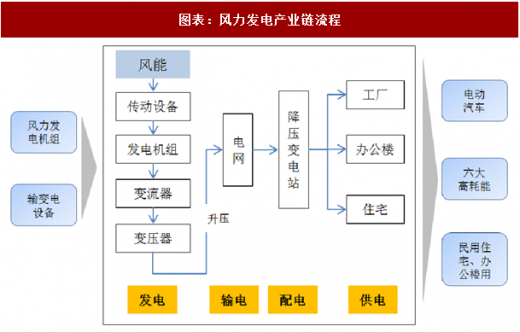

二、上下游行业之间的关联性、上下游行业发展状况

1、风力发电的上游产业情况

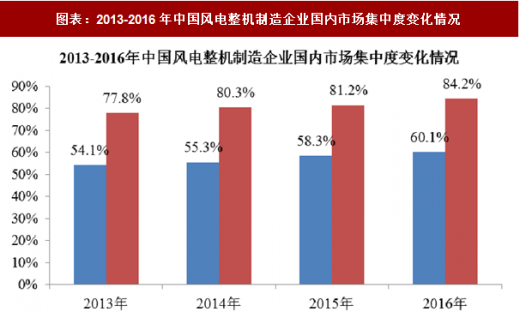

风电产业链的上游行业主要是风电设备制造行业,主要包括风电机组整机制造企业以及风电机组零部件供应商。经过近几年的快速发展,我国风电设备市场的大部分份额被国外风力发电机组制造企业所占据的格局在 2008 年得到了扭转,金风科技、远景能源、明阳风电、联合动力等迅速崛起。目前国内风电整机制造市场较为集中,前十大整机供应商占据大部分市场份额。

近 4 年,风电整机制造企业的市场份额逐渐趋于集中。排名前五的风电机组制造企业市场份额由 2013 年的 54.1%增加到 2016 年的 60.1%,排名前十的风电制造企业市场份额由 2013 年的 77.8%增长到 2016 年的 84.2%。由此看出风电制造业整体呈现集中化态势,大型整机制造商在技术储备,成本控制及资金实力等多方面均具备优势,未来行业进一步整合将成为发展趋势。

风电场项目的投资成本中,风电机组大约占 70%左右的比例,其余电气、土建、安装工程等费用约占 30%。风电的单位电度成本中,折旧费用摊销占 60% 以上。因此,风电电度成本能否下降最大的影响因素就是机组的价格。根据北极星风力发电网整理的近年来国内风电机组的平均价格如下:

目前在制造领域,成本基本稳定,核心部件成为发展瓶颈,是未来整机制造领域竞争的关键。同时,随着核心部件的发展和零配件成本的进一步下降,整机制造业竞争将日趋激烈。

2、风力发电的下游产业情况

公司所处电力行业的下游主要客户是电网公司。公司所发电力通过电网公司供应到民用及工业用户,发电行业下游还延伸至高能耗的工业企业,如电解铝和钢铁企业等。一直以来,工业用电量在全社会用电量中所占的比例一直在 70% 以上,其中尤以重工业为最大的电力消耗产业。

根据《可再生能源法》及《电网企业全额收购可再生能源电量监管办法》的相关规定,电网企业全额收购其电网覆盖范围内可再生能源并网发电项目上网电量。收购电价根据国家发改委确定的标杆电价执行。

根据国家发展改革委于 2016 年 12 月 26 日下发的《关于调整光伏发电陆上风电标杆上网电价的通知》(发改价格[2016]2729 号),根据当前新能源产业技术进步和成本降低情况,降低 2017 年 1 月 1 日之后新建光伏发电和 2018 年 1 月 1 日之后新核准建设的陆上风电标杆上网电价。2018 年前如果新建陆上风电项目工程造价发生重大变化,国家可根据实际情况调整上述标杆电价。上网电价在当地燃煤机组标杆上网电价(含脱硫、脱硝、除尘电价)以内的部分,由当地省级电网结算;高出部分通过国家可再生能源发展基金予以补贴。

注:1、西藏自治区光伏电站标杆电价为 1.05 元/千瓦时。2017 年 1 月 1 日以后纳入财

政补贴年度规模管理的光伏发电项目,执行 2017 年光伏发电标杆上网电价。2017 年以前备案并纳入以前年份财政补贴规模管理的光伏发电项目,但于 2017 年 6 月 30 日以前仍未投运的,执行 2017 年标杆上网电价 。今后,光伏发电标杆上网电价暂定每年调整一次。

注 2:2018 年 1 月 1 日以后核准并纳入财政补贴年度规模管理的陆上风电项目执行 2018 年的标杆上网电价。2 年核准期内未开工建设的项目不得执行该核准期对应的标杆电价。 2018 年前核准并纳入以前年份财政补贴规模管理的陆上风电项目但于 2019 年底前仍未开工建设的,执行 2018 年标杆上网电价。2018 年以前核准但纳入 2018 年 1 月 1 日之后财政补贴年度规模管理的陆上风电项目,执行 2018 年标杆上网电价。

从国家发展改革委发布的可再生能源相关政策文件可以看出,我国对新能源发电项目是大力扶持的,从定价政策上来看,不管标杆电价的调整频率和调整方向如何,都是根据发电项目的造价成本综合考虑的,为新能源发电开发企业预留基本稳定的利润空间。如,近年来,对于新建陆上风电和新建光伏项目的标杆电价基本上每年进行一次调整,且标杆电价的调整趋势为整体向下,主要是因为随着新能源产业技术的进步,新建项目的造价成本总体也在降低。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。