一、环保角度:动力电池含大量重金属化合物,严重威胁环境

废旧动力电池含大量重金属和有机物,严重威胁环境和人类的健康。虽然废旧锂离子电池中不包含干电池和铅酸电池中的汞、镉、铅等毒害性较大的重金属元素,但是其含有重金属化合物、六氟磷酸锂(LiPF6)、苯类、酯类化合物,难以被微生物降解。废旧锂离子电池一旦进入环境中,电池中的重金属离子、有机物、碳粉尘、氟化物等将可能造成严重的环境污染。其中正极材料中的重金属镍、钴、锰污染使环境的 pH 升高,污染水体和土壤;负极材料中的碳材和石墨会引发粉尘污染,嵌锂也会使环境的 pH 升高;电解质及其转化物,如 LiPF6、LiBF4、LiAsF6、HF、P2O5、B2O3等,引发氟污染改变环境酸碱度,产生的有毒气体污染空气并经由皮肽、呼吸对人体造成刺激;电解质溶剂及其分解和水解产物会引发醛、酮、甲醇等有机物污染;隔膜材料会造成有机物污染;粘结剂受热分解产生 HF 和氟污染。这些都会严重威胁环境和人类的健康。

二、资源角度:国内镍钴储量和需求不匹配,钴循环再造电池材料

动力电池尤其是三元电池中镍、钴、锂等贵金属含量高,资源稀缺且价格不断上涨。三元材料一般分为两类:NCM(镍钴锰)和 NCA(镍钴铝),以最常见的 NCM111 为例,镍、钴、锰的含量分别占 12%、3%及 5%,,具有较高的回收再利用价值。磷酸铁锂电池虽然不包含钴、镍等稀有金属,但锂含量达到 1.10%,显著高于我国开发利用的锂矿(锂矿山中 Li2O 平均品位为 0.8%~1.4%,对应到锂含量仅 0.4%-0.7%)。随着新能源汽车的推广,电池材料需求增长,在供给紧张的共同作用下对应金属材料的价格也经历了暴涨。电池级碳酸锂经历 2015-2016 年的暴涨,目前出厂价格接近 16 万元/吨,仍然处于高位;四氧化三钴价格从 2016 年的不到 150 元/千克涨至近 400 元/千克;硫酸镍价格也从 2016 年 7 月份的2.2 万元/吨上涨至 2.5 万元/吨。

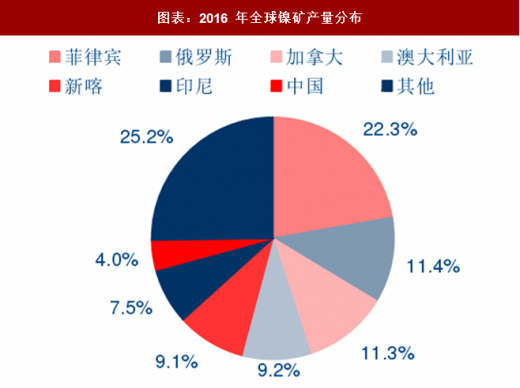

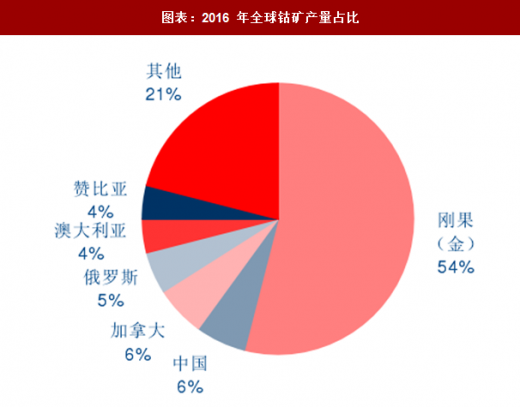

我国钴镍储量仅占全球 1%、3.6%,资源储量和需求不匹配。镍钴原料供应保障是电池正极材料(前驱体)厂商的关键竞争力,而我国钴镍储量仅占全球 1%、3.6%,与日益增长的需求严重不匹配。根据美国地质调查局(USGS)数据,2016 年全球钴矿储量约 700 万吨,其中刚果(金)储量高达 340 万吨,占全球总储量的 48.6%。此外,澳大利亚(100 万吨,14.3%)、古巴(50 万吨,7.1%)、赞比亚(27 万吨,3.9%)、加拿大(27 万吨,3.9%)等国储量也较丰富。2016 年中国钴矿储量仅为 8 万吨,占比为 1.1%。相对钴而言,全球镍矿储量分布广泛,根据美国地质调查局(USGS)数据,2016 年全球镍矿储量共约 7800 万吨。全球镍矿供给来源较为集中,澳大利亚、巴西、俄罗斯占据储量前三,占比分别达 24.2%、

12.8%、9.7%。中国镍矿储量达 250 万吨,占比 3.2%,全球排名第十。

全球的钴矿上游资源主要被嘉能可、洛阳钼业、欧亚资源等跨国矿企控制。嘉能可、洛阳钼业、欧亚资源三家矿业公司 2016 年钴矿产量占全球比例超过 40%。其中嘉能可旗下 2016 年合计产量 2.83 万吨,占比达 23%。嘉能可旗下的 Mutanda 矿山拥有矿石量 4.39 亿吨,其中铜金属量 584 万吨,钴金属量 224 万吨,且矿石品位高,钴品位达 0.51%,是当前全球最优质,产量最大的钴矿山,2016 年生产钴矿 2.45 万吨,全球占比为 19.9%。洛阳钼业于 2016 年完成对 Tenke 矿山的收购后,目前已成为全球第二大钴矿生产商,年产量未来有望达 1.8 万吨。欧亚资源产能主要集中在 Boss Mining,2016 年产量约 6800 吨。

参考观研天下发布《2018年中国动力电池市场分析报告-行业运营态势与发展趋势研究》

极少数国内企业收购刚果优质钴矿,部分公司布局再生钴资源。目前国内除了公司以再生钴镍资源为原料规模化生产钴镍粉体外,大多钴镍粉体生产厂商主要采用原矿为原料进行生产。其中极少数国内企业在资源价格低谷时期获得了海外你矿山或权益,其余大都从国内外购买钴镍原矿资源。由于国际市场钴镍价格和国外矿产资源出口政策变动频繁,导致国内大部分钴镍粉体企业原料来源不稳定。目前,国内上市的公司当中,只有华友钴业和洛阳钼业拥有已开发的钴资源矿山,其中洛阳钼业 TFM 的 Tenke 项目拥有钴储量 33 万吨,位列全球第二大钴矿。格林美通过提前布局电池回收,成功建立了用再生钴镍资源生产超细钴镍粉体的技术路线,年回收钴 3000 多吨,占总产能近三成。

三、经济效益:原料价格上涨凸显回收经济效益,补贴政策或将酝酿

梯次利用:目前来看主要问题在于成本偏高,有望随梯次利用难度降低而凸显经济效益。

根据中国电池联盟的数据,以一个 3MW*3h 的储能系统为例,在考虑投资成本、运营费用、充电成本、财务费用等因素之后,如采用梯次利用的动力锂电池作为储能系统电池,则系统的全生命周期成本在 1.29 元/kWh。而采用新生产的锂电池作为储能系统的电池,则系统的全生命周期成本在 0.71 元/kWh,铅炭电池、抽水蓄能的综合度电成本已接近 0.4 元/kWh。这主要是因为梯次利用的电池一致性差,不仅种类复杂,而且即使是同一型号的电池其使用寿命及状况也大相径庭,进行二次利用必须经过大量的检测、挑选、重组等环节,因此在现有的技术阶段梯次利用的成本较高。此外,在采购梯次利用相关设备的时候还需要增加一部分成本用于采购加强系统稳定性的设备。这些成本都是制约梯次动力电池在储能产业推广发展的重要因素。

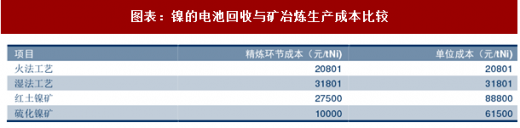

再生利用:三元电池中金属纯度高于原矿,贵金属价格上涨趋势下回收效益显著。动力电池再生利用的成本主要包括:回收成本、拆解成本和冶炼成本。三元电池中金属纯度高于原矿,如果从精炼环节,动力电池回收成本高,特别是湿法工艺,成本更高;而如果从资源开始算起,动力电池回收在经济性上占有明显优势。磷酸铁锂电池中有价值的回收金属较少,拆解回收收益无法覆盖成本。

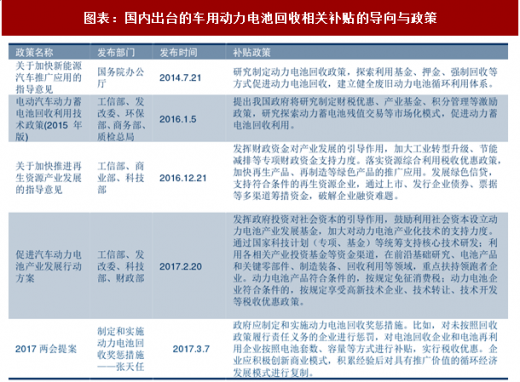

国家补贴还在酝酿中。在政策红利和巨大市场前景的吸引下,新加入动力电池回收的企业数量不断增加。中国动力电池回收市场的发展,目前可考虑走基金模式,与家电回收的补贴模式类似:厂家先交动力电池处理基金,之后返还补贴。目前,我国在废弃电器电子产品,如“四机一脑”及铅酸电池回收处理都有相应的财政补贴,但在对动力电池的回收处理上,还没有任何具体落实的财政补贴政策,预计未来一旦补贴政策落实,对行业则是重大利好。

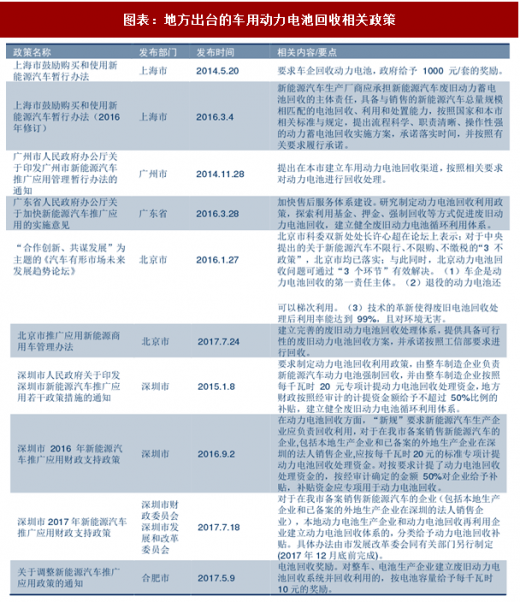

地方政府回收补贴逐步落地。国家发布的动力电池回收政策主要是对动力电池回收的整体统筹规划,没有具体提出对动力电池回收的补贴政策。有的地方部门根据国家政策出台了有具体补贴措施的政策。2014 年 5 月 20 日,上海市出台《上海市鼓励购买和使用新能源汽车暂行办法》,对汽车生产厂商,每回收一套新能源汽车动力电池,给予 1000 元的补助。2016 年 9 月 2 日,深圳市出台《深圳市 2016 年新能源汽车推广应用财政支持政策》,提出对于在深圳市备案销售新能源汽车的企业,包括本地生产企业和已备案的外地生产企业在深圳的法人销售企业,应按每千瓦时 20 元的标准专项计提动力电池回收处理资金。对按要求计提了动力电池回收处理资金的,按经审计确定的金额 50%对企业给予补贴,补贴资金应专项用于动力电池回收。2017 年 5 月 9 日,合肥市发布《合肥市人民政府办公厅关于调整新能源汽车推广应用政策的通知》,其在财政补助管理细则中提到电池回收奖励。对整车、电池生产企业建立废旧动力电池回收系统并回收利用的,按电池容量给予每千瓦时 10 元的奖励。

当前动力电池回收的各参与方大多数都处于示范项目或者微盈利经营状态,而形成规模效应、降低成本是当下动力电池回收的重要突破点。鉴于目前动力电池回收的规模和体量还都较小,随着行业规范性不断提升,以及龙头企业不断布局带动产业升级加速的规模效应,成本端压力会在未来行业逐渐发展的过程中消减。而磷酸铁锂电池中有价值的回收金属元素仅锂,再生利用收益无法覆盖成本,鉴于目前拆解回收工艺已经较为成熟,成本上已没有太大的下降空间,所以我们认为,随着未来梯次利用成本的下降,磷酸铁锂电池的回收利用价值有望在梯次利用中得到体现。

四、政策角度:四大规范性文件出台,动力电池回收行业国家标准体系逐渐完善

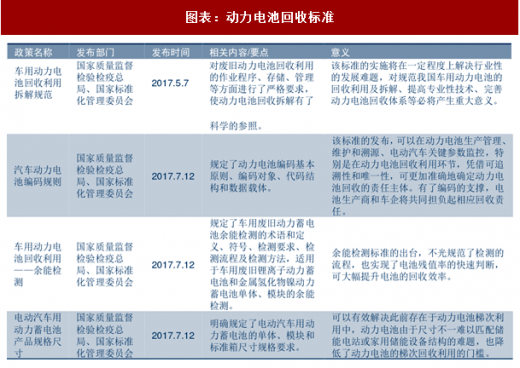

政府构建动力电池回收行业规范和标准体系进程加速。随着国家层面对于环境保护和资源利用的日趋重视,在动力电池回收产业即将爆发的背景下,为了建立真正的可循环可持续动力电池产业链,出台针对电池回收行业的具体国家标准势在必行。从 2016 年开始,国家相继出台了《新能源汽车废旧动力蓄电池综合利用行业规范条件》等政策文件。相比于以往,这些规范对于行业给出了具体明晰的评价和审查措施,为在动力电池回收领域构建起完善的国家标准体系迈出重要一步。

动力电池拆解回收的四大规范性文件提出了明确可操作的行业规范,建立了完善的动力电池回收行业国家标准体系:《车用动力电池回收利用拆解规范》对废旧动力电池回收利用的安全性、作业程序、存储和管理等方面进行了严格要求,有利于规范我国车用动力电池的回收利用及拆解、专业性技术及动力电池回收体系;《车用动力电池回收利用余能检测》规范了动力电池外观检查、极性检测、电压判别、充放电电流判别、余能测试等检测流程,为车用动力电池的余能检测提供了科学的评价依据;《汽车动力蓄电池编码规则》使动力电池具备唯一性和可识别性,全生命周期可追溯成为可能;《电动汽车用动力蓄电池产品规格尺寸》使动力电芯、模组和电池包的规格尺寸得以统一,降低动力电池的回收难度。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。