②运营里程要求降低,降低产业资金压力。将其他类型新能源汽车申请财政补贴的运营里程要求从 3 万公里调整为 2 万公里,而且销售以后提前拨付一部分补贴资金,有利于缓解产业链上的资金压力。

③设置过渡期:2018 年 2 月 12 日至 2018 年 6 月 11 日为过渡期:过渡期期间上牌的新能源乘用车、新能源客车按照对应标准的 0.7 倍补贴,新能源货车和专用车按 0.4 倍补贴,燃料电池汽车补贴标准不变。根据我们的测算,过渡期的补贴与 2018 年正式补贴金额对比:乘用车在 250 公里以下占优,客车整体占优,专用车整体占劣。过渡期利好低行驶里程的乘用车和客车,不利于货车和专用车,预计今年上半年低行驶里程的乘用车(250 公里以下)和客车将快速放量,下半年将是高行驶里程(250 公里以上)乘用车的放量期。

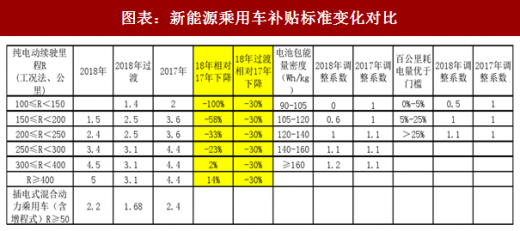

看具体指标,高质量发展成为趋势。乘用车来看,其整体政策是支持高里程、高能量密度,低耗电量。在 300≤R<400 公里区间,2018 年补贴 4.5 万元,优于 2017 年的 4.4 万元,新设 R≥400 公里,补贴 5 万元,取消了 150 公里以下的补贴支持。整体来看,300 公里是分水岭,达到 300 公里以上的新能源乘用车在 2018 年补贴占优。电池包能量密度 120wh/kg 成为基本要求(2017 年为 105wh/kg),增加了百公里耗电量补贴调整系数(2017 年没有要求)。客车支持高能量密度,系统能量密度 115wh/kg 成为基本要求(2017 年为 95wh/kg)。货车和专用车补贴幅度下降较大,电池系统能量密度基本要求提升到115wh/kg(2017 年为 90wh/kg),未来市场将规范发展。

动力电池库存加速去化景气向上,高端产能需求旺盛和强者恒强。根据真锂研究的数据,2017 年中国动力电池装机 33.55GWH,同比增长 21%,2018 年 1 月装机 1.32GWH,同比大增 647.5%。2017 年前 10 动力电池装机量为 24.48GWH,占比 73.04%,其中 CATL 装机量 9.86GWH,占比 29.41%;2018 年 1 月份前 10 装机量为 1.199GWH,占比 91.14%,其中 CATL 装机量为 0.657GWH,占比 49.95%。总体来看,动力电池行业集中度不断提升,其中以龙头 CATL 来说,其市场占有率不断提高。

本次新能源汽车补贴政策调整设置了过渡期,过渡期补贴有利于低行驶里程乘用车和客车,我们判断上半年 A00 和 A0 级乘用车和客车有望迎来快速放量的阶段,而客车对电池容量需求高,会加大对动力电池的需求量,动力电池的库存有望加速去化。在补贴政策落实、电池库存快速去化的预期下,我们判断中游的动力电池厂家有望加大生产,整个中游的景气度迎来向上。而在国家支持高行驶里程、高能量密度、低耗电量的大背景下,动力电池行业有望持续加码三元高端产能,高端产能需求将持续旺盛。在降低补贴、提高补贴门槛、加大对高端产品的支持力度的政策背景下,未来动力电池行业的集中度有望继续提升,强者恒强的局面有望持续。

参考观研天下发布《2018年中国锂电设备市场分析报告-行业深度分析与发展趋势研究》

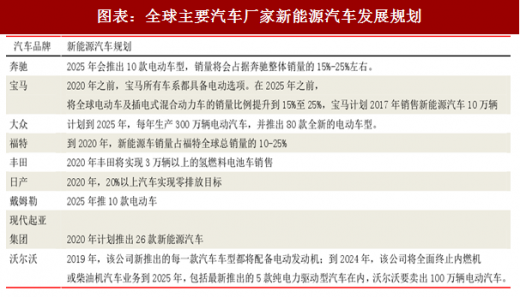

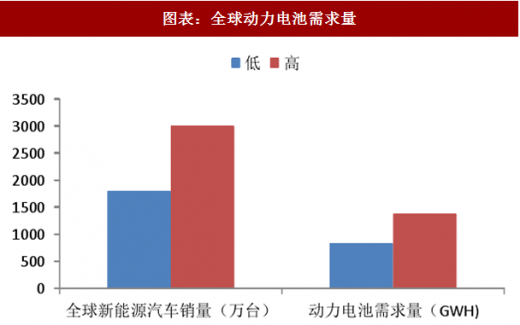

长期来看,全球主要电动车企业加速电动化,加大对高端动力电池的需求,高端产能的扩产才刚刚开始。全球主要汽车厂家都发不了雄心勃勃的电动车发展计划,按照到 2025 年 15~25%的新能源汽车渗透率,2025 年动力电池需求量为 825-1375GWH,目前的产能规划还远远满足不了需求。根据大众最新的电动化战略,其到 2025 年需要动力电池为 150GWH,总的金额为 500 亿欧元,截至目前,大众集团在欧洲与中国已达成合作的电池采购订单金额已达 200 亿欧元。大众在中国的第一家合作伙伴为宁德时代,全球市场的打开为龙头企业的市场打开新的成长空间。主要汽车加速电动化,目前国内的高端动力电池产能如果放在全球市场的维度,产能远远满足不了需求,高端产能的扩产才刚刚开始。

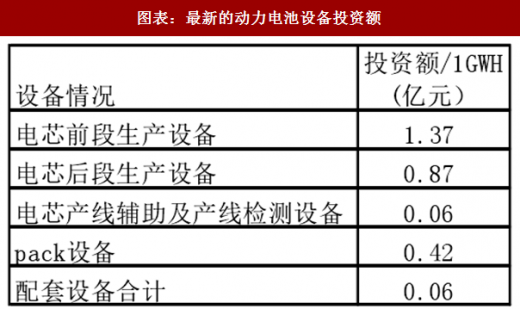

锂电设备价的调整预期已经充分,重点关注未来一段时间量的向上。整个锂电设备公司的股价,经过前期的调整,我们认为已经充分反映了对价的预期,单 GWH 设备投资额下降到 3 亿元,付款状况恶化导致设备企业现金流紧张。未来一段时间,需要重点关注量的向上,根据我们的统计,2018 年整个动力电池企业规划落地产能达 132.3GWH,相对于 2017 年依然增幅明显,前期由于补贴政策不明确,以及电池库存高的背景下,新建产能延迟,设备招标不及预期,但是我们预计这些问题有望在 2018 年一季度逐渐得到解决,未来新建产能会逐渐落地,设备企业的订单可期。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。