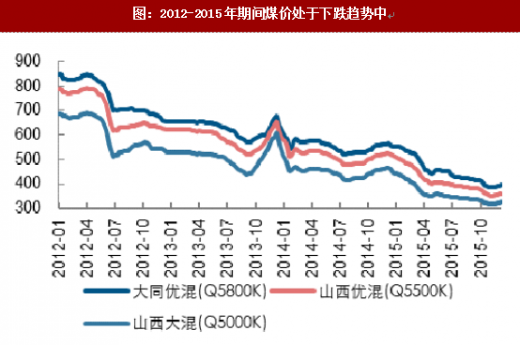

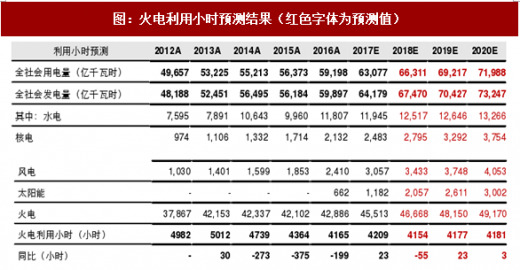

火电行业价与量的博弈需要分时段考虑。在2012-2015年期间,我国煤价处于下行周期,电价的调整则由于机制的原因滞后于煤价的变化。这段时间我国火电企业享受着较高的电煤价差,度电边际利润水平较高。由于每多发一度电可以有不菲的利润收入,这段时间“销量”(即利用小时)的提升能够产生较强的边际效应,对火电业绩能够产生可观的影响。不过在2012-2015年,由于经济的不景气我国的火电利用小时处于不断下行的状态,未能对火电业绩产生正面的影响。

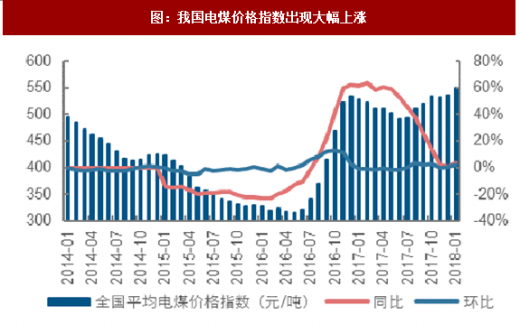

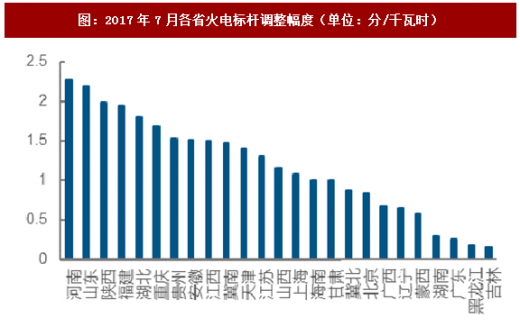

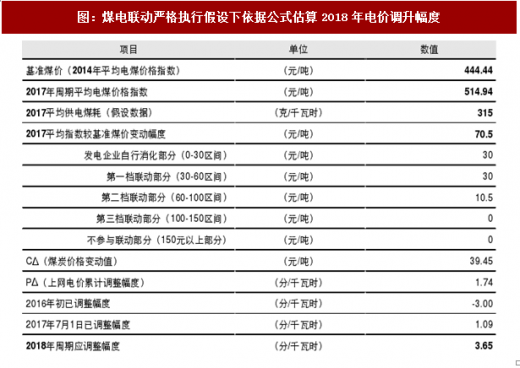

从2016年下半年煤价开始大幅上涨至今,期间仅2017年7月1日全国大部分省份上调过一次电价,而上调的幅度不足以覆盖煤价的涨幅:若按照300克/千瓦时的供电煤耗水平进行估算,每10元/吨的电煤(5000大卡)价格上涨需要4.2厘的电价进行覆盖。截至2018年1月,全国平均电煤价格指数为549.12元/吨,相较2016年6月上涨了228.12元/吨,理论上需要电价上涨9分钱才能覆盖这段时间的煤价累计涨幅。而期间全国各省的大部分电价上调,简单平均下仅有1.17分/千瓦时的上调幅度(尚未考虑未上调的省区),其中上调幅度最高的河南省也只上调了2.28分/千瓦时。

参考观研天下发布《2018-2024年中国火电行业市场发展现状调查与投资发展趋势研究报告》

在煤价大涨而电价调整幅度不足的情况下,火电行业的度电利润受到严重压缩。虽然2017年我国用电需求高涨,但是利用小时的止跌或者些许回升在边际度电利润所剩无几的情况下对业绩影响甚微。因此在当前,利用小时对于业绩的促进作用不甚明显,煤价和电价的影响更加显著。

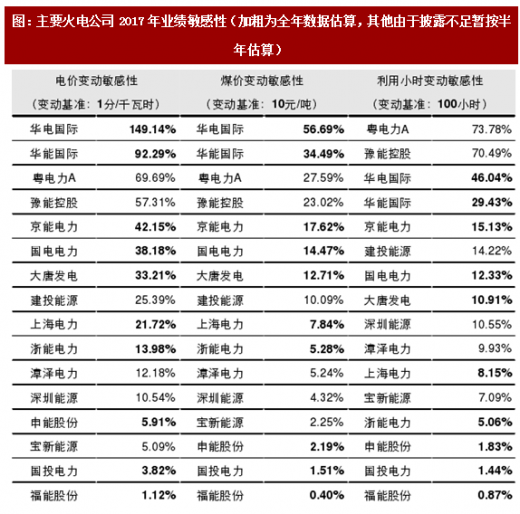

依据各公司披露的2017年数据,通过对各火电上市公司的燃煤装机、点火价差和历史经营情况进行敏感性分析。由于部分公司披露了2017年的全年数据(发电量数据或业绩快报,或两者兼有),采用全年数据进行估算;而部分公司仅披露了半年度数据,则退而求其次采用半年报口径数据进行估算。

从目前的敏感性结果来看,部分公司业绩基准值偏低对于敏感性有一定的高估偏差影响,但是大致的排序变化仍能够反映出不同火电公司目前的经营状态,以及他们的业绩对于“变化”的敏感程度。

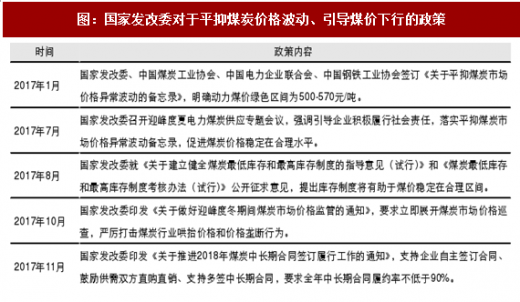

在2018年策略报告《劫灰渐冷爝火燃回,惠政广施瀚水长流》中曾对影响火电的三要素进行详细分析,并认为:未来火电利用小时持平的可能性较高,电价有望基于煤电联动调升而煤价则有望在政策的引导下开启下行。

在当前煤价与电价不匹配的环境下,“价格”方面的变动因素对于火电板块的业绩影响较为显著,且未来火电利用小时振幅不大,而电价和煤价之间的差距有望拉开。判断,未来煤价的走势仍为火电行情的主导因素,而“价格”方面弹性较高的火电公司则有望更显著受益于未来可能出现的电价上调和煤价下行。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。