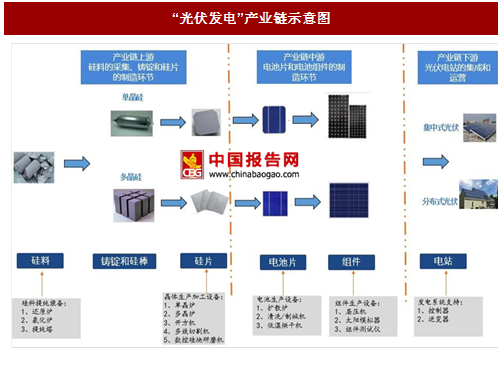

光伏发电产业链包括硅料、铸锭(拉棒)、切片、电池片、电池组件、应用系统等6个环节。其中上游为硅料的采集、铸锭和硅片的制造环节;中游为电池片和电池组件的制造环节;下游为光伏电站的集成和运营环节。我国光伏发电产业发展已相对成熟,2015年我国多晶硅、硅片、电池、组件和逆变器等产业链主要环节的全球市场占比已分别达到48%、76%、65%、68%和40%,市场占有率位居世界前列,成为全球光伏制造大国。从整个光伏产业链来看,上游至下游的技术壁垒在降低,参与企业逐步增加。

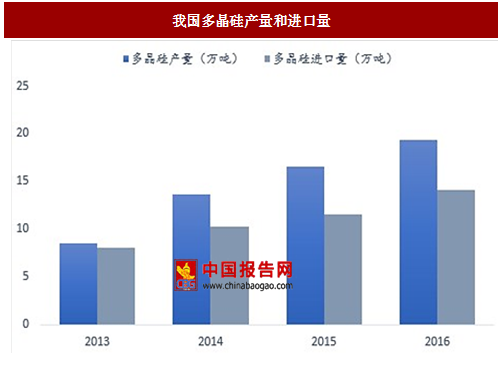

产业链上游——多晶硅:产业初具规模,行业集中度高。多晶硅是光伏产业的关键原材料,是技术壁垒最高的环节,在光伏行业中曾流行“拥硅为王”的说法。中国多晶硅产业在最低谷时,国内产量在全世界的占比低于10%,严重受制于国外硅料的供应。随着国内布局企业的增加,中国的多晶硅产量也不断提高,从2013年的8.46万吨增长至2016年的19.4万吨,占全球总产量的比重亦从2013年的34%已经提升到了2016年的50%。

从竞争情况来看,多晶硅行业的资金和技术壁垒明显,表现在生产技术复杂、投产周期长,通常供给主要由大厂商主导。以一条3000吨的多晶硅生产线为例,投资额在20亿元左右,具备一定的进入壁垒。2015年全球多晶硅产量为34.50万吨,其中前十大生产商的产量为27.67万吨,占全球总产量的比重为80.20%。从国内来看,前十大生产商产量为15.78万吨,占全国总产量的比重为95.64%,行业集中度高。

图:我国多晶硅产量、增长率及全球多晶硅产量

产业链上游-硅片:产品单价持续下跌,市场集中度较高。2016年我国硅片产量超过63GW,同比增长31%以上,约占全球总产量的80%。此外,随着金刚线切割技术的逐步应用,硅片制作成本逐步降低,截至2016年末,1156mm*156mm的单晶硅片和高效多晶硅片价格分别为0.75美元/片和0.647美元/片。从竞争情况来看,2015年国内产量占全球产量76%,其中前37家主要硅片企业产能占比94%,产业集中度较高。

参考中国报告网发布《2017-2022年中国光伏发电产业竞争现状及十三五未来前景分析报告》

产业链中游:主要涉及太阳能电池片和光伏组件,行业分化趋势明显。将硅片加工为电池片,是实现光电转化最为核心的环节。光伏组件也叫太阳能电池板,是太阳能发电系统的重要组成部分。据统计,2016年我国光伏组件产量为53GW,同期全球光伏组件产量为72GW,中国光伏组件产量占全球市场比重从2011年的60.0%增长至2016年的73.61%。2016年我国电池片产量超过49GW,同比增长19.5%以上,同期全球电池片产量69GW,中国电池片产量占全球市场比重从2011年的60%增长至2016年的71.1%。

从中游竞争格局来看,我国光伏组件行业集中度持续提高,截至2015年底前十家企业占据市场份额的60%左右;但在产能利用率上,年产能200兆瓦以下企业行业2015年产能利用率只有50%,而各大光伏企业基本满产,超额部分则倾向于采用外包委托加工模式,分化趋势日益明显。

产业链下游:2016年我国新增和累计装机容量均处于全球第一。2016年全球光伏新增装机73GW,比2015年增长大约30%,至此,全球光伏装机总量达到300GW。在2016年的新增装机量中,中国贡献了34.54GW,与2015年新增装机量相比,同比增长了128%,累计装机容量77.42GW,新增和累计装机容量均为全球第一。从竞争格局来看,自“抢装潮”逐步衰退后,部分地区出台了弃光限电以及上网电价下调等政策,一部分资产规模较小、经济效益较差的电站投资运营企业正被迫退出市场。未来资产规模较大、核心竞争力较强、具备区域整合能力的行业龙头企业市场占有率将逐步提升。

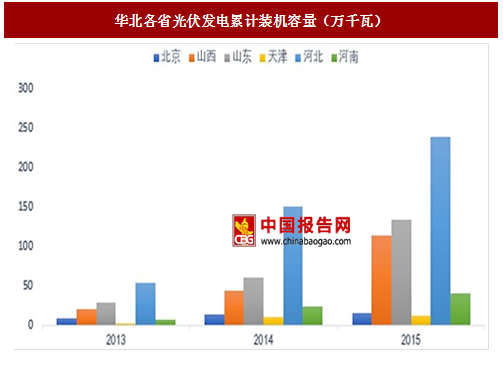

华北地区光伏发电现状:装机容量持续上升

从经济性上看,光伏发电项目回收期与发电量呈负相关。以河南省为例,各地平均日照时间为2200-3000小时,年太阳辐射总量为5000-5850MJ/立方米。参照2015年中国光伏电站建站成本单价数据,假设建设1kw的家用屋顶太阳能电站的投资成本为0.76万元,而1kw太阳能电站系统对应日均发电量4kw,则年发电量为4*365=1460kw。项目收入=自发自用+卖电收入=(国家补贴+发电收费标准)*自用电量+(国家补贴+卖电价格)*卖电电量。假设自发自用电量:卖电电量=1:1,即若总发电量为1460kw,自发用电量=卖电电量=730kw,而根据河南省当地情况,光伏发电补贴为0.42元/度,卖电价格为0.43元/度。分析结论如下:

(1)若月发电量在180kw以下,即年发电量在2160kw以下,假设设备容量为1.5kw,则成本为1.14万元,对应年收入2004元,在6%的利率下,项目回收期为7.17年。

(2)若月发电量为180kw-260kw,即年发电量为2160kw-3120kw,假设设备容量为2.5kw,则成本为1.90万元,对应年收入达到3431元,在6%的利率下,项目回收期为6.93年。

(3)若月发电量大于260kw,即年发电量在3120kw以上,假设设备容量为3kw,则成本为2.28万元以上,对应年收入4665元,在6%的利率下,项目回收期为5.96年。

受环保政策推动及电站成本下降影响,华北各省市装机容量逐年上升。根据国家能源局显示,华北地区的累计装机容量和新增装机容量均逐年上升。华北区域2015年新增光伏装机容量占全国比重16.79%,累计装机容量占比12.83%。近年来华北各地区光伏装机容量都保持着较快增长,光伏区域正在从北向南移动,山西、河北、山东正在成为新的光伏发展地区。其中河北省上升幅度最大,累计装机容量从2013年的53万千瓦上升到2015年的239万千瓦。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。