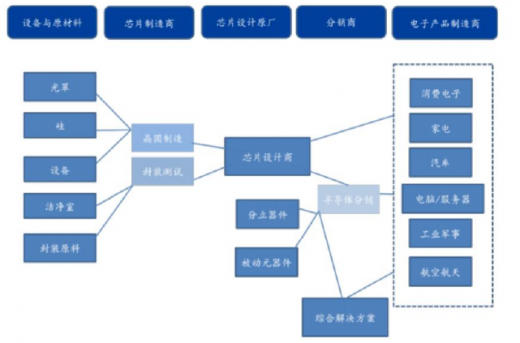

半导体位于电子行业的中游,上游是电子材料和设备,而下游则是终端应用。半导体和被动元件以及模组器件通过集成电路板连接,构成了智能手机、电脑等电子产品的核心部件,承担信息的载体和传输功能是信息技术产业的核心,是支撑经济社会发展和保障国家安全的战略性、基础性和先导性产业。

半导体产业链大致可分为设备与原料供应商、芯片制造商、芯片设计原厂、分销商及下游电子产品制造商等几个环节。从产业链来看,设备与原材料供应商,芯片制造商和芯片设计原厂都可认为是半导体产业链的供应商,其中芯片设计和制造是半导体行业的核心技术环节。

参考观研天下发布《2019年中国半导体行业分析报告-行业深度调研与发展商机研究》

半导体产业链

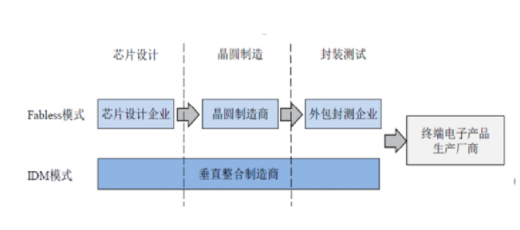

从产业模式来看,目前半导体行业内存在 IDM 与垂直分工两种主要的经营模式,垂直分工主要有 Fabless、Foundry 和 Fab-lite 三种模式。在产业分工不断细化的背景下,行业的商业模式逐渐从原有单一的 IDM 模式转变为 IDM 模式、Fabless 模式并存的局面,且Fabless 模式的市场占比逐年提高。

IDM 模式是指企业业务涵盖了芯片设计、芯片制造、封装和测试整个流程,代表企业为三星电子、英特尔、德州仪器等。

Fabless(无晶圆厂)模式是指企业没有生产加工能力,仅进行芯片的设计、研发、应用和销售,而将晶圆制造外包给专业的晶圆代工厂,再将代工厂商加工好的芯片交给封装和测试厂商进行封装和测试,代表企业为高通、博通与英伟达等。

Foundry(代工厂)模式是指企业没有集成电路设计能力,专门负责生产、制造芯片,代表企业包括台积电、中芯国际等。

Fab-lite(轻晶元厂)模式是指企业以集成电路设计为主,但保留少量生产、封测能力,代表企业包括日月光、长电科技等。

Fabless模式与IDM模式图

由于 IDM 模式包含芯片设计、晶圆制造、封装测试在内全部或主要业务环节,因此对企业技术、资金和市场份额要求较高。但是,IDM模式在研发与生产的综合环节长期的积累会更为深厚,有利于技术的积淀和产品群的形成。2018 年,世界前十大功率半导体厂商均采用 IDM 模式经营。

半导体行业持续景气,中国市场规模增速远超全球

从 2013 年到 2018 年,全球半导体市场状况较为良好。随着智能手机、平板电脑为代表的新兴消费电子市场的快速发展,以及汽车电子、工业控制、物联网等科技产业的兴起,导致半导体销售整体展现稳定增长趋势。2018 年全球半导体产业产值达到4688 亿美元,创下历史新高,同比增长 13.7%。

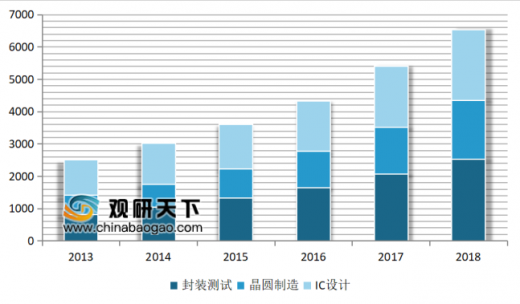

全球与中国半导体市场规模(亿元)

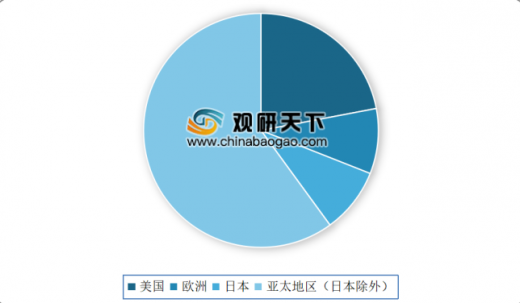

从区域市场结构看,美国、日本、欧洲及亚太地区是目前全球半导体市场的主要分布地区。全球半导体贸易统计组织数据显示,2018 年美国半导体行业市场规模约为 1030 亿美元,占全球市场的 21.97%;欧洲半导体行业市场规模约为 430 亿美元,约占全球市场 9.16%;亚太地区(除日本外)半导体行业发展迅速,已成为全球最大的半导体市场,市场规模达 2829 亿美元,占全球市场的60.34%。其中,中国大陆地区是近年来全球半导体市场增速最快的地区之一。

2018年全球各地半导体市场规模

聚焦于中国半导体产业的细分市场,芯片设计业、晶圆制造业、封装测试业均稳定增长。根据中国半导体业协会统计,2018 年我国半导体产业中,芯片设计业销售额为 2519.3 亿元,同比增长 21.5%;晶圆制造业销售额为1818.2 亿元,同比增长 25.56%;封装测试业销售额为 2193.9 亿元,同比增长 16.1%。

2013-2018年中国半导体产业市场规模与增速(亿元)

从具体产品结构来看,半导体包括集成电路、分立器件、光电器件和传感器。2018 年这四大类产品市场规模分别为 3933 亿美元、241 亿美元、380 亿美元、134 亿美元。集成电路市场规模增速回落,增速达到 14.59%,分立器件市场规模增速小幅回落,增速达到 11.1%,光电器件市场规模继续保持增长,增速达到 9.2%;传感器市场市场规模大幅下降,增速仅为 6.3%。

1999-2018 年全球半导体产品市场规模(亿美元)

半导体产业主要划分为 IC 设计业、晶圆制造业、封装测试业,其中芯片设计环节技术水平进入壁垒最高,而封装测试环节的进入壁垒相对较低。

半导体细分产业特点

芯片设计是根据终端产品的需求,从系统、模块、电路等各个层级进行选择并组合,确定器件结构、工艺方案等,实现相关的功能和性能要求的过程。芯片设计作为生产环节中的核心步骤,决定了芯片的功能、性能和成本。

晶圆生产是指生产商根据设计版图进行掩膜制作,形成模版,在晶圆上批量制造集成电路,通过多次重复运用掺杂、沉积、光刻等工艺,最终在晶圆上实现高集成度的复杂电路。晶圆生产后通常要进行晶圆测试,检测晶圆的电路功能和性能。

芯片封装是将生产出来的合格晶圆进行切割、焊线、塑封,以防止物理损坏或化学腐蚀,同时使芯片电路与外部器件实现电气连接。

芯片测试是指利用芯片设计厂商提供的测试工具,对封装完毕的芯片进行功能和性能测试,测试合格后,即形成可供整机产品使用的芯片。

芯片设计业

芯片设计环节包括结构设计、逻辑设计、电路设计以及物理设计,设计过程的连贯性与工艺的复杂性导致芯片行业对企业要求较高。但是,近年来,中国芯片设计产业在提升自给率、政策支持、规格升级与创新应用等要素的驱动下,保持高速成长的趋势。根据中国半导体行业协会统计,芯片设计业销售收入从 2013 年的 808.8 亿元增长到 2018 年的 2519.3 亿元,年复合增长率为 25.51%。

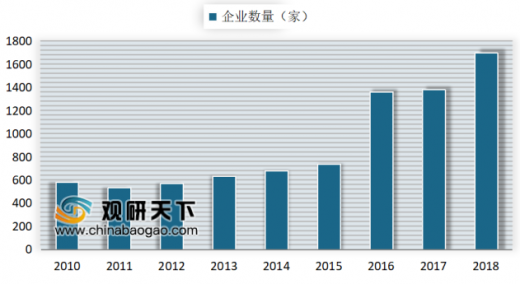

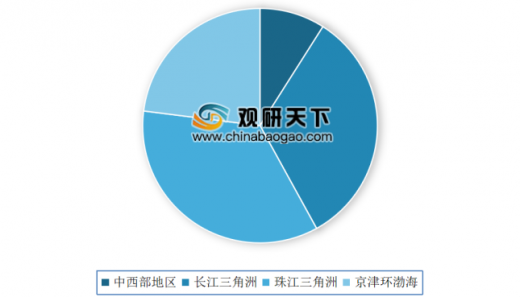

2018 年数据显示,中国大陆地区(含香港特别行政区)共有 1698 家设计企业,同比增加 7.5%,是继2016 年同比增加 112.9%后的又一小峰值。IC 设计产业主要集中于长江三角洲、珠江三角洲、京津环渤海地区与中西部地区,其中珠江三角洲持续领跑产业发展,营收高达 907.46 亿元,同比增长31.99%;长江三角洲次之,营收为 844.08 亿元,同比增长 27.56%;京津环渤海地区增速最快,营收为 598.67 亿元,同比增长48.39%;中西部地区整体呈现负增长趋势,其中,西安、重庆降幅较小,分别为 1.32%、3.27%,武汉增速为全国第三,总体增速为 17.28%。

2010-2018 年中国 IC 设计企业数量变化情况(家)

2018 年各区域销售额及占比分析(亿元)

晶圆制造业

晶圆制造作为半导体产业链核心环节之一,属于典型的资本和技术密集型产业。在工艺选择上,数字芯片主要为 CMOS 工艺,沿着摩尔定律发展,追逐高端制程,产品强调的是运算速度与成本比;而模拟芯片除了少部分产品采用 CMOS 工艺外,大部分产品主要采用的是 BCD、CDMOS 工艺等特色工艺,其制造环节更注重工艺的特色化、定制化,不绝对追逐高端制程。

大陆晶圆厂建厂潮带动设备需求持续增长。根据前瞻产业研究院,目前我国晶圆厂在建产能涉及 12 家公司、15 个项目,投资额合计 4399.9 亿元,在建产能超过 81 万/月。预计 2018 年将贡献约 50 万片/月产能。同时,根据 SEMI预测,2017 至2020 年,中国大陆将建成投产 26 座晶圆厂,占全球综述的 42%。大量晶圆厂的扩建、投产,将带动对上游半导体设备的需求提升,更有望为国产化设备打开发展空间。

封装测试业

半导体封测主要工序是将芯片封装在独立元件中,以增加防护并提供芯片和 PCB 之间的互联,同时通过检测保证其电路和逻辑畅通,符合设计标准。因此与晶圆厂扩产相匹配,封测厂也将迎来新一轮资本开支向上周期。未来随着物联网、智能终端等新兴领域的迅猛发展,先进封装产品的市场需求明显增强。除了整体产能需求的扩张之外,封装技术的迭代、封装产品的变化还带来了封装产能结构上的调整,成为促进下游封装厂持续投入的另一个因素。

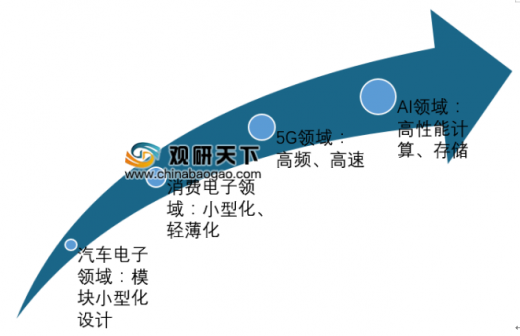

多样化的下游产品促进了多样化的封装需求。例如:汽车电子领域,ADAS、无人驾驶、人工智能、深度学习等对数据处理实时性要求高,对芯片和模块小型化设计和散热的要求提升;消费电子领域,对芯片封装的小型化、轻薄化要求提升;5G 网络提升了对于高频高速芯片的需求等。

随着国内进入 2019 年——“存储器产业生产元年”,对存储器封装的需求迅速提升。存储器作为极为重要的一类集成电路产品,市场占比约为 25%-30%(公司招股说明书所述),目前国内存储器产业以投入 3D NAND Flash 市场的长江存储、专注于行动式内存的合肥长鑫,以及致力于利基型内存晋华集成三大阵营为主。

封装下游需求领域

中国三大基地存储器需求

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。