参考观研天下发布《2018年中国低压电器市场分析报告-行业深度调研与投资前景研究》

我国低压电器经历了半个多世纪的发展,生产企业从无到有,20世纪八十年代形成了低压电器五大生产基地。从九十年代开始,国外优秀低压电器制造商相继涌入中国市场,形成了以民营企业为主、外资企业和多种经济成分企业并存的局面。随着我国经济发展速度整体趋于缓和,我国电力工业发展也逐渐回落,随之低压电器行业发展速度也开始放缓。

| 行业发展历程 |

| 第一阶段是从20世纪50年代末期至70年代中期。产品以DW10、DZ10、CJ10为代表,共近百种系列,解决了从无到有的局面,对国民经济的发展起到了重要的促进作用,形成了低压电器产品由一个研究所研制,全行业生产,采用统一型号的局面。这一计划经济模式持续了将近30年的时间,为我国低压电器发展奠定了良好的基础。但是,第1代产品性能低、保护特性与功能单一、体积大、耗材耗能,产品水平很低。 |

| 第二阶段是从20世纪70年代中期至80年代末

。80年代初我国从欧洲、美国、日本等发达国家和地区引进 34个系列的低压电器产品,并对国内40个系列产品进行夺标攻关,使产品性能符合IEC标准。这代产品的开发与生产仍沿用计划经济模式。设计产品以DW15、DZ20、CJ20为代表,引进产品以ME、B、TO、TG、3TB、LCD1为代表,产品性能有所提高、体积缩小,保护特性较为完善,产品结构符合成套装置要求。产品仍由政府布点生产,逐渐形成了低压电器五大生产基地。 |

| 第三阶段从90年代初至今。产品的主要特征是高性能、小型化 、电子化、智能化、模块化、组合化。以DW

45、S、SA、CM1、CJ45等产品为代表,产品的开发采用政府下达任务,研究所组织相关企业联合设计,然后行业推广的计划经济模式,同时与企业根据市场需求,自主开发的市场经济模式相结合。 |

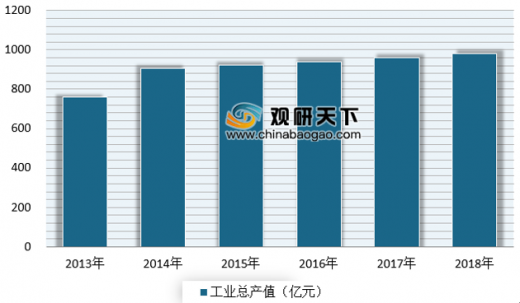

行业从简单装配、模仿制造到自行开发设计,已拥有生产企业两千家左右,近一千个产品系列,主要集中在沿海的广东、浙江和上海等省市,年产值近千亿。统计数据显示,。截止到2017年我国低压电器行业工业总产值达到了961.5亿元。预计2018年我国低压电器行业工业总产值将达980.5亿元,未来千亿总产值静启。

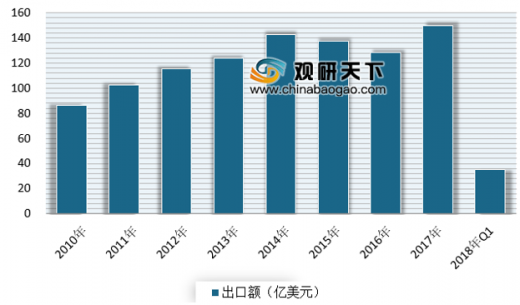

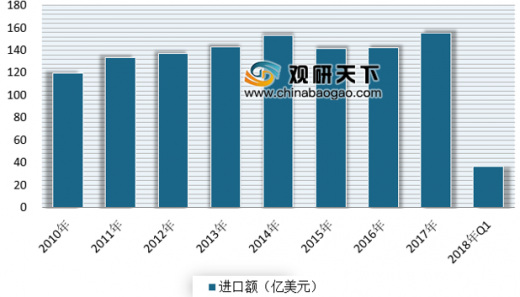

目前国产中、低端低压电器占据了国内绝大部分市场,大部分国内高端产品市场仍由外企占领。但随着国内品牌开始逐步掌握新一代低压电器的核心技术,国产品牌开始出现在中高端市场中,逐步替代国外品牌。进口产品金额和数量逐步下降,国内市场对进口低压电器的依赖度已逐步下降,总体上,低压电器出口竞争力逐步增强。

2010-2017年,我国低压电器产品进出口较稳定,贸易逆差呈逐年递减趋势。2018年第一季度贸易逆差有所减少,为1.32亿美元。虽然低压电器行业持续了2017年原材料价格上涨等因素影响,但企业控制成本等措施取得了一定的成效。2018年第一季度,低压电器延续2017年出口上升态势,开始稳步增长,同比增长13.6%;进口额同比上升9.8%。

低压电器应用范围极为广泛,从工业制造到民用住宅,低压电器均存在很高的使用量,因此各行业的投资均会对低压电器形成需求。 2003年到2017年全国固定资产投资复合增速达到19.09%, 2017年投资额64.12万亿元,虽然受到经济转型等因素的影响近些年增速不断下降,但增速依然达到7%。根据国家“十三五”规划的目标,我国近几年经济增速将保持在年均6.5%以上,固定资产投资增速平稳将为低压电器提供稳定的市场需求。

行业主要应用在领域建筑、电力与电信领域。未来这三大领域均都有望保持增长。其中,建筑领域低压电器处于地产和地基建设后周期,有望保持5%的增速;在电力电信领域,低压电器产品受益于配电网投资提速、新能源装机旺盛、移动基站改造,需求增长有望保持在20%以上;在工业领域,受益于工业投资与智能制造,低压电器产品需求增速预计保持10%以上。

| 低压电器下游三大应用领域市场前景 |

|

| 房地产投资和城镇化进程提振低压电器需求 |

低压电器应用范围极为广泛,从工业制造到民用住宅,低压电器均存在很高的使用量,因此各行业的投资均会对低压电器形成需求。建筑领域低压电器处于地产和地基建设后周期,建筑随着我国城市化的进程加速,近十几年房地产投资火热,2003-2017年的复合增速达到18.54%,直至2014年去库存需求明显以后投资增速才有所放缓。 2017年我国城市化率为58.52%,较上年提高1.17个百分点。2020年我国城镇化率将达到60%。根据国务院2016年印发的《国家人口发展规划(2016-2030年)》,未来15年,农村向城市累计转移人口预计达2亿人,明确指出到2020年实现1亿左右农业转移人口和其他常住人口在城镇落户。对比来看,世界主要发达国家的城镇化率均超过75%。随着2017年以来去库存的压力减小,房地产未来还有较大的投资空间。此外,除新增建筑的安装需求以外,现有建筑低压电器的更新换代以及智能化升级改造也将带来一定的需求量。 |

| 5G基站建造给低压电器行业带来可观市场 |

电信行业是低压电器的重要用户,是中高端产品最重要的应用领域之一,要求设备的稳定性高,环境适应性强。我国是世界上电信用户最多的国家,多年来电信业固定资产的投资额均保持在较高水平。2016年我国电信固定资产投资4350亿元,2008年到2016年期间投资额复合增速为4.96%。截至2017年底我国现有移动基站619万座,其中3G/4G基站有462万座,约占75%,自2013年4G网络普及以来,新增基站以4G为主。2018年4月,我国开始启动5G网络试点,预计2019年到2020年可实现商业运营,这期间对现有基站的升级改造以及5G基站的建造将为低压电器带来相当可观的市场。通信基站建设使用的产品一般以高端产品为主。 |

| 配网自动化升级和新能源装机旺盛推动低压电器销售增长 |

我国“十三五”电力投资重点在配网。未来几年,我国电网投资增速会进入平稳增长期,投资重心由主干网向配网侧转移。依据《配电网建设改造行动计划(2015~2020年)》,我国将在2015-2020年进行2万亿元的配网投资,其中“十三五”期间配网投资将达1.7万亿元,根据前瞻网数据库显示,2017年我国电网投资达到5316亿元,2018年1-10月,电网投资为3814亿元。配电电器通常用于城网开闭所中低压柜等其他配网末端场景,配电网投资加大,将有力地拉动配电电器消费量。由于历史投入原因,农网显著落后于城市电网,农网改造是配网投资的一个重要支撑,预计未来几年景气度还将持续。 根据国家能源局数据,近几年新能源装机一直保持高速增长的态势,风电和光伏的装机总和保持30%以上的复合增速。新能源新增装机增速将维持比较高的水平,直至平价上网后,实现快速增长。对应到低压电器在新能源中的应用,一方面低压电器会随行业增长;另一方面,适用于新能源的低压电器对运行的温度、电压、绝缘强度和可靠性都比在一般的电网要求高,低压电器厂商需要根据新能源特有的运行环境来研发新品,所以附加值比传统电网要高一些,从而进一步提升行业的市场空间。新能源板块是低压电器应用的新领域,近年来需求增速保持在20%以上。 |

| 智能制造提升高端市场需求 |

工业领域也是低压电器的重要应用领域。我国目前已成为工业大国,2017年工业增加值达到28万亿元,同比增长6.4%,自2013年以来复合增速达到12.27%。工业控制是中高端低压电器的主要应用领域,由于其高精度、高可靠性的要求,目前是我国企业普遍存在的短板,市场主要被国外品牌占据。根据《中国制造2025》战略计划,到2025年我国将力争达到制造业强国水平,届时我国工业制造的自动化水平将比现在有大幅度提高,自动化设备国产化率的提高也是不可避免的趋势,潜力巨大的工控市场将为我国企业的发展带来机遇。 |

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。