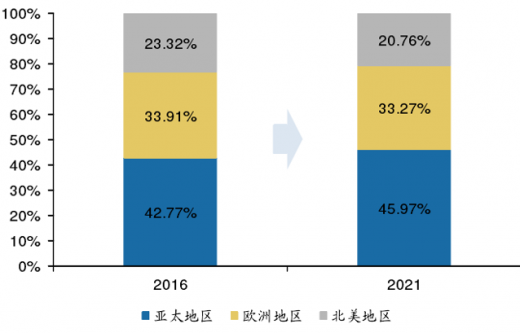

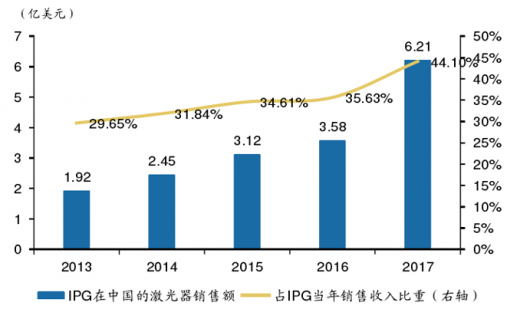

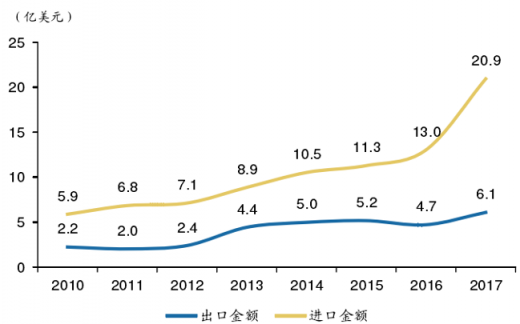

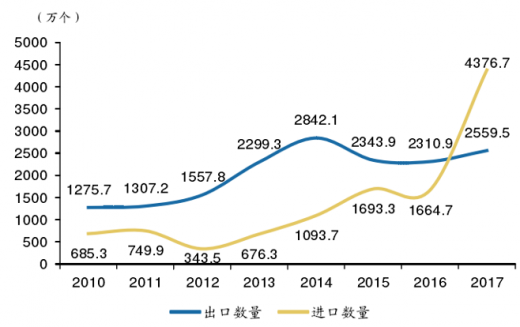

中国市场在激光产业链中的地位越来越重要。亚太地区是传统制造业、消费电子、半导体、汽车等行业的重要集聚地,对激光产品的需求非常旺盛。近年来随着中国等地区需求的持续发展,中国乃至亚太地区市场在激光产业链中的地位越来越重要,目前已经成为全球工业激光器的最大市场。以光纤激光器为例,亚太地区2016 年占据了光纤激光器42.77%的市场份额,Technavio预计2021年亚太地区的市场份额将进一步提升至45.97%。中国市场快速发展也带动了对激光器与激光设备的进口需求,中国在激光元器件的进口数量和金额上都持续增加,2017年创下新高。美国激光器龙头IPG光电在中国地区的销售占比也越来越高。

参考观研天下发布《2018年中国激光行业分析报告-市场运营态势与投资前景研究》

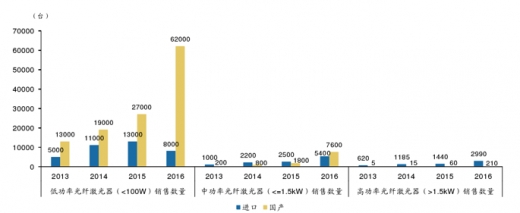

国内激光产业处于快速发展阶段,开启了从依赖进口到替代进口的转变,在中低功率的激光器及激光设备中取得了良好成效。以光纤激光器为例,2007年以前,国内光纤激光器产业化几乎一片空白,均依赖进口,2007年以后再国家产业正政策扶持和相关企业的研发投入下,国内企业综合实力不断提升,功率和性能逐步提高,开启了国产替代的进程。至2016年,中国在低功率(<100W)光纤激光器的国产化

率已经达到88.6%,中功率(100W-1.5kW)的光纤激光器的国产化率也达到了58.5%。高功率国产产品也已经实现部分销售,是下一个国产替代的方向。

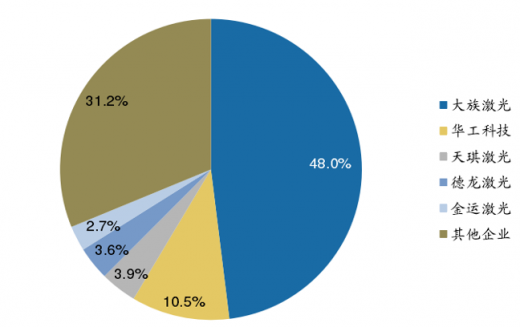

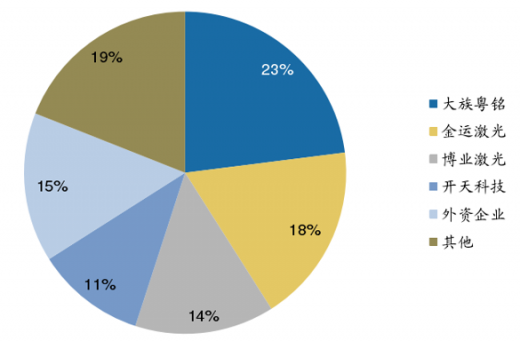

国内激光企业在中低端产品具备竞争优势。目前国内的高端激光产品仍由美国、日本、德国等地区的跨国企业占领,国内企业以低端产品为主。在中低功率的激光设备市场中,大族激光与华工科技占据了超过一半的市场份额。在细分市场如中小功率激光切割设备行业,中国市场被大族粤铭、金运激光、博业激光、开天科技四家企业占领,外资企业占比仅有15%。

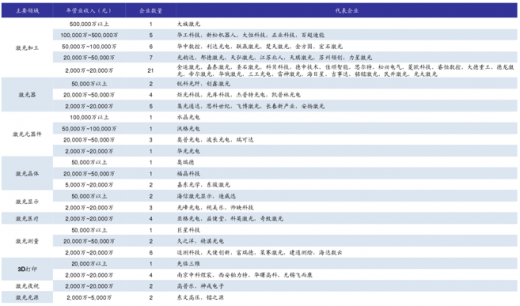

目前国内激光企业已经形成了阶梯型的竞争格局。2017年,国内共有规模以上激光企业超过80家,其中半数以上的企业主要集中在激光器和激光加工等相关领域,其中大族激光2017年营收达到115.6亿元,是中国激光产业的领跑者。华工科技、锐科激光、创鑫激光等也具备了较高的营收规模,也在细分领域具有较高的行业地位。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。