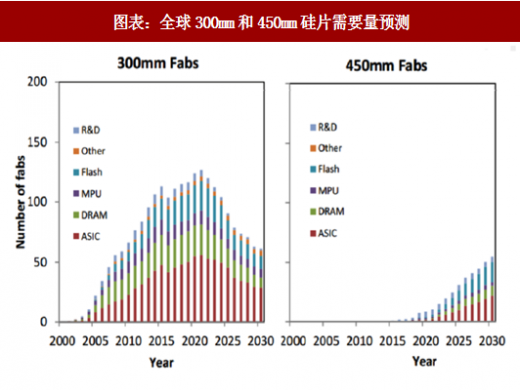

目前全球主流尺寸的硅片为200mm和300mm,其中300mm硅片占比超过70%,预计到2025年300mm硅片将一直是全球最主流的尺寸,2020年以后有望实现450mm的硅片逐渐规模量产。

我国半导体硅片行业起步较晚,目前有十家左右硅片企业,技术达到 200mm 尺寸,主要有有研半导体、金瑞泓、上海新傲、南京国盛、河北普兴、上海新晟等,目前出具产业化能力。300mm 硅片领域,国内上海新晟和有研半导体比较领先,上海新晟2015年开始推进40-28nm 工艺300mm大硅片项目,预计今明两年开始逐步量产。

光刻胶是另外一种关键材料,用于关键工序光刻。它是利用光化学反应经光刻工艺将所需要的微细图形从掩模版转移到待加工基片上的图形转移介质,由成膜剂、光敏剂、溶剂和添加剂等主要化学品成分和其他助剂组成。

光刻胶材料是微细加工技术的关键性材料,光刻胶按显示的效果,可分为:(1)正性光刻胶,显影时未曝光部分溶解于显影液,形成的图形与掩膜版相反,(2)负性光刻胶,显影时曝光部分溶解于显影液,形成的图形与掩膜版相同。

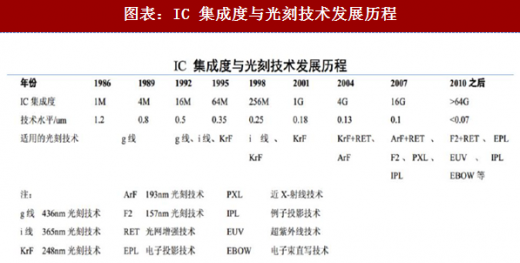

为适应集成电路线宽不断缩小的要求,光刻胶的波长由紫外宽谱向g线 (436nm)→i线(365nm)→KrF(248nm)→ArF(193nm)→F2 (157nm)的方向转移,并通过分辨率增强技术不断提升光刻胶的分辨率水平。

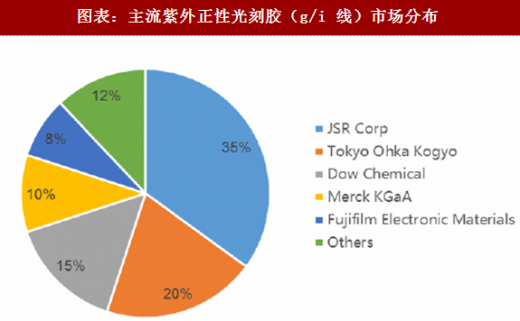

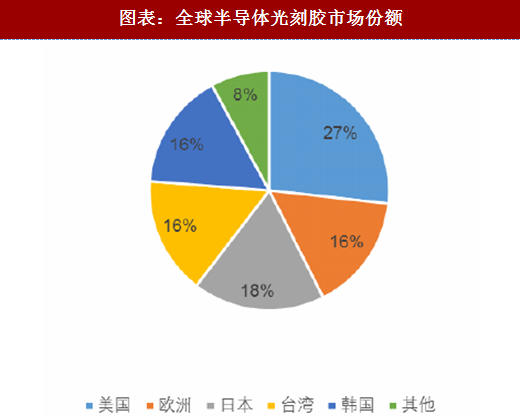

目前,半导体市场上主要使用的光刻胶包括g线、i线、KrF、ArF四类光刻胶,其中g线和i线光刻胶是市场上使用量最大的光刻胶,光刻胶行业的主要技术难点在:(1)配方,(2)超高纯度,半导体光刻胶市场主要由日本和美国公司主导。 全球领先的光刻胶材料公司主要有 JSR、信越化学、东京应化、陶氏化学等,9 家全球最主要的光刻胶公司的市占率超过 95%。

我国半导体光刻胶材料发展比较晚,国内的技术与国外领先企业有较大技术差距,目前国内能够生产集成电路用光刻胶主要由3-5家公司:北京科华(南大光电)、苏州瑞红、潍坊星泰克、强力新材、苏州晶瑞等。

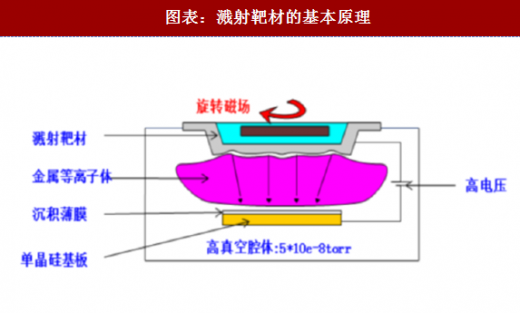

溅射属于物理气相沉积技术的一种,它利用离子源产生的离子,在高真空中经过加速聚集,而形成高速度能的离子束流,轰击固体表面,离子和固体表面原子发生动能交换,使固体表面的原子离开固体并沉积在基底表面,被轰击的固体即为溅射靶材。

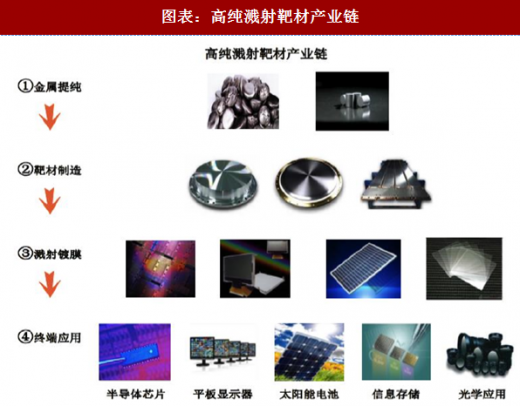

溅射靶材的产业链为:金属提纯—靶材制造—溅射镀膜—终端应用,其中超高纯度靶材是溅射靶材的基础,靶材制造和溅射镀膜是最关键的两个环节。

半导体靶材的核心技术主要包括:(1)金属提出技术,纯度要求做到99.999%,(2)金属微观结构控制技术,(3)异种金属高端焊机技术,(4)精密加工、清洗和加工技术。

中国生产半导体用的溅射靶材之前一直依赖进口,JX/Nikko、Praxair、 Honeywell、Tosoh等,四家公司市场占有率超过 80%。目前以江丰电子为代表的国内公司逐渐登上舞台,其中江丰电子已经成功进入台积电、 umc、中芯国际等国际大客户。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。