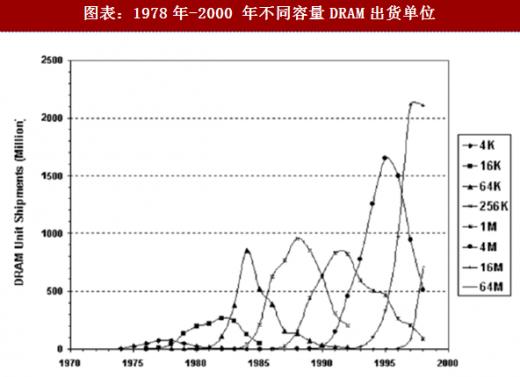

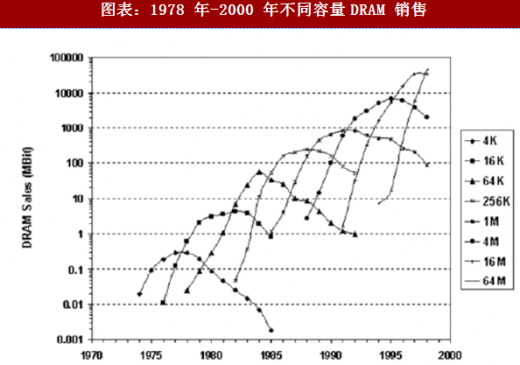

产品方面,64 KB时代主要由日立制作所主导、256 KB时代有日本电气(NEC),以及1MB时代的东芝,虽然不同产品时代的企业有所变化,但最大供应商的地位一直都被日本企业占据。

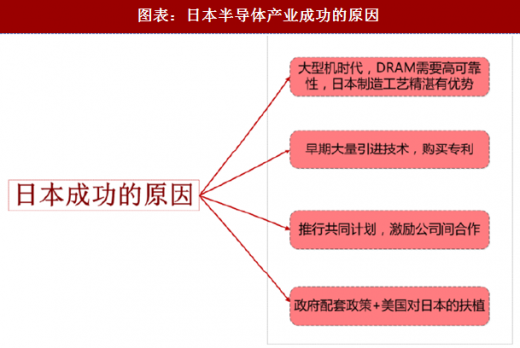

大型 PC 机时代机遇来临,DRAM 高可靠性要求:随着计算机普及,DRAM形成了很大的需求市场。20世纪70-80年代,计算机开始普及,计算机内存由磁芯技术开始逐步被替换为半导体存储器,DRAM在以每隔3年容量翻4倍的速度更新换代的过程中,验证了摩尔定律,并推广到了全世界。

参考观研天下发布《2018-2024年中国半导体行业市场产销态势分析及投资发展趋势研究报告》

NEC 率先投入 MOS IC 的开发,技术上差异化竞争。日本业界原使用双极集成电路(bipolar IC)生产桌上型计算机所须的IC,该项技术德仪居领导地位;但RCA公司所开发的MOS技术为业界提供新选择。虽然双极IC的速度较快,但MOS IC较省电,而且技术复杂的程度较低。NEC 率先投入MOS IC的开发,以避开和德仪竞争,并在日本国内市场取得领先地位。

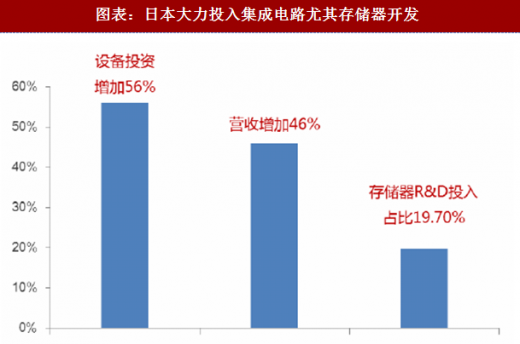

加大 MOS 技术的投资,开发出 linear IC 和 COMS。在1970年代日本半导体业界大量投入MOS技术的开发及设备投资。例如在1973年的设备投资较1972年增加65%,而营业额亦成长46%,R&D的投入则占存储器(MOS技术的主要用途)的19.7%(包括政府的补助金)。除此之外,日本业界也以bipolar的技术开发出音响及电视机使用的线性积体电路(linear IC),并开始将CMOS运用于电子表。

日本吸收美国技术并完善高可靠性工艺完美满足工艺 PC 时代要求,实现赶超美国;20世纪80年代,当时半导体存储器最大的市场在于大型计算机,而大型机一般使用周期较长,用户不会随便换购新产品。因此,要求半导体在内的零部件具有较高的可靠性。

日本半导体业界在制造工艺上精益求精,不是要求在测试阶段踢除劣质品,而是尽量不生产劣质产品。因此,这使得DRAM产品不仅可靠性得到提升,而且还提高了良品率和生产效率,因此最终可以以较低的价格销售。

美国以及其他海外的DRAM用户对日本质优价廉的DRAM十分认可,于是日本产DRAM在全球市场所占的份额不断增加,获得了非常大的成功。

举国体制:筹集 720 亿日元研制 DRAM 核心设备。日本尽管可以生产 DRAM内存芯片,但是最关键的制程设备和生产原料要从美国进口。为了补足短板,1976年3月,经通产省、自民党、大藏省多次协商,日本政府启动了"DRAM制法革新"国家项目。由日本政府出资320亿日元,日立、NEC、富士通、三菱、东芝五大企业联合筹资400亿日元。总计投入720亿日元(2.36亿美元)为基金,由日本电子综合研究所,和计算机综合研究所牵头,设立国家性科研机构——“VLSI 技术研究所”。日立领头组织 800 多名技术精英,共同研制国产高性能 DRAM 制程设备。目标是近期突破64K DRAM和256K DRAM的实用化,远期在10-20 年内,实现1M DRAM的实用化。

在这一技术攻关体系中,日立(第一研究室),负责电子束扫描装置与微缩投影紫外线曝光装置。富士通(第二研究室)研制可变尺寸矩形电子束扫描装置。东芝(第三研究室)负责 EB 扫描装置与制版复印装置。电气综合研究所(第四研究室)对硅晶体材料进行研究。三菱电机(第五研究室)开发制程技术与投影曝光装置。NEC(第六研究室)进行产品封装设计、测试、评估研究。

1980年,日本VLSI联合研发体,宣告完成为期四年的“VLSI”项目。期间申请的实用新型专利和商业专利,达到1210件和347件。研发的主要成果包括各型电子束曝光装置,采用紫外线、X 射线、电子束的各型制版复印装置、干式蚀刻装置等,取得了引人注目的成果。针对难度大的高风险研究课题,VLSI项目采用多个实验室群起围攻的方式,调动各单位进行良性竞争,保证研发成功率。各企业的技术整合,保证了DRAM 量产成功率,奠定了日本在 DRAM 市场的霸主地位。

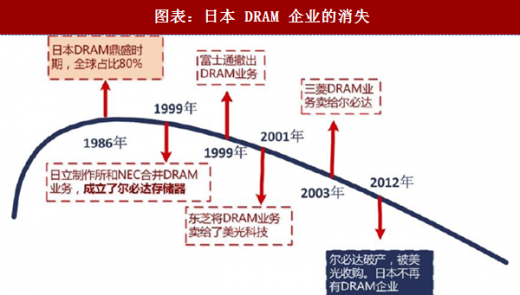

日本 DRAM 产业的衰退:未能把握消费级 PC 时代+下美国限制,八十年代末开始下滑。九十年代初日本DRAM达到顶峰后,市占份额急速下滑,走向了衰落的开始。到2012年,日本不再有DRAM企业。

1999年,日立制作所和NEC合并了他们的DRAM业务,成立了尔必达存储器。同年,富士通也从面向大型机的DRAM业务中撤出。2001年,东芝将DRAM业务卖给了美光科技。2003年,三菱电机的DRAM业务被尔必达吸收。随着 2012 年尔必达的破产被美光收购,日本仅有的一家DRAM企业也不复存在。

日本 DRAM 产业的下滑主要以下原因:1)全球计算机市场开始由大型机向个人计算机转变,DRAM的高可靠性优势不再;美国对日本的政策由扶植转向限制,包括《广场协议》导致的日元升值带来的价格劣势。

1984年IBM推出PC,个人计算机时代来临,20世纪90年代前半期,个人计算机产值超过大型机,个人计算机对DRAM寿命的要求比大型机要低,而且对价格要求要低廉,随着PC的普及,美国的美光和韩国的三星等企业对产品作出了以高性价比DRAM战略调整,而日本企业却没有积极应对,DRAM产品还是偏向于大型机的需求,随后产品的竞争力也变弱。

日本DRAM产业的快速发展甚至超越美国,加上全球冷战压力减小,使美国对日本半导体产业甚至日本政府的态度发生根本的变化,由扶持转向限制:(1)美日半导体协议限制日本产品最低价格,使日本半导体产品失去了价格优势;(2)要求开放日本国内市场,外国产半导体产品在日本国内市场所占的份额要求达到20%。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。