行业整体毛利率自2016年Q2开始出现上行趋势,目前行业整体毛利率仍然维持近5年的高位。2017Q3行业整体毛利率为22.51%,较同期提升了1.4个百分点,较2017Q2环比下降了0.19个百分点。

拆分子行业,光学光电子板块毛利率的上行对行业整体毛利率影响较大。2017Q3光学电子板块毛利率为22.38%,较同期提升了4.04个百分点;2017Q3子行业半导体、元件、其他电子和电子制造的毛利率分别为22.44%、16.31%、27.08%、24.03%,较同期毛利率变动为-0.63、-0.39、-1.79和+0.02个百分点。

从上一章可知,光学光电子板块市值占行业整体市值37.6%,子行业影响权重排名第一。光学光电子板块中的液晶面板(代表:京东方A)、LED(代表:三安光电)行业景气度自2016年Q1开始回升,产品均价出现明显上行,使得光学光电子板块的毛利率较其他四大子版块出现明显的上行。

2、三项费用率整体保持平稳

2017Q3行业整体的三项费用率合计为13.88%,整体保持平稳,较同期下降了0.04个百分点。拆分来看,2017Q3管理费用率8.46%,较同期下降了0.69个百分点;销售费用率3.76%,较同期提升了0.21个百分点;财务费用率1.66%,较同期提升了0.52个百分点。我们认为影响财务费用率提升的因素包括市场整体利率提升以及人民币升值带来的汇兑损益。

参考观研天下发布《2018-2023年中国电子设备产业市场现状规划调查与投资前景趋势研究报告》

3、行业整体ROE明显改善,子行业趋势向好

2017Q3电子行业ROE为8.39%,较同期提升了2.15个百分点,行业整体ROE创10年历史新高。参考2017Q3全部A股(剔除非银行石油石化)ROE7.74个点,反应出电子行业整体的资产回报率高于行业平均水平。

拆分子行业,除了子行业半导体ROE出现下滑,其他四大子行业的ROE的上行趋势明显,其中ROE改善幅度最大的光学光电子和其他电子,2017Q3的ROE分别为7.22%和8.92%,较同期提升了3.54个百分点和3.81个百分点。

4、固定资产和在建工程保持较高增速

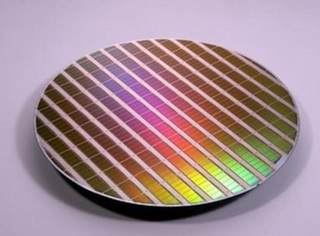

固定资产净值变化作为反应行业整体产能趋势的指标,一定程度上能够解释行业过去的业绩变化。2017Q3行业整体固定资产净值3437.7亿元,同比增速33.83%,增速接近2014年水平。拆分子行业,2017Q3光学光电子和电子制造板块的固定资产净值增速最高,达到37.58%和37.40%,这为两大子行业2017Q3较高的收入和利润增速打下基础。

在建工程作为固定资产净值变化的先行指标,反映未来行业产能的变化趋势,一定程度上能够指引行业未来的业绩变化。2017Q3行业整体在建工程占行业固定资产净值比重为30.86%,子行业中在建工程占行业固定资产净值比重最高的是光学光电子,占比达到41.82%,其他电子和半导体占比相似,分别为23.45%和22.51%。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。