参考观研天下发布《2018年中国电解铝市场分析报告-行业深度分析与发展趋势研究》

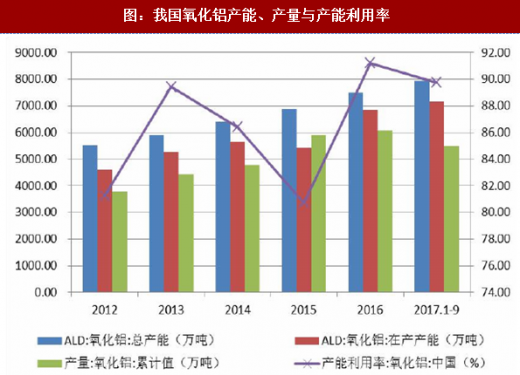

2012年~2015年,随着宏观经济增速放缓,电解铝下游需求增速下降,产能利用率持续下降,由2012年的89.84%下降至2015年的78.17%。2015年电解铝行业总产能达到3864.5万吨,产能利用率较2012年下降了11.67个百分点。2016年以来,随着宏观经济企稳回升,铝行业下游需求恢复增长,电解铝供需关系改善,产能利用率开始回升。2016年我国电解铝产量3141.31万吨,同比增长28.84%,产能利用率回升至83.07%。

2017年前三季度,电解铝产量累计为2466.00万吨,累计同比增速持续下降,产能利用率提高至83.83%,行业供需矛盾缓解。

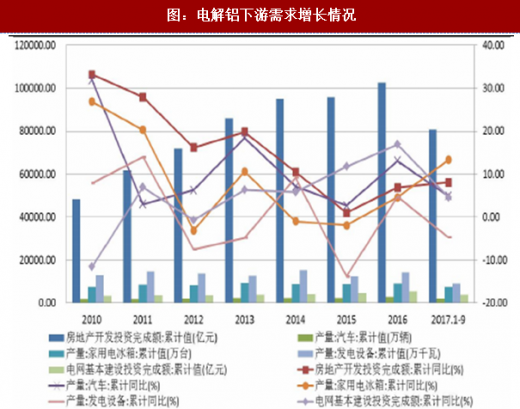

根据统计,电解铝下游需求主要为房地产建筑业、交通运输、电力电子和耐用消费品,消费需求占比分别为39%、17%、16%和14%。房地产建筑业是铝材消费的重要领域,建筑型材占铝材总消费量的三分之一以上。

电解铝下游房地产、汽车、家用电冰箱行业需求稳定增长,发电设备、汽车、电网基建行业增速有所下降。2017年前三季度,房地产开发投资完成额同比增长8.10%,增速同比提高2.3个百分点;汽车产量累计同比增长4.90%,增速同比下降7.40个百分点;家用电冰箱产量累计同比增长13.30%,增速同比提高12.5个百分点;发电设备产量累计同比下降4.70%,增速同比下降6.2个百分点;电网基本建设投资完成额累计同比增长4.63%,增速同比下降26.94个百分点。在下游需求稳定增长的支撑下,2017年前三季度我国电解铝表观消费量2792.60万吨,同比增长18.42%,同比增速提高18.06个百分点;第三季度增速环比下降。

须电网持续投资,未来电网建设投资重心将由主干网向配网侧转移。随着房地产市场收紧、能效标准升级、原材料成本上升,家用电冰箱产量增速将有所下降。综合来看,2018年下游需求增速将有所放缓,电解铝需求增速将稳中略降。

须电网持续投资,未来电网建设投资重心将由主干网向配网侧转移。随着房地产市场收紧、能效标准升级、原材料成本上升,家用电冰箱产量增速将有所下降。综合来看,2018年下游需求增速将有所放缓,电解铝需求增速将稳中略降。

2017年前三季度,电解铝库存2145.80万吨,达到历史高位水平。随着采暖季错峰生产持续落地,运行产能下降导致供给端收紧;铝价回调,下游逢低补库需求显现;冬季来临,电解铝核心产区新疆运力略有不足(优先保障煤炭运输),铝锭外运不畅,入库减少。2017年10月下旬以来,电解铝库存向下拐点逐步显现。根据SMM(上海有色网)统计数据,2017年11月23日,国内电解铝与铝棒合计库存189.40万吨,较11月20日下降2.75万吨,为10月30日以来环比最大降幅。“去产能→去产量→去库存”将进一步传导,库存有望逐步去化。

2018年,随着减产效应显现,库存压力缓解,电解铝供应偏紧;违规产能清理、环保限产和补库需求将导致电解铝存在少量供给缺口

2017年前三季度,受主要原材料氧化铝价格上升影响,电解铝行业成本增加,但成本均价涨幅低于电解铝均价涨幅;预计2018年电解铝行业整体成本均价涨幅还将低于铝价涨幅

电解铝的生产成本主要包括,氧化铝、电力、预焙阳极碳素,占比分别为37%、36%和10%。由于火力发电是电解铝企业最主要的电力提供方式,煤炭价格成为影响电解铝企业电力成本的重要因素之一,预计2018年煤炭价格维持在一个合理区间,电力成本趋于平稳。2017年前三季度,我国氧化铝产量5486.10万吨,同比增长24.42%,产能利用率89.76%,同比提高4.85个百分点。为贯彻落实《京津冀及周边地区2017~2018年秋冬季大气污染综合治理攻坚行动方案》,河南、山东均出台氧化铝限产时间和限产生产线数量。其中,河南地区11家氧化铝企业均限产30%以上,采暖季4个月将影响氧化铝产能117.95万吨;位于山东淄博的中铝山东将按生产线减产30%,停产产能占总产能的17.5%。非“2+26”城市的山西晋中也发布了供暖季重污染天气条件或预警下,氧化铝限产30%的方案。受秋冬季环保限产影响,2017年第三季度,氧化铝价格上涨36.47%至3630元/吨,前三季度,氧化铝价格累计上涨22.02%,成本均价涨幅低于电解铝均价涨幅。

2017年前三季度,全国原煤产量25.92亿吨,同比增长5.7%;煤炭消费量27.5亿吨,同比略有增长。煤炭行业整体处于低库存状态,煤炭均价维持相对高位。我国煤炭产能过剩的问题仍然存在,为了防止煤价上涨过快,保障去产能政策的顺利执行,2016年9月以来国家多次出台政策稳定煤价。中长期来看,当煤炭市场短期出现供应结构性偏紧的情况时,国家将通过适度微调政策稳定煤炭供应,抑制煤炭价格过快上涨,煤炭价格有望稳定在合理区间。

虽然氧化铝、预焙阳极碳素、煤炭价格均有上涨,但整体成本涨幅仍低于电解铝价格涨幅,预计2018年成本涨幅仍将低于铝价涨幅。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。