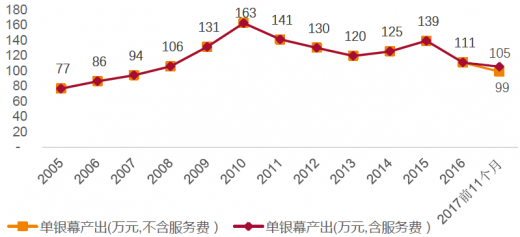

银幕数量前11个月达到4.8万块,预计18年破5万。2017年前11个月银幕数量增加6947块,同比增长约19%,若线性推演至2017年年底,银幕数将达4.9万块。17年银幕数量扩张速度较16年总体放缓,但未出现断崖式下跌。银幕数量增长(19%)低于含服务费的终端票房收入(22.5%),但仍高于不含服务费的影院端票房收入(14.9%)。

影院端供需裂口继续扩大,料全年影投单银幕产出将略下降。截止2017年前11个月单银幕产出为105万(含服务费)及99万(不含服务费)。若线性推演至全年(银幕同比+19%,含服务费票房收入+22.5%,不含服务费票房收入+14.9%),2017年全年单银幕产出为114万(含服务费),影院收入端的单银幕产出为107万(不含服务费),较2016年有所下降。

2.并购带来影院投资公司行业集中度提升,前三万达、大地、横店格局不变

2017年排名前10的影院格局前三大稳定。在橙天嘉禾和大地影院合并之后,新进前10为耀莱管理公司,排名第8。前10的排名中上升最快的是星美影院,从第6位上升到第4位。伴随星美的排名上升,金逸影视从第4位下降到第6位;西南地区区域影投公司太平洋影管从第8位下降到第10位。

影院集中度在2017年有所提升,CR10从41.94%上升到46.01%,上升了4.05个百分点。CR2从18.66%上升到22.31%,上升了3.65个百分点。

集中度的上升主要来自TOP3市占率的提升:

1.排名第1的万达电影市占率提高,从2016年13.76%的市占率上升到15.08%,上升了1.32个百分点;

2.排名第2的大地院线(16年市占率13.76%)并购16年排名第10位的橙天嘉禾(16年市占率1.77%),市占率由4.90%上升到7.24%,上升了2.34个百分点;剔除并购导致的自然市占率上升,大地院线的市占率上升了0.64个百分点;

3.此外,排名第三的横店影视市占率从2016年的4.06%上升到2017年的4.28%,上升了0.22个百分点。

参考观研天下发布《2018年中国电影市场分析报告-行业深度调研与发展前景研究》

2017年1月,大地影院(母公司南海控股)2016年收购橙天嘉禾,交易对价约32.86亿人民币。橙天嘉禾在2016年影投票房8.09亿,排名第10,在中国大陆拥有的76家影院,531块银幕,主要位于1-2线城市。收购价格存在溢价。交易对价对应单影院价格4324万元,对应单银幕价格618万元,收购价为16年票房收入(P/S)的约4倍。考虑到橙天嘉禾影城15、16年为亏损状态,目前A股二级市场给予同为1-2线布局并盈利的金逸影视的单银幕市值为608万元,上市公司披露的一线城市新建影院单影院重置成本约为3000万元,收购价格较目前A股院线及重置成本有一定溢价。

溢价背后的原因是3-5线城市布局的大地影院,与橙天嘉禾目前占据的1-2线城市核心商圈形成市场层次互补。1-2线城市核心商圈地段已被占据,对于在这个时间截点上的大地影院如果想要完善1-2线市场布局,并购是相对合理的选择。

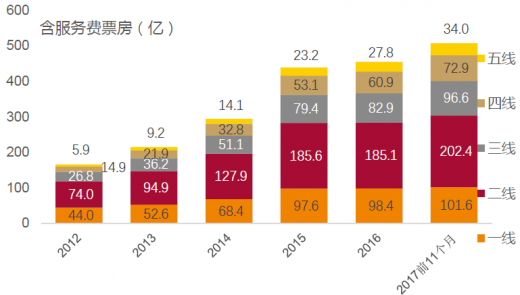

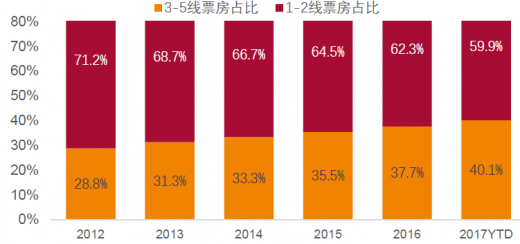

3.3-5线城市票房占比继续提高,贡献率达到60%

3-5线城市的票房占比2017年前11个月提高到40%。除3-5线城市渠道红利犹在,低渗透高增长因素外,国产片票房在今年表现良好也推动了3-5线城市票房占比提升。国产片相比进口片在3-5线城市的更受观众青睐。其中票房冠军《战狼2》的3-5线城市票房占比达到70%。

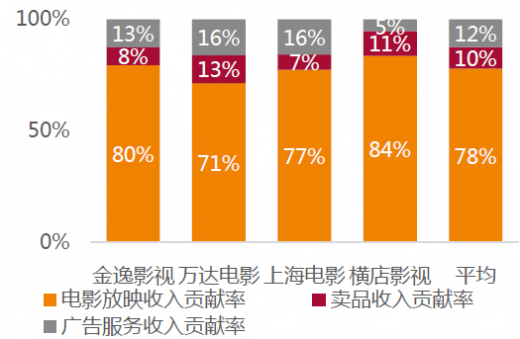

4.院线商业模式进入低毛利业务引流,高毛利业务变现时代

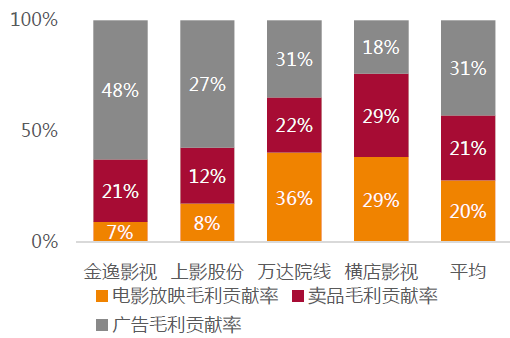

虽然电影放映的盈利能力下降,非票业务已经替代电影放映成为上市公司的利润中心。电影院经营模式进入“低毛利业务引流+高毛利业务变现”时代。2016年A股上市公司的电影放映毛利仅占总毛利28%,非票业务毛利贡献为72%:广告平均贡献了总毛利的43%、卖品平均贡献了总毛利的29%。

预计未来影投将开始通过现有影院网络精细化观影人流流量变现模式,通过“影院+”综合商业体模式,以“影院+餐饮”、“影院+零售”、“影院+映前广告”网络来提升观影人群的综合ARPU值。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。