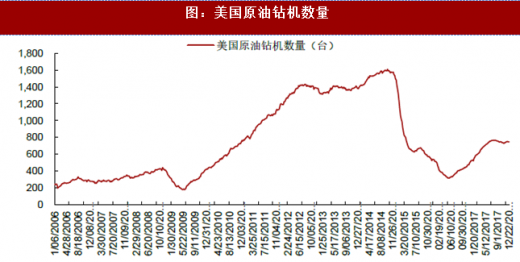

2015-2016 年,美国石油行业营业收入连续2 年下降30%左右,相关上市公司市值大量蒸发,很多小型生产商被迫申请破产。和2014 年油价位于100 美元时相比,美国石油钻井平台数量也大幅减少,在2016 年上半年最低时不及油价高位时的3 成。但值得注意的是,尽管石油钻井平台数量锐减,但美国原油产量仅从日均969 万桶的峰值减少了12%;这主要是因为日均产量在10 万桶以上的大型石油生产商没有一家破产。

而且,与之前有所不同的是,美国生产商这一次更加谨慎地专注于增长;美国生产商已经抛弃了无视成本而令生产最大化的策略,如今更专注于资本回报。

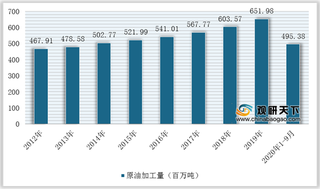

参考观研天下发布《2018-2024年中国原油行业市场产销态势分析及未来发展方向研究报告》

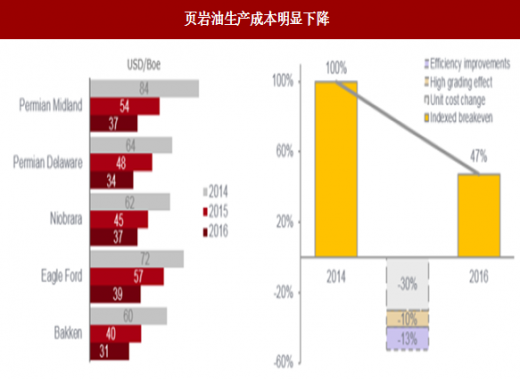

低油价背景下,页岩油行业面对恶劣的竞争环境,表现出了超强的“韧性”,底气来源于自身生产成本的不断下降。

根据分析数据,美国主要页岩油盆地的井口成本从2014 年的60-80 美元/桶下降到了40 美元/桶以下,年均降幅达到22%。在成本下降的诸多因素中,10%归功于优质储层的优先开采;13%归功于作业成本的下降,尤其是油服成本的下降;30%左右的成本下降则来自勘探开发效率的提升。

对于勘探开发效率提升贡献最大的则是水平井技术的不断升级。以先锋资源的2.0 版水平井技术为例,相比1.0 版技术,每英尺钻井的支撑剂剂量增大了40%,产量增加了20%,压裂的单孔间距减少35%(以达到每段压裂段增加更多孔隙的目的)。单位产量的增加带来的是打井完井成本的下降。

从单井压裂段数量来看,12 年以来单井平均压裂段数由17 段增加值26 段左右,可以类似理解为单井作业效率提高了50%以上。钻机钻井的作业天数也下降明显。

如果以30-40 美金井口盈亏平衡作为参考,再加上矿权成本的其他成本和减值损失,综合考虑总体财务成本的下降,页岩油目前完全成本已落入40-50 美元区间。我们认为50 美元成为页岩油的“生命线”,在WTI 超过50 美元,往往是页岩油企大量套保的时间点。

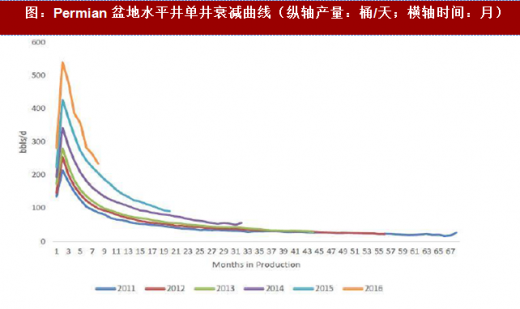

页岩油的特性是刚投产时的初始产量特别高,是常规油井的数十倍;但衰减比较大,3-4年后衰减到初投产时的1/10 左右。根据3 年前页岩油衰减曲线,第1 月的产量普遍达到400-500 桶/天,峰值在500-600 桶/天;考虑到页岩油的衰减性,一年后单井产量普遍衰减60-70%到150 桶/天,第2 年再衰减30%左右到100 桶/天,3-5 年每年再衰减25-30%,三年后到60-70 桶/天,五年后到30-40 桶/天,往后可以生产20年左右。

从Permian 盆地典型的产量衰减曲线也表现出相同特征,但初始产量则呈现逐年上升的趋势,2016 年单井平均初始产量已经超过500 桶/天。应该注意到,无论初始产量多高,经过3 年左右的生产期,衰减曲线的走势均趋于一致。

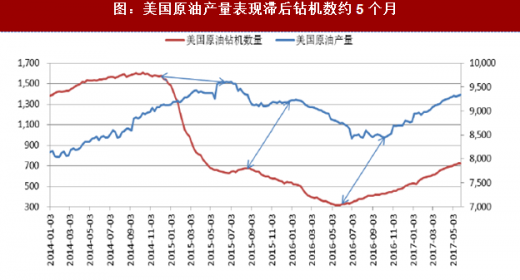

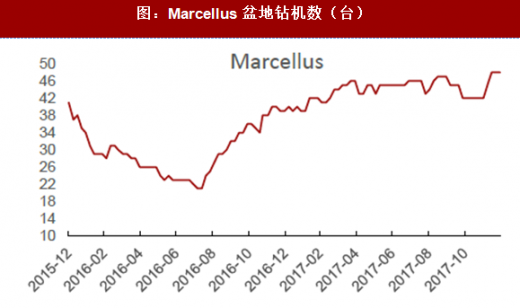

回顾17 年年初,市场普遍认为当时的钻机数绝对数量仅为高油价时期的1/3-1/2,进而认为美国页岩油产量很难大幅增长。但随后钻机数以每周7-10 台的速度增长,产量也以超过10 万桶/天的速度提升,增速皆创下过去几十年来新高。虽然产量表现超市场预期,但是完全符合我们的预期,我们根据钻机数情况,独家量化判断了这一轮的产量增速。

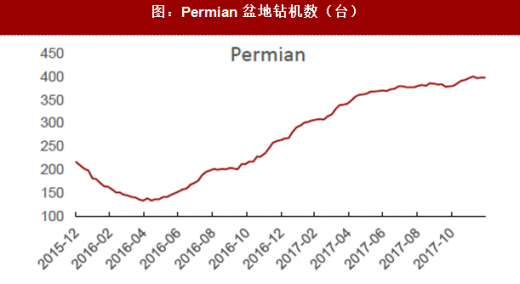

由于飓风等因素影响,美国原油钻机数在10 月-11 月出现连续回调,3 个月不到的时间内较8 月中旬768 台的近期高点下降近40 台,部分市场观点认为页岩油产量将受到明显影响,进而将推涨油价。我们认为钻机数某种程度上是油价波动之后,生产端对于当下市场环境的综合反映,并不是原油价格推涨的直接因素,因果不能倒置。尽管活跃钻机数连续回落,但美国原油产量却仍创新高。如果将油井比作钻机的“产品”,结合高企的库存井数据,我们也不难理解为何钻机数不升反降。另一方面,Permian 等核心产区的钻机数的波动幅度远小于总钻机数的波动幅度,说明在低油价下生产活动向核心区域集中的趋势没有发生变化,Permian 盆地足以支撑未来美国原油产量继续创新高。

正是有了钻机数的亮眼表现,支撑了产量创新高。虽然突遇飓风导致产量短时间暴跌,但根据历史经验,天气因素基本上属于短期波动因素。我们在2016 年底判断的17 年年内美国原油产量创历史新高也如期而至。

11 月3 日当周,美国原油产量达962 万桶/天,首次超过2015 年6 月创下的961 万桶/天的最高产量纪录。而年内的产量最高点则出现在12 月15 日当周,美国原油产量达979 万桶/天,其中本土48 州产量927.1 万桶/天,阿拉斯加产量51.8 万桶/天。

此前,我们判断通常阿拉斯加产量呈现“冬高夏低”的季节性特征,冬季产量高点可能在51-53 万桶/天水平附近。由于15 年产量高峰在夏季阿拉斯加产量低点时期到来,因此我们认为当前产量还将继续创新高,年内反弹的高度可能在970-980 万桶/天。由此看来,我们的对年内产量反弹高度的判断也已经兑现。

美国飓风影响消除后,在自17 年11 月开始的2 个月时间里,美国原油产量增长了近30 万桶/天,页岩油资本支出“所见即所得”模式的威力再次显现。

根据历史数据,我们把自2015 年底正式解除原油出口禁令以来的美国原油出口粗略划分为三个阶段:

一是解禁初期到16 年底的小幅增长阶段。我们认为市场此前对于美国实际解除禁令的预期较为悲观,“突如其来”的利好使得出口基础设施成为制约这一阶段原油出口的明显瓶颈;

二是17 年上半年以来的明显增长阶段。这一阶段美国原油出口量的中枢维持在50 万桶/天左右;

三是17 年Q4 以来的突增阶段。下半年出口的高点出现在10 月27 日,当周美国原油出口量达213 万桶/天,原油及成品油总出口达767.8 万桶/天,均创历史新高。临近年底出口量虽然有所回落,但总体仍保持在150 万桶/天的水平之上。我们认为,一方面与美国国内原油产量快速增长有关;另一方面,9 月以后WTI 和布伦特原油的价差迅速突破3-4 美元/桶的均值,价差套利空间的打开也是出口量突增的关键因素之一。

从长期角度来考虑,美国页岩油气革命的浪潮已无逆转之可能,未来美国原油产量仍处于上升通道,某种程度上意味着美国原油出口增加将成“新常态”。国际原油市场接纳美国作为新兴的原油出口国,将成为市场走向再平衡的关键。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。