| 发展阶段 |

主要内容 |

|

| 发展初期 |

1934-1984年 |

1934年,哥伦比亚大学的一位教授与其助手在牛眼的玻璃体中提取出一种新型原料,命名为玻尿酸。 |

| 玻尿酸只能从动物组织物中提取获得,操作复杂、成本高昂,规范化生产难以实现。 |

||

| 快速发展期 |

1985-2010年 |

1985年,资生堂公司率先开始采用微生物培养法制备玻尿酸。 |

| 微生物培养法降低了玻尿酸的生产成本,使规模化生产成为可能,而且可以根据临床需求灵活设定分子量大小,拓宽了玻尿酸的应用场景。 |

||

| 稳定发展期 |

2010年之后 |

玻尿酸工艺逐渐成熟。 |

| 行业向着更加安全、更高科技、更细分的方向发展。未来,整体行业将更重视安全。 |

||

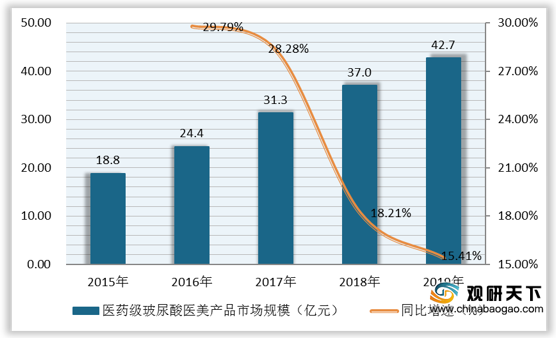

近些年,随着人们消费观念的转变以及对美的诉求不断增加,我国医药级玻尿酸医美产品市场规模保持稳定增长趋势,2015-2019年复合增长率为22.76%。2019年医药级玻尿酸医美产品市场规模为42.7亿元,同比增长15.41%。

产业链方面,玻尿酸上游产业主要是原材料供应商,毛利率为35%;中游产业主要是玻尿酸生产企业,毛利率在60-90%间;下游产业主要是销售终端,毛利率在60-75%间。

| 产业链 |

行业 |

毛利率(%) |

| 上游 |

原材料供应商 |

35 |

| 中游 |

玻尿酸生产企业 |

60-90 |

| 下游 |

销售终端 |

60-75 |

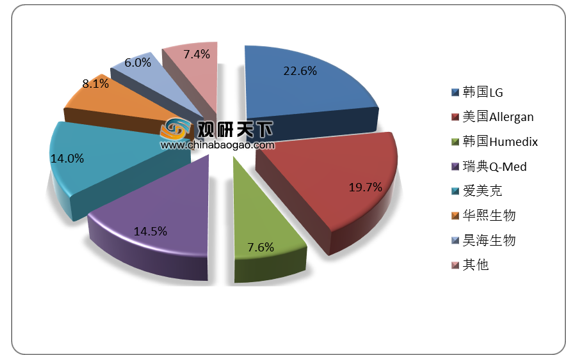

从2019年我国玻尿酸医美市场市占率来看,前三名仍被国际巨头所占据,分别是韩国LG、美国Allergan、瑞典Q-Med,占比分别为22.6%、19.7%、14.5%;国内品牌爱美克、华熙生物位居第四、第五,占比分别为14%、8.1%。

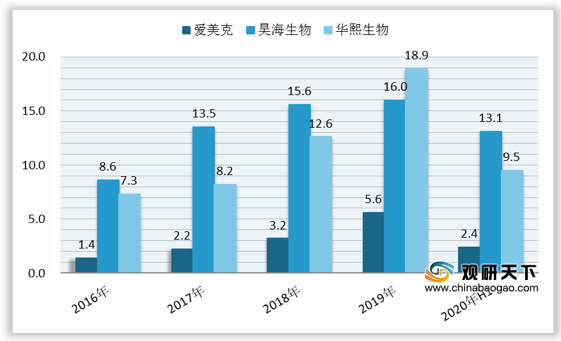

从2016-2019年我国玻尿酸三大龙头企业的营收来看,爱美克、昊海生物、华熙生物营收均保持增长趋势,复合增长率分别为58.74%、22.99%、37.31%。2020年H1爱美克、昊海生物、华熙生物企业营收分别为2.4亿元、13.1亿元、9.5亿元。

从2016-2019年我国玻尿酸三大龙头企业的净利润来看,爱美克净利润持续增长,昊海生物净利润呈先升后降趋势,华熙生物净利润呈先降后升趋势;2020年H1爱美克、昊海生物、华熙生物净利润分别为1.5亿元、2.2亿元、2.7亿元。

从2016-2019年我国玻尿酸三大龙头企业的研发费用来看,爱美克、昊海生物、华熙生物研发费用均逐年上涨,复合增长率分别为55.63%、57.63%、35.14%。

目前,获得国家药监局认证的透明质酸钠填充产品进口品牌有8个,国产品牌有17个,其中进口品牌产地多在韩国,国产品牌产地多在北京、山东等地。具体如下:

| 生产商 |

品牌 |

产地 |

产品 |

CFDA认证时间 |

终端零售参考价 |

| Allergan |

乔雅登 |

法国 |

丰颜Juvederm

Voluma |

2019.08 |

-- |

| 雅致Juvederm

ULTRA |

2015.05 |

4000-13800元/0.8ml |

|||

| 极致Juvederm

ULTRAPLUS |

2015.05 |

3800-10000元/0.8ml |

|||

| Juvederm

VOLIFT with Lidocaine |

2020.04 |

-- |

|||

| Q-Med AB |

瑞蓝 |

瑞典 |

瑞蓝2

Restylane |

2008.12 |

1000-4800元/ml |

| Restylane

perlane |

2018.06 |

-- |

|||

| Restylane

Vital |

2019.12 |

6800-9800元/ml |

|||

| Humedix Co.,Ltd. |

艾莉薇 |

韩国 |

Elravie

Deep Line Plus |

2015.01 |

3500-6800元/ml |

| Elravie

Deep Line-L |

2019.11 |

3500-6800元/ml |

|||

| LG Chem, Ltd |

伊婉 |

韩国 |

YVOIRE

classic s |

2013.07 |

650-2800元/ml |

| YVOIRE

volume s |

2014.04 |

1800-3800元/ml |

|||

| YVOIRE

classic plus |

2016.03 |

2000-5000元/ml |

|||

| YVOIRE

volume plus |

2015.12 |

3000-6000元/ml |

|||

| CROMA GmbH |

公主 |

奥地利 |

Princess

Volume |

2017.05 |

6800-9800元/ml |

| S.A. FILORGA

MANUFACT URING |

菲洛嘉 |

比利时 |

Artfiller

Universal |

2019.11 |

-- |

| CG Bio Co., Ltd. |

婕尔 |

韩国 |

DANAE

Line Z1;DANAELine Z3 |

2019.03 |

7800元/次 |

| 吉诺斯株式会社 |

蒙娜丽莎 |

韩国 |

MONALISA Lidocaine

Filler;MPF03H;MPF05H;MPF10H |

2019.12 |

2000-300元/ml |

| 生产商 |

产地 |

品牌 |

产品 |

CFDA认证时间 |

终端零售参考价 |

| 爱美克技术发展股份有限公司 |

北京 |

嗨体 |

嗨体 |

2016.12 |

7000-9800元/2.5ml |

| 爱芙莱 |

爱芙莱 |

2015.04 |

1000-3000元/ml |

||

| 逸美 |

逸美 |

2009.10 |

2000-4000元/ml |

||

| 逸美一加一 |

2016.12 |

-- |

|||

| 宝尼达 |

宝尼达 |

2012.10 |

6400-11000元/0.5ml |

||

| 华熙生物科技股份有限公司 |

山东 |

润致 |

润致 |

2016.05 |

2500-4000元/ml |

| 润百颜 |

润百颜白紫 |

2012.07 |

500-1000元/ml |

||

| 润百颜黑金 |

480-2800元/ml |

||||

| 润百颜月盈 |

1200-3000元/ml |

||||

| 润百颜星耀 |

600-1500元/ml |

||||

| TWINHA |

TWINHA(小分子) |

2019.04 |

3980-5980元/ml |

||

| TWINHA(大分子) |

1680-2680元/ml |

||||

| 杭州协和医疗用品有限公司 |

浙江杭州 |

欣菲聆 |

欣菲聆Singfiller |

2015.07 |

880-2800元/ml |

| 欣德美 |

欣德美Singderm |

2020.01 |

-- |

||

| 上海其胜生物制剂有限公司 |

上海 |

海薇 |

海薇matrifill |

2013.09 |

500-1500元/ml |

| 娇兰 |

娇兰Janlane |

2016.09 |

3000-4000元/ml |

||

| 海魅 |

海魅 |

2020.03 |

-- |

||

| 科研生物科技股份有限公司 |

台湾 |

法思丽 |

法思丽FACILLE |

2018.02 |

1800-7800元/ml |

| 和康生物科技股份有限公司 |

台湾 |

芙媄登 |

芙媄登Formaderm |

2016.04 |

980-3880元/ml |

| 山东开了普生物工程有限公司 |

山东 |

菲羽 |

菲羽Filling

Star |

2017.07 |

-- |

| 常州药物研究所有限公司 |

江苏常州 |

碧萃诗 |

碧萃诗BEATRICE |

2018.03 |

-- |

| 北京蒙博润生物科技有限公司 |

北京 |

舒颜 |

舒颜Through

Young |

2014.02 |

500-2000元/ml |

相关行业分析报告参考《2020年中国玻尿酸市场调研报告-市场运营现状与未来商机分析》

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。