过去15年,电商、CS渠道快速成长,百货、商超渠道占比下降。大日化领域(护肤品+化妆品+个人洗护等):2002-2016年,CS渠道快速发展,占比由8.5%提升至18.2%;2009-2016年,电商渠道高速发展,市占率由不足1%提升至20.6%,年均提升2.8pcts。另一方面,2002-2016年,商超渠道占比先升后降,2009年达到峰值38.6%后逐年下降,2016年占比降至28.3%;百货渠道占比持续下降,由2002年的35.7%降至2016年的18.7%。大日化领域线上渗透率仍在快速提升,预计未来2~3年,电商渠道将成为大日化零售第一大渠道;中长期看,预计电商渠道占比可达30%~35%。

参考观研天下发布《2018年中国日化产品行业分析报告-市场运营态势与发展趋势预测》

图:中国大日化渠道市占率(%)

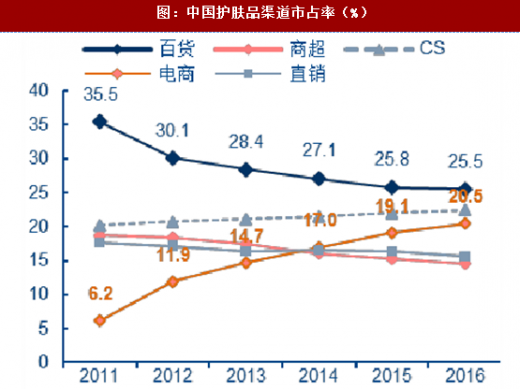

图:中国护肤品渠道市占率(%)

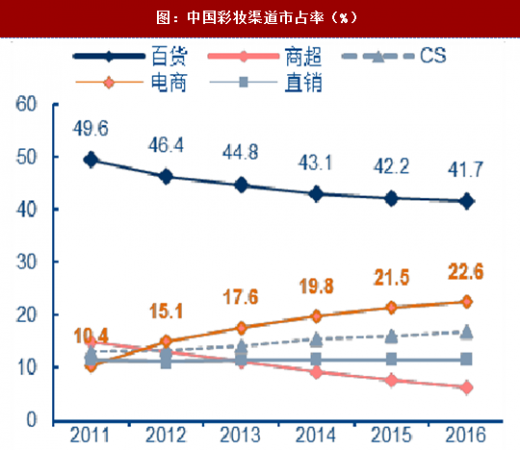

图:中国彩妆渠道市占率(%)

渠道的兴衰深刻影响着化妆品牌的格局。CS、电商渠道的兴起打破了百货、商超渠道的垄断性优势,哺育了一批化妆品品牌的成长,也使高度依赖百货和商超渠道的品牌受到了严重冲击。2000年后,自然堂、韩束、韩后、百雀羚等本土品牌随着CS渠道的发展而快速崛起;电商尤其是淘宝、天猫的高速发展孵化了一批美妆“淘品牌”,如阿芙精油、御泥坊、膜法世家等;2015年起,随着“网红”、美妆达人等影响力的提升,一批围绕个人IP的美妆小众品牌兴起。2009-2014年,即化妆品线上销售高速发展初期,渠道高度依赖百货和商超的欧美品牌、本土高端品牌佰草集、中端品牌相宜本草等均受到了电商的严重分流。

图:美妆互联网新锐品牌

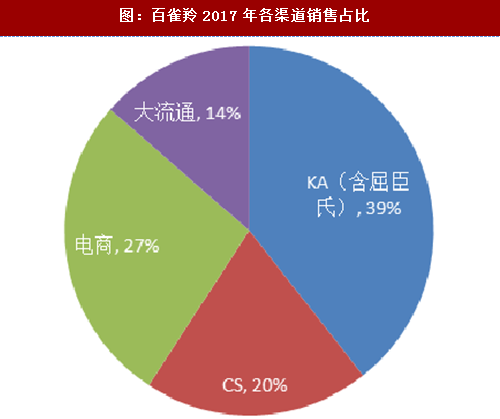

图:百雀羚2017年各渠道销售占比

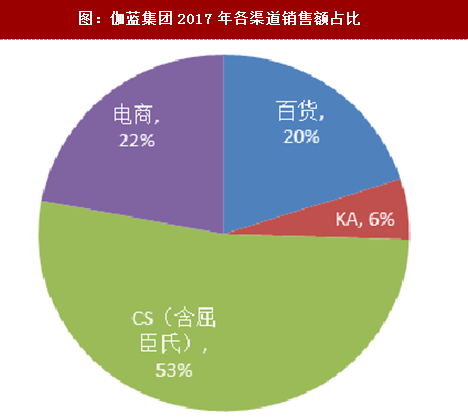

图:伽蓝集团2017年各渠道销售额占比

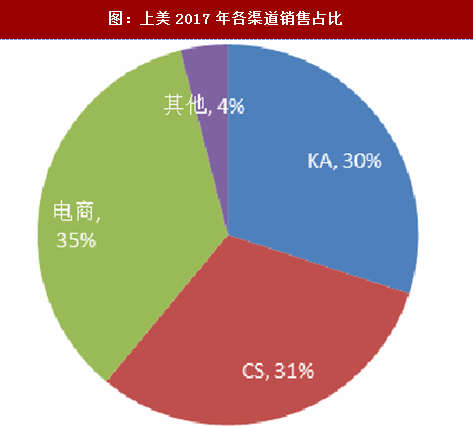

图:上美2017年各渠道销售占比

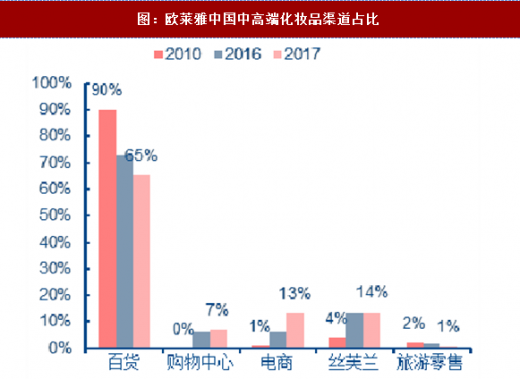

图:欧莱雅中国中高端化妆品渠道占比

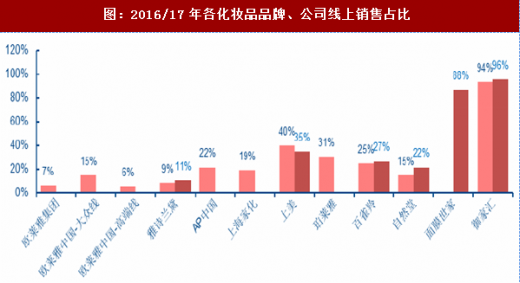

品牌驾驭渠道,消费者品牌顺应渠道变迁,渠道品牌全渠道化努力成长为优秀品牌。国际化妆品龙头欧莱雅、雅诗兰黛、爱茉莉太平洋等高度重视电商渠道,在客群分析、营销方式、合作伙伴等方面加大投入。2016年,欧莱雅集团(OR.FR)线上营业收入增速33%,线上占比提升1.5pcts至6.6%;欧莱雅中国,2014-2016年大众化妆品线上销售占比由9%提升至15%,2010-2016年中高端化妆品线上销售占比由1%提升至6%。雅诗兰黛集团(EL.US)FY2016线上营业收入超10亿美元,同比+27%,占比提升1.6pcts至8.9%;FY2017(截至2017/6/30)线上销售占比11%。2016年,爱茉莉太平洋中国内地线上营业收入约14亿元人民币,占比约22%。2016年,上海家化线上销售占比19.4%,同比提升7.0pcts;核心品牌佰草集、高夫线上销售占比25%+。中国市场线上销售占比高于全球平均水平,2017年中国中高端化妆品线上销售占比约为13.4%。

图:2017年中国中高端化妆品各渠道销售占比

另一方面,美妆互联网新锐品牌“落地”进驻线下渠道。2017年,阿芙精油已开设线下单品牌店400余家;御泥坊开设单品牌店的同时已全面进驻商超、屈臣氏等CS店。截至2017/9/30,膜法世家共有63家线下直营体验店以及264家线下经销商。

图:2016/17年各化妆品品牌、公司线上销售占比

化妆品各渠道展望

百货渠道占比将持续下滑,但鉴于化妆品的体验性需求和形象展示需求,百货将维持在高端化妆品领域的第一大销售渠道地位。

电商渠道占比将持续上升,未来将孵化更多品牌,满足消费者日益个性、多变的需求:线上销售入场门槛远低于百货/商超/CS店;营销、转化方式多样,综艺/影视植入、病毒式营销、粉丝效应、达人推荐等可迅速聚集流量并实现转化;互动性强,试错成本低,通过数据分析了解客户需求和产品反馈,不断改进。

CS渠道呈现分化,渠道内品牌竞争加剧

1)传统CS连锁如娇兰佳人、唐三彩等面临发展瓶颈,加盟店盈利能力下滑(竞争加剧、电商分流,同店增速放缓、人工及租金等费用刚性上涨等原因),外延扩张速度放缓。同时,一批连锁规模在20家店以下、以自营为主,商品组合、装修风格更为个性化、时尚化、年轻化的CS连锁崛起,蚕食传统CS店市场份额。

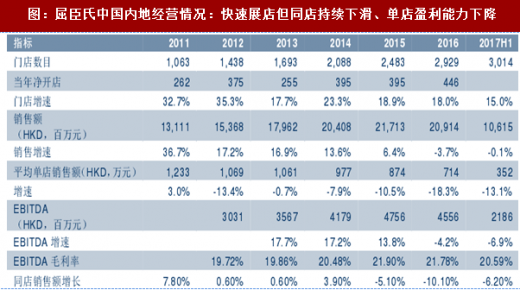

2)屈臣氏虽在中国内地保持快速开店,但经营持续恶化:2015/2016/2017H1同店增速分别为-5.1%/-10.1%/-6.2%,平均单店销售额增速为-10.5%/-18.3%/-13.1%;EBITDA毛利率呈下滑态势,2015/2016/2017H1分别为21.9%/21.8%/20.6%。,屈臣氏在中国内地的发展面临严峻压力,主要缘于电商、跨境电商的冲击和消费者的变化。其影响机理包括以下几点。(a)客群被分流,高收入群体转向购买国际大牌,中低收入群体转往线上。(b)电商渠道新品宣发功能对屈臣氏渠道地位的动摇,降低其毛利率。作为内地最大的化妆品连锁店,屈臣氏对品牌商拥有高议价能力,扣点率在20%~45%;化妆品新品牌普遍将进入屈臣氏作为品牌宣传的重要阵地,扣点率在35%以上。(c)高毛利率的自有品牌、本土品牌占比下降,海外爆款占比上升,必需在销售额和高毛利率间做取舍。年轻消费群体更喜欢尝试新品牌、新概念,跨境电商使大量日韩、欧美品牌轻松触达国内消费者,屈臣氏被动调整产品结构。在网络爆款方面,屈臣氏的供应链和规模优势并不显著,进而无法兼得价格优势和高毛利。

图:屈臣氏中国内地经营情况:快速展店但同店持续下滑、单店盈利能力下降

3)丝芙兰有望迎来发展拐点:消费升级,高端化妆品增速高于行业;彩妆占比较高,顺应社交可视化潮流;自有品牌产品质高价廉;自有BA(BeautyAdviser)团队,专业、购物体验佳。

图:丝芙兰中国内地门店数量

图:丝芙兰中国营业收入及增速

资料来源:观研天下整理,转载请注明出处(ZTT)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。