1、行业规模持续扩大,增长显著

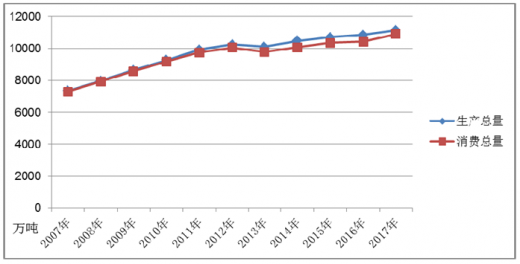

(1)总体产量和消费量均持续升高受益于国民经济持续快速的增长,造纸行业已经成为国民经济的重要产业之一。进入21世纪以来,我国纸及纸板行业的规模增长显著。2017年全国纸及纸板生产量达到11,130万吨,较上年增长了2.53%;2007-2017年,纸及纸板产量的年复合增长率为4.24%。2017年全国纸及纸板消费量达到10,897万吨,较上年增长4.59%;2007-2017年,纸及纸板消费量的年复合增长率为4.10%。总体而言,造纸行业供需基本平衡,尚有少量供给缺口。

根据中国造纸协会发布的关于造纸工业“十三五”发展的意见,未来我国纸和纸板的总产量还将以每年1.5%的速度增长,到2020年将达到11,555万吨;与此同时,纸和纸板的消费量将以1.4%的年均速度增长,到2020年末总消费量将达到11,100万吨。

(2)我国人均消费量持续上升,增长潜力巨大从人均消费量看,2017年我国纸及纸板人均消费量已超过78千克(13.90亿人),虽已略高于全球平均水平,但和发达国家200千克以上的年人均消费量比,仍存在较大差距。长期来看,随着中国经济的持续较快发展,我国的造纸产业仍具有较大的发展潜力。根据中国造纸协会发布的关于造纸工业“十三五”发展的意见,到2020年,我国年人均消费量将达到81千克。

2、消费结构不断调整,产品结构持续优化

(1)受消费结构影响,纸种结构不断调整近年来,随着无纸化趋势的发展,我国新闻纸、涂布印刷书写纸等的消费量逐渐降低。与此同时,包装用纸市场规模则迅速增长,成为造纸行业为数不多的呈上升趋势的领域,并且占造纸行业总产量的比重维持高位。

参考观研天下发布《2018年中国造纸行业分析报告-市场运营态势与发展趋势研究》

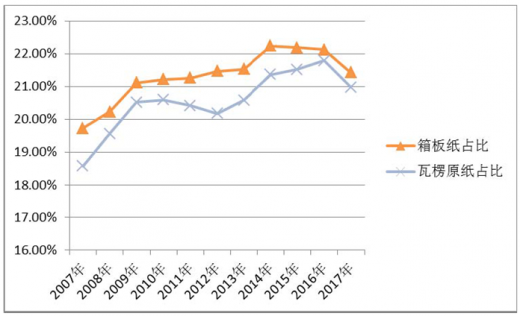

(2)箱板纸和瓦楞原纸细分市场供需情况

2017年我国箱板纸市场供需基本平衡,存在一定供给缺口。2017年,我国箱板纸产量为2,385万吨,同比增长3.47%;消费量为2,510万吨,同比增长6.81%。2017年我国箱板纸净进口137万吨。

2017年我国瓦楞原纸市场供需基本平衡,存在一定供给缺口。2017年,我国瓦楞原纸的产量为2,335万吨,同比增长2.86%;消费量为2,396万吨,同比增长5.50%。2017年我国净进口瓦楞原纸65万吨。

(3)高档纸和纸板的供给能力不断增强国

内造纸企业不断加强科技研发,改善工艺技术与装备,使纸及纸板产品结构更加适应消费结构需求,由数量型向质量型转变,由少品种向多品种转变,高档纸及纸板的供给能力增加,国产化率不断提升,纸和纸板由2006年净进口100万吨转变为2017年净出口233.00万吨。

3、造纸行业产能地区分布不均,中西部地区经济崛起催生新的需求

(1)产能地区分布不平衡,中西部地区造纸产业发展缓慢长期以来,我国造纸行业产能主要分布于东部地区,中西部地区省份纸和纸板的产量长期在低位徘徊。2017年,我国东部地区11个省(区、市),纸及纸板产量占全国纸及纸板产量比例为74.90%,比上年下降0.20个百分点;中部地区8个省(区)比例占15.90%,比上年下降0.30个百分点;西部地区12个省(区、市)比例占9.20%,比上年提高0.50个百分点。其中,产量最大的东部四省(山东、广东、浙江、江苏)总量占全国的60.42%。

(2)中西部地区经济崛起,催生新的需求,当地市场供需矛盾突出我国“西部大开发”、“中部崛起”、“一带一路”、“长江经济带战略”等促进中西部地区发展的国家战略的逐步贯彻实施,为我国中西部地区发展注入源源不断的动力;与此同时,中西部地区凭借人力、自然资源、交通等区位优势,东部地区产业逐渐向中西部地区转移,国家先后在中西部地区成立了皖江城市带、广西桂东、重庆沿江、湖南湘南、湖北荆州等国家级承接产业转移示范区。中西部地区承接产业转移对经济增长的带动作用日渐显著,非农产业产值实现飞速增长2。2010-2017年,中西部地区GDP复合增长率分别为8.73%和9.56%,优于东部地区8.30%的增速。中西部地区经济的迅猛发展催生了巨大的工业用纸需求。

由于纸和纸板的单位价值较低,质量轻,体积大的特点,运输成本相对较高,因而经济运输半径较小。为控制运输成本,制造企业对纸与纸板的采购,往往采取本地化策略。这导致纸和纸板的生产方往往与需求方相邻。这也是我国东部地区长期以来造纸业发达的重要原因。

而与中西部地区经济迅速增长相矛盾的是,中西部地区纸和纸板的产量一直维持在低位,并未随经济的发展而增大本地供给。在国家淘汰落后造纸产能的大背景下,中部地区2010年以来纸和纸板的总体产量甚至出现负增长(2010-2017年复合增长率为-0.75%)。为满足生产需要,中西部地区造纸企业只能从东部地区采购纸和纸板,这势必大大增加纸和纸板的采购成本,压缩中西部地区用纸企业利润空间。

事实上,目前,我国中西部地区造纸企业“小、散、乱、弱”的局面尤为突出,造纸技术相对落后,在纸类产品质量、产品创新上有待突破,低端纸产能过剩,高端纸市场缺口较大。

我国造纸行业竞争格局与利润水平

1、整体竞争格局

(1)产能结构性过剩问题得到有效化解

虽然国家政策未将造纸行业列为重点调控的产能过剩行业,但造纸行业曾经一度出现结构性产能过剩问题。自2010年至2016年,我国造纸行业在国家日益严厉的环保政策和去产能政策的推动下,经历了6年的去产能周期。目前造纸行业结构性产能过剩问题已经得到有效化解。

2010年以来,我国经济增速持续下滑,导致作为工业基础材料的造纸行业需求不振,进而导致造纸行业总体产能过剩,竞争激烈,直接体现则是行业整体利润空间不断收窄,利润水平持续走低。

但是,造纸行业出现的产能过剩是结构性的,主要表现为:规模小、能耗高、污染重的落后产能过剩,而规模大、设备先进、能耗低的先进产能相对稀缺;部分纸种,如文化用纸、新闻纸,产能过剩,而包装用纸、生活用纸则相对稀缺;低端产品产能过剩,高端产品,如高档箱板纸、瓦楞原纸的产能则相对稀缺。

以节能减排为抓手,淘汰落后产能造纸是高排放、高耗能的行业。面对造纸行业出现的产能结构性过剩问题,国家坚持“加减法同时做”的原则:一方面,以淘汰落后产能为切入点,以节能减排为抓手,出台了一系列政策,重点淘汰造纸业内规模小、能耗高、污染重的落后产能;另一方面,鼓励建设单机规模大、车速高、能耗低的先进产能。

自2010年至2016年,我国造纸行业经历了6年的去产能周期。结构性产能过剩问题得到有效化解,加之需求持续回暖,行业供求关系得到很大改善。直接表现是自2015年开始,造纸行业整体利润水平开始触底反弹。

未来,在国家环保监管高压态势下,加之淘汰落后产能政策的持续实施,行业内的落后产能将被进一步淘汰,在国家经济持续向好的大背景下,像发行人这样的优秀大型造纸企业凭借先进的生产设备、生产的规模化优势和雄厚的资金实力将持续享受行业新盈利周期的优厚利润。

(2)行业集中度不断增加,但整体依然较分散就行业集中度而言,目前我国的造纸企业数量众多,规模普遍不大,是充分竞争的行业。根据中国造纸协会公布的数据,按照我国大、中、小型企业划分标准,2015年在2,791家规模以上造纸生产企业中,大中型造纸企业共计517家,占18.52%,小型企业2,274家,占81.48%;在纸及纸板产品主营业务收入中,大中型企业占66.28%,小型企业占33.72%。到2017年,我国规模以上造纸企业仍然多达2,754家。

总体而言,我国造纸行业的集中度在不断增加,主要基于以下原因造成:

①产业政策引导,早在2007年国家发改委发布的《造纸产业发展政策》中就明确提出“改变制浆造纸企业数量多、规模小、布局分散的局面,形成大型企业突出、中小企业比例合理的产业组织结构”。

②日趋严格的环保政策抬高环保成本,加速行业整合近年来,我国环保监管力度空前,极大提高了造纸企业的环保成本,加速了承受能力低的中小企业的退出。

③追求规模效益与此同时,鉴于造纸行业规模效益显著,近年来,我国造纸行业龙头企业一

方面通过引进国外先进技术和装备,提高了行业整体技术水平和生产能力,生产规模不断扩大;另一方面,有实力的造纸企业在全国范围内进行跨地区兼并整合,造纸企业向集团化和规模化方向发展,行业集中度持续提升。

基于以上原因,我国造纸行业集中度不断提高。2007年至2017年,我国纸和纸板年产100万吨以上的企业从7家增加到19家,预计还将持续增加;产业集中度上,行业前10名造纸企业的产量占同期全国产量的比重已从24.48%增至39.33%,行业前30位的企业产量占同期全国产量比重由37.67%增加至57.36%。

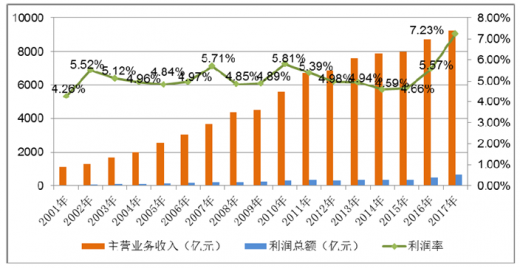

2、行业利润水平

2010年以来,受国内外经济下行,环保监管日趋严格,以及国家强制淘汰落后产能政策等因素的综合影响,我国造纸行业整体的利润水平经历了持续数年下滑然后触底反弹的过程。

(1)2010-2014年,产能过剩,竞争激烈,盈利空间逐渐收窄2010年以来,我国经济增速持续下滑,大宗商品价格普遍回落。造纸行业未能幸免。2010-2014年期间,虽然造纸行业整体收入和利润均不断增加,但是需求不振导致造纸行业整体产能过剩,竞争愈加激烈,利润空间不断降低;与此同时,“十二五”期间,环保部门加强对高排放行业的环保监管力度,严格执行国家和地方公布的一系列产业经济技术及环保政策法规及标准,坚持清洁生产,加大环境治理力度,实施节能减排,提高自我监测能力,狠抓源头,生产过程及终端污染物综合防治,扎实推进节能减排。种种严厉的环保监管措施提高了造纸行业的生产成本,进一步压缩了造纸行业的利润水平。

(2)2015年以来,供求格局重塑,行业整体利润率触底反弹2015年以来,行业整体利润率触底反弹是多重因素导致的:一方面,国家“去产能,去库存”政策效果显现,“十二五”(2011-2015)期间我国淘汰落后生产线2,100多条,淘汰落后产能3,433.73万吨;与此同时,国家推行日益严格的环保监管政策,加速了落后产能的退出,这导致纸和纸板行业产能整体过剩的局面得到扭转,甚至出现供不应求的局面;此外,2016年以来,为应对全球经济下滑压力,各国央行普遍采取宽松的货币政策,导致大宗商品价格普遍触底反弹,作为基础工业原料的纸和纸板未能例外。以上诸多因素叠加之下,造纸行业供求格局得到重塑,产能过剩问题得到有效化解。

未来,国家环保监管将持续高压态势,加之淘汰落后产能政策的深入实施,行业内的落后产能将被持续淘汰,进入造纸行业的壁垒也会不断提高,行业集中度将持续提升。业内大型造纸企业凭借雄厚的资金实力、先进的生产设备以及生产的规模化优势将持续享受行业新盈利周期的优厚利润。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。