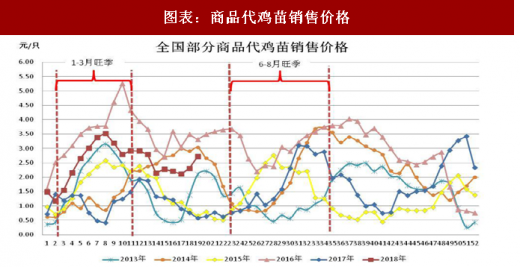

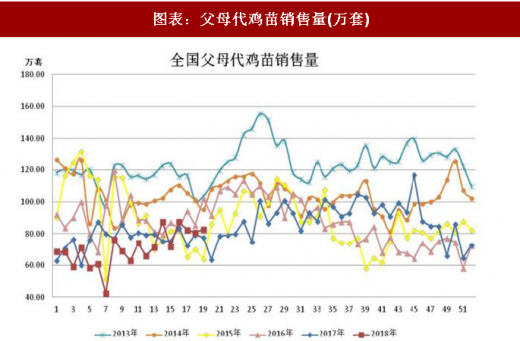

鸡苗销售年内呈现两淡两旺季。由于我国白羽鸡的消费群体主要为快餐、团膳,因此,学校开学、工地开工、农民工返城会对白羽鸡需求产生较大拉动。根据白羽鸡需求量的年内波动,我国白羽鸡苗补栏在年内呈现一定的淡旺季规律。一般,每年的1-3月和6-8月为年内白羽鸡鸡苗补栏旺季。2-4月和7-9月分别对应春节过后农民工返城以及寒暑假过后学生开学,并且夏季烧烤消费对鸡肉制品需求拉动明显,因此提前45天(白羽鸡育肥周期)的1-3月和6-8月为白羽鸡苗销售旺季。每年鸡苗销售旺季来临时,鸡苗价格会上涨,并出现年内最高价;4-5月和9-12月为鸡苗销售淡季,鸡苗价格下跌或低位运行,且会出现年内最低价。2014, 2017年春天,H7N9疫情的爆发导致1-3月旺季不旺。

2017年底一2018年鸡苗销售淡季不淡。2017年12月,商品代鸡苗价格大幅上涨,最高超过3.4元/羽,处于近六年来最高水平,商品代鸡苗销售淡季不淡。1月进入停孵期后,鸡苗价格才出现小幅回调;停孵期过后鸡苗价格高开且一路上涨,最高价达到3.5元/羽,仅次于2016年同期水平。2018年3-4月,鸡苗销售进入淡季,鸡苗价格小幅回调,但仍维持在2.2-2.8元/羽,仅次于2014, 2016年白羽鸡行业牛市。鸡苗价格淡季不淡。

2017年底一2018年鸡苗销售淡季不淡的情况是否说明白羽鸡行业基本面迎来了真正改善我们认为,要了解白羽肉鸡行业的基本面情况,需要从两个方面考虑:一是产能;二是风险。

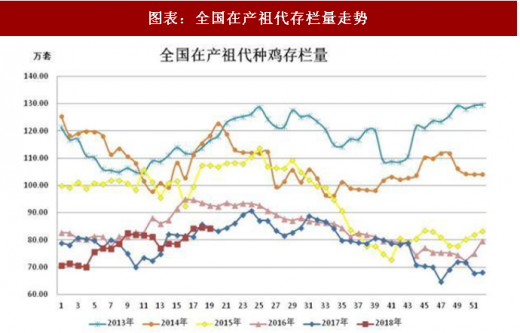

在产祖代存栏量处于历史低位。从核心产能祖代种鸡存栏量来看,截至2018年第19周,在产祖代存栏量为84万套,和2017年同期相比持平,与2016年同期相比下降9%,在产祖代存栏量处于历史低位,从核心产能来看供需紧平衡,恢复到历史较为健康水平。

祖代引种及换羽量缩紧且逐年减少,2017年更新量平衡偏紧。统计2016年1月一2018年3月全国祖代鸡各月引种及换羽量,2016, 2017年的祖代全年引种量分别为63.86万套和69.24万套,祖代换羽量分别为28万套和16万套。假设换羽后祖代鸡的产能变为换羽前的90%, 2016年祖代鸡的更新量相当于82万套,2017年更新量相当于80万套,从更量来看处于平衡状态(全国每年祖代鸡的更新需求为80万套)。但是,祖代鸡换羽需在产蛋期结束前10周左右进行,因此换羽下祖代鸡的首轮产能无法得到充分释放,综合此点考虑,2017年祖代鸡的更新量平衡偏紧。

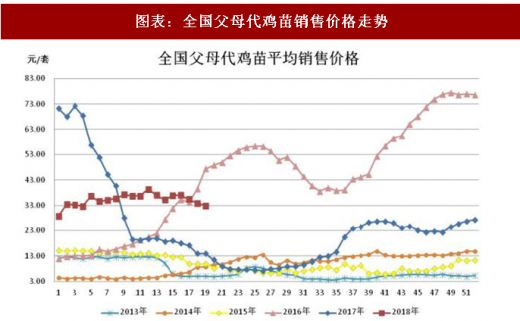

2018年1-3月,父母代鸡苗价格高位震荡,均价始终维持在33-43元/套之间。父母代鸡苗价格的高位震荡表现出祖代产能的紧缩。父母代鸡苗价格的上涨是核心产能紧缩最真实的反映,同时也是行情反转到来的信号。

参考观研天下发布《2018年中国白羽鸡养殖行业分析报告-市场深度调研与发展趋势研究》

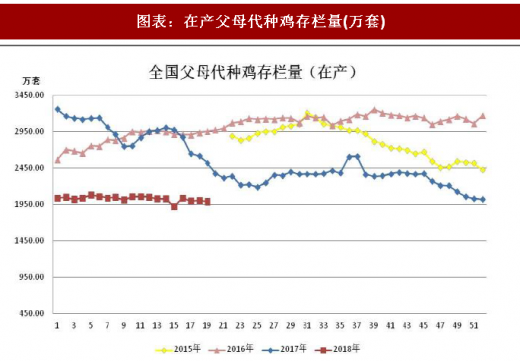

截至2018年第19周,在产父母代存栏量1988万套,与2017年同期相比下降21.06%;与2016年同期相比下降32.70% 0 2017年下半年到2018年2月,父母代鸡苗销售量持续走低,根据6个月育雏育成期推算,2018年1月到8月,后备转为在产的父母代将逐渐减少。2018年1-5月,在产父母代存栏量稳定且维持低位,说明后备转为在产的父母代与淘汰的在产父母代数量基本持平,未来在产父母代存栏量有望继续维持低位。随着6-8月鸡苗销售旺季的到来,预计未来鸡苗价格有望继续上涨。

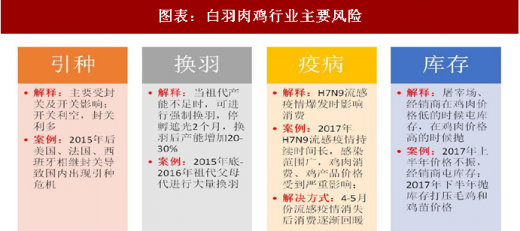

受白羽鸡的生理特性、储存特性、培育代系影响,白羽肉鸡养殖行业存在风险多,周期波动大。2012年以后白羽肉鸡行业的风险主要有:引种风险、换羽风险、疫病风险、库存风险。

引种风险:年内美法难开关。目前,引种最大的风险为美国开关风险。从2014年底爆发高致病性禽流感开始,我国已对美国白羽鸡引种持续封关3年6个月。在中美贸易战缓和的背景下,美国的开关预期成为行业景气度最大威胁。2018年3月,美国、法国再次出现禽流感疫情。根据我国的规定,引种国家需要连续6个月不出现疫情才允许重新开关,且海关、农业部联合审查需要至少3个月的时间。所以,我国至少要到2018年12月才能恢复从美国、法国引种,短期内难出现引种利空。

换羽风险:父母代换羽基数大幅下降,父母代换羽难成威胁。祖代换羽方面:目前祖代鸡基本达到换羽极限。2015年底一2016年的大面积换羽导致鸡苗质量下降,养殖户及大型养殖场对换羽均有所顾忌(换羽率下降)且换羽基数下降(下降9% )。2017年11月大量换羽5.64万套,这部分产能在3月份左右体现,但3-4月父母代鸡苗价格并未降低反而继续上升。表明在产祖代确实是偏紧的。父母代换羽方面:目前鸡苗价格在2.5-3元/羽震荡,只均盈利0.1-0.5元,换羽动力不足。一般鸡苗价格达到4-5元/羽时开始换羽。若进入6月销售旺季后鸡苗价格继续上涨,且高于4元/羽,父母代可能出现换羽,产能增加20-30%。未来父母代换羽难成威胁,原因有二:1、目前在产父母代存栏量与2016年同期相比大幅下降32%,换羽基数下降,未来难出现2016年换羽大幅影响产能情况;2、目前父母代种公鸡存在不足的情况,父母代种母鸡:种公鸡=100:8,且换羽对种公鸡伤害更大,换羽后种公鸡仍然不足,新增产能难以得到有效利用。

库存风险:屠宰场、经销商库存处于低位。据了解,目前下游经销商及屠宰场库存较低,2017年下半年到2018年上半年鸡肉价格较高,经销商及屠宰场屯库存动力不足。目前下游抛库存打压毛鸡价格风险较小。

疫病风险:2018年未爆发大规模H7N9疫情,鸡肉消费稳定。鸡肉消费受H7N9疫情影响较大。2018年春天为爆发H7N9,下游消费较为稳定。2018年H7亚型高病性禽流感被纳入强制免疫范围,预计未来大规模爆发H7N9疫情的风险将明显降低。但是,下半年进入11月后还需密切关注禽流感疫情的爆发以及流感病毒的变异情况。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。