1、化肥

受煤价、电价以及原材料价格上涨因素推动,化肥价格目前处于两年来较高水平,提高了种植业企业成本;短期看,在煤炭行业去产能取得较大成果,煤炭价格大幅增长后,未来煤炭价格有一定的回调空间,化肥价格预计可保持稳定,有利于降低种植业成本;长期看,随着国家鼓励减肥增效,化肥行业未来需求可能减少,同时受环保政策影响,行业产能可能压缩,未来行业供给过剩将得以改善,在需求和供给减少的影响下,化肥价格长期看应趋于稳定,有利于种植业控制成本。

化肥是指用化学方法制造,经过加工制成的肥料,主要包括氮肥、钾肥、磷肥和复合肥。根据国家统计局相关数据,2016 年全国共生产化肥 7,004.92 万吨,其中氮肥产量为 4,458.8 万吨,磷肥产量为 1,828.6 万吨,钾肥产量为 633.3 万吨。

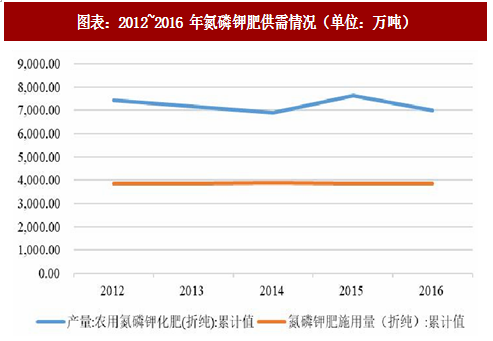

供给方面,化肥产量和施用量增长较为稳定,供给过剩明显,2016年供给有所减少。根据国家统计局统计,2016 年,由于化肥价格过低,企业开工率下降,我国农用氮磷钾化肥(折纯)产量较上年下降 4.8%至 7,004.90 万吨,而根据农业部统计,全国化肥施用量 2016 年首次接近零增长,2016 年供给过剩情况有所好转。

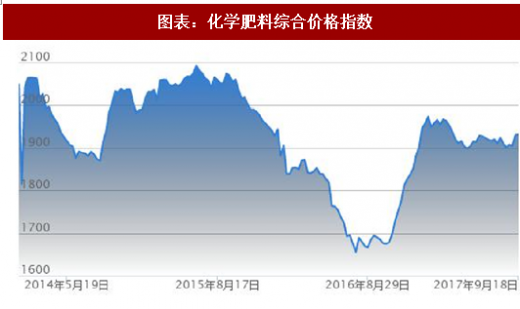

价格方面,我国化肥价格波动较大,尤其是2016年上半年大幅下跌,但2016年下半年至2017 年上半年价格有所反弹,目前价格处于近两年来较高水平。我国化肥价格波动加大,2016 年,受国际化肥价格下降、国内部分农民改种用肥更少的花生和大豆等作物以及下游采购方式由大宗采购备货到随采随用的转变等因素影响,化肥价格出现了持续大幅下降,化肥价格指数从年初 1,928.59 点下跌至 10 月底 1,678.66 点;2016 年年底到 2017 年上半年,受上游煤价、电价以及原材料价格上涨因素推动,化肥价格大幅攀升,从 2016 年 10 月最低 1,678.66 点上升至 2017 年 6 月底 1,929.22 点,目前价格处于近两年来的较高水平。

注:该指数系 2013 年底设立

2、种子业

我国种子市场整体供过于求,尤其是杂交水稻和杂交玉米种子库存居高不下;由于种子供应充足,我国种子价格整体平稳,但杂交玉米和水稻供过于求,价格仍有所下降。种业市场稳定的供应有利于保证种植业企业原材料的稳定性,同时种子价格稳定或下降有利于成本控制,保证农产品种植的盈利空间。

我国种子行业市场规模不断扩大,到 2015 年已达到 780 亿元,成为全球第二大种子市场,但由于行业门槛较低,导致行业内企业数量较多,市场集中度较低。我国种子企业普遍规模较小,规模优势不明显,部分企业在细分市场占有一定的优势,但与国际种业企业相比,在规模和市场份额上仍有较大差距。由于市场中集中度较低,国内种子企业为抢占市场,2012 年过度扩大种子产量,导致市场供过于求,2013 年以来逐渐减产,供求矛盾有所缓解,但行业库存仍然较高。

种子供给方面,根据中国种业网,2016 年我国杂交玉米收获种子 14.65 亿公斤,同比增长 33.67%,加上上期末库存,2016 年可供种高于 20 亿公斤,但预计 2017 年需求不超过 11.5 亿公斤,期末库存将达到 9 亿公斤;杂交水稻收获种子 2.8 亿公斤,同比增长 17.15%,加上上期期末库存,可供种达3.6 亿公斤,但预计 2017 年需求约 2.5 亿公斤,期末库存将达 1.2 亿公斤;冬小麦产种约 53 亿公斤,产品供需基本平衡;棉花供种量约为 0.95 亿公斤,需求为 0.82 亿公斤,供给略有盈余;其他产品处于基本供需平衡有余状态。

种子价格方面,根据中国种业网,2017 年春播以来,东北、华北和黄淮海区域的杂交玉米种子价格有明显下降,其它地区及其它作物种子价格略有浮动,总体保持平稳。分产品看,全国玉米种子平均售价 25.77 元/公斤,东北、华北春玉米区平均售价 25.56 元/公斤和 42.93 元/袋亩,降幅均在 10%以上;黄淮海夏玉米区 23.35 元/公斤和 50.32 元/袋亩,同比下降 2~4%;西南玉米区 33.12 元/公斤,同比基本持平。杂交稻种子平均价格 71.44 元/公斤,其中早稻 47.67 元/公斤、中稻 80.52 元/公斤、晚稻 68.44 元/公斤,价格与去年持平;常规稻种子平均价格 9.9 元/公斤,同比下降 0.7%。杂交棉和常规棉种子价格同比小幅下降,其中长江流域杂交棉种子价格 191.96 元/公斤,同比下降 1.78%;西北内陆棉区新疆兵团统一供种价 19.60 元/公斤,同比下降 1.69%。大豆种子平均价格 7.28 元/公斤,同比增长 0.87%。小麦方面,西北春麦区 3.97 元/公斤,同比下降 3.49%;东北春麦区 3.13 元/公斤,同比增长 5.69%。

二、下游

根据中华粮网统计,2016 年,我国稻谷国内消费的 84.28%用于口粮,玉米国内消费的 63.45% 用于饲料用粮,小麦国内消费的 73.68%用于口粮,大豆国内消费的 86.78%用于压榨。由于口粮消费属于刚性需求,受外部影响较小,而大豆压榨主要是用于食用油,棉花主要是作为纺织服装的原材料,故下游分析主要侧重于饲料行业、食用油行业以及纺织服装行业。

1、饲料行业

近年来我国饲料产量增速虽有所放缓,但国内肉类消费量需求巨大,国内饲料行业未来市场需求仍将保持增长,从而为玉米等农产品提供稳定的市场需求,近年来,随着我国经济持续快速增长,人们饮食结构发生改变,畜禽产品需求规模不断扩大,在一定程度上推动了饲料产业在产品质量、成本控制、市场营销等方面有较大幅度提高,从而推动了饲料市场规模的迅速增长。2006~2010 年,受规模养殖比例的不断提升,饲料行业产量实现快速增长;2011 年以来,由于疫情频发、畜禽价格低迷导致养殖户补栏意愿不强,饲料产量出现明显下滑;2016 年,受生猪存栏下滑影响,饲料产量 2.90 亿吨,同比增幅仅为 4.5%。

分品种产量看,猪饲料是我国最大品种的饲料(占比约 42%),其次分别为肉禽饲料(占比约 29%)、蛋禽饲料(占比约 14%)、水产(占比约 9%)和反刍饲料(占比约 4%)。具体来看,根据中国饲料工业协会数据,2016 年全国分别生产猪饲料 8,726 万吨,同比增长 4.6%;生产肉禽饲料 6,011 万吨,同比增长 9%;生产蛋禽饲料 3,005 万吨,同比下降 0.5%;生产水产饲料和反刍饲料分别为 1,930 万吨和 880 万吨,分别增长 1.9%和下降 0.5%。总体看,产量占比最大的猪饲料和肉禽饲料均实现增长。

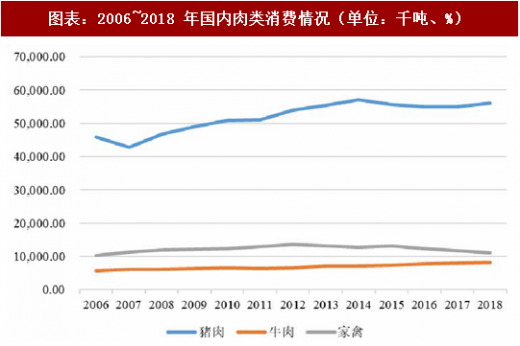

从国内肉类消费看,根据美国农业部统计,2006~2016 年,国内猪肉消费量从 46,014.00 千吨增加至 54,980.00 千吨,增长了 19.49%,预计至 2018 年猪肉消费量将增加至 56,115.00 千吨。2006~2016 年,国内家禽消费量从 10,371.00 千吨增加至 12,344.00 千吨,总体增长了 19.02%,但 2011~2013 年引种量不断增加,导致产能过剩严重,养殖户出现亏损情况,加之 2013 年的禽流感疫情影响,导致2013 年以来消费量呈波动下降态势,预计至 2018 年消费量将减少至 11,095.00 千吨。2006~2016 年,国内牛肉消费大幅增加,从 5,692.00 千吨增加至 7,765.00 千吨,增长了 36.42%,是国内肉类消费增长最快的种类,预计到 2018 年消费量将增加至 8,140.00 千吨。国内肉类消费量整体呈增长态势,预计未来两年,主要肉类消费仍将保持增长,肉类消费量的增长也将为饲料行业增长提供空间。

注:2017 年和 2018 年消费量为预测消费量

2、食用油行业

我国食用油消费以豆油为主,豆油消费量随居民生活水平提高整体有所增长,但近几年随着居民消费观念转变,豆油消费整体增长乏力,市场增长空间有限,短期内存在一定的去库存压力。

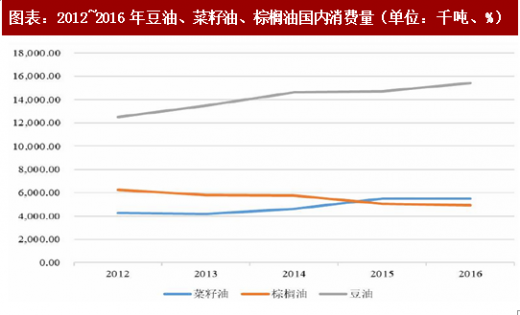

食用油主要包括豆油、菜籽油、棕榈油、花生油和棉籽油等,其中豆油、菜籽油和棕榈油在国内食用量占比最高,分别占比约 42.6%、25.4%和 11.1%,但国内棕榈油消费完全依赖进口,以下将主要分析豆油。2012~2016 年,随着国内居民生活水平不断提高,豆油消费量整体保持增长,5 年间增长了 22.96%,2016 年消费量达 16,500.00 千吨;菜籽油消费量波动增长,5 年间增长了 29.11%。

产品供需方面,2012~2016 年,国内豆油产消整体均有所增长,豆油产量 5 年间增长了 44.94%,消费量仅增长了 22.96%。虽然总体保持增长,但 2015~2016 年,国内豆油消费需求处于疲软状态,两年仅分别增长 0.40%和 4.76%,导致豆油增长乏力主要系我国豆油大部分都是使用转基因大豆作为原料,近几年消费者对转基因豆油持负面态度,从而更多的转向菜籽油以及花生油等;2015~2016 年,豆油产量分别增长 4.82%和 14.89%,豆油消费量增长乏力和豆油产量相对高速增长导致豆油期末库存和库存消费比大幅增长,截至 2016 年底分别为 6,344.00 千吨和 40.90%,达到近 5 年最高点。未来随着居民消费水平提高,豆油需求仍有增长空间,但从短时期看,豆油未来仍将以去库存为主,对上游原材料的需求难有大的增长。

3、纺织服装业

近几年,我国服装行业整体保持平稳增长,但受全球经济低迷及市场需求偏弱等因素影响,行业零售额增幅大幅放缓;同时,受国内生产成本提高、消费观念转变等因素影响,我国服装和纺织出口金额开始下降,未来国内棉花需求增长动力不足。

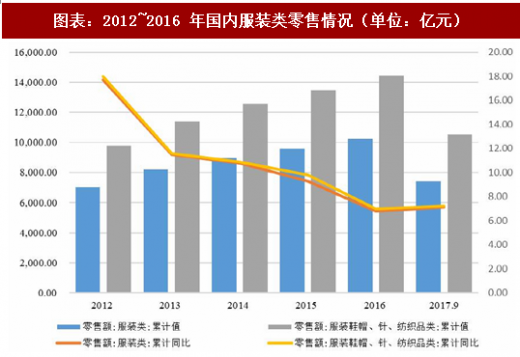

棉纺织行业作为纺织工业的基础,所生产的产品是纺织工业中针织、印染、家纺、服装及产业用纺织品等行业的前道产品,因此棉纺织产品的销售与下游服装的销售状况密切相关。随着居民生活水平提高以及国内网络购物越来越便利,2012~2016 年,我国服装类和服装鞋帽、针、纺织品类零售额持续增长,2016 年分别为 10,217.60 亿元和 14,433.00 亿元;虽然总体零售额保持增长,但受全球经济低迷,市场需求仍然偏弱等因素影响,我国服装零售额增速大幅放缓,其中服装类零售额从增速从 17.70%下滑至 6.80%,服装鞋帽、针、纺织品类从 18.00%下滑至 7.00%。

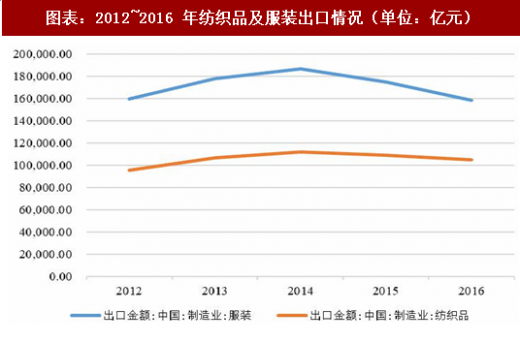

出口方面,2012~2014 年,我国服装和纺织品出口金额均连续增长,但 2014 年以来服装和纺织品出口金额均连续下滑,2015~2016 年,服装出口金额分别下降 6.46%和 9.38%;纺织品出口金额分别下降 2.44%和 3.97%,2016 年降幅有所扩大。造成服装和纺织品出口下滑主要系以下原因:一、国内纺织品服装企业自主发展能力减弱,2014 年以来中小纺织服装企业受制于技术、资金以及创新不足等因素,经营陷入困境;二是国内人工、土地等生产资料成本不断提高,大量国内纺织服装企业转移至东南亚国家,导致国内产量减少,同时国外市场被挤压;三是近年来国内传统服装品牌逐渐被国外快时尚品牌替代,国内消费者倾向于选择 H&M、优衣库以及 ZARA 等国外品牌,大量国内品牌面临经营压力。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。