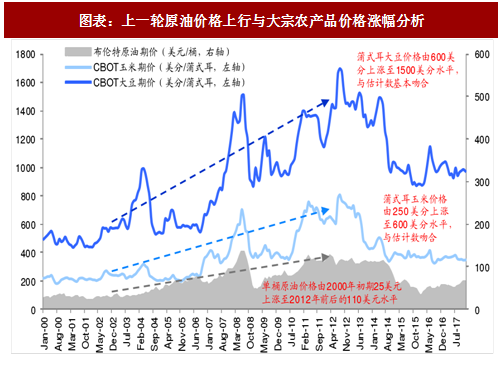

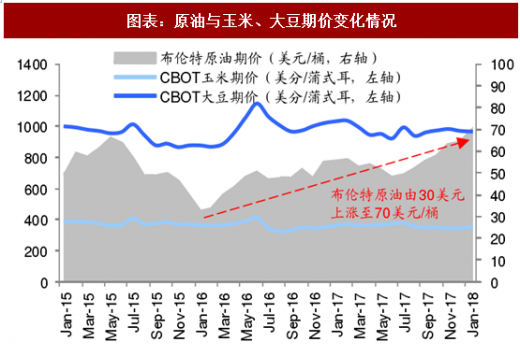

从上一轮原油价格上涨周期看,2011-2014 年,国际原油价格维持在 110 美元/桶的高位,较 2000 年初 25 美元/桶,上涨 85 美元。根据我们的结论,原油价格对国际玉米价格的冲击应该是 8.5*0.42 美元/蒲式耳,接近 350 美分/蒲式耳;对国际大豆价格的冲击应该为 8.5*1.11 美元/蒲式耳,约为 950 美元/蒲式耳。从实际数据看,此期间玉米和大豆的价格中枢上涨幅度分别为 350、900 美分/蒲式耳,与我们的估算非常吻合。

二、农产品短期或存反弹机会,但预计长期与原油联动关系减弱

最新一轮的原油价格的上涨,对大宗农产品的价格影响如何演绎?2015 年之后,原油价格经历了先跌后涨的行情。从 2016 年初开始,原油期价由 30 美元/桶逐步爬升,并在 2017 下半年再次加速,最终抵达目前 70 美元/桶的水平。然而,从国际玉米和大豆的价格表现看,除了 2016 年中受美国干旱天气炒作有所波动外,整体趋势较为平稳,与原油价格的联动关系似乎消失了。传统的联动关系是否已经失效,还是有其他因素导致了价格传导的滞后?

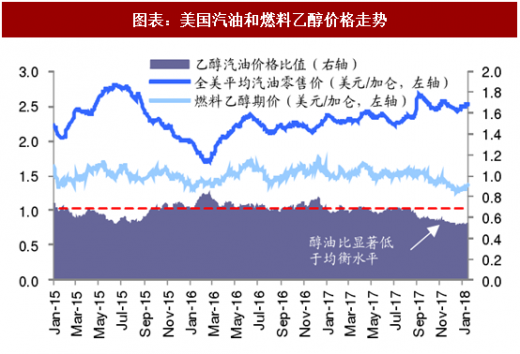

短期来看,我们认为目前美国燃料乙醇价格处于低位,存在上涨的可能性,下游需求增加有望将醇油比修复至 0.7 附近,也会带动国际玉米、大豆价格的走高。对国际玉米和大豆的价格冲击约为 0.5-0.7、1.5-2.0 美元/蒲式耳,较目前期价上涨约 15-20%。由于大宗商品市场一直处于诸多影响因素的动态平衡中,静态的冲击未必能够在实际价格中完全体现,但我们认为国际玉米和大豆价格短期内大概率面临上涨压力。

2017 年三季度之后,美国醇油价格比开始显著低于 0.7 的均衡线。在原油和汽油价格持续上涨的情况下,燃料乙醇价格不断走低,背离趋势明显。我们认为造成这一现象的核心原因是巴西在 2017 年针对美国燃料乙醇的配额外进口量加征 20%关税,造成美国燃料乙醇出口受限,国内库存积压。此举作为报复美国方面禁止巴西鲜牛肉进口的行动,在后续国际贸易关系变化中,存在取消的可能性。1 月 17 日,巴西农业部长 Blairo Maggi 曾表示正在研究取消美国燃料乙醇配额外进口关税。而据路透社 1 月 19 日报道,即使在 20%配额外关税下,美国燃料乙醇在巴西东北部市场依然有价格优势,套利空间明显。

从醇油比的角度看,我们认为长时间低于均衡比值的价格也是不可持续的。在当前国际玉米、大豆和美国汽油、燃料乙醇价格下,依照之前的测算结果,考虑到目前国际玉米价格已经提前有所上涨,并且燃料乙醇产能已接近饱和,我们估计若燃料乙醇价格修复,对国际玉米、大豆的价格冲击分别可达 0.5-0.7、1.5-2.0 美元/蒲式耳,较目前价格的涨幅约为 15-20%。当然,由于大宗商品市场一直处于诸多影响因素的动态平衡中,静态的冲击未必能够在实际价格中完全体现,但我们认为短期内,国际玉米和大豆价格大概率会面临上涨的压力。

参考观研天下发布《2018-2023年中国农产品行业市场发展动向调查与投资价值前景评估报告》

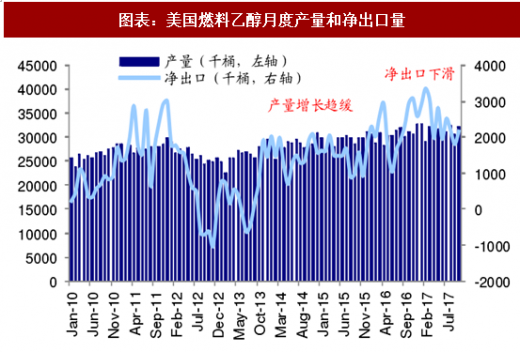

中长期看,我们认为,国际玉米、大豆价格在短期上涨后,大概率仍将回落。核心原因在于过去 10 多年里建立起来的“原油→玉米”传导链条,在今天的影响效果会减弱。因为美国的燃料乙醇行业已经触碰到了产能扩张的天花板,在未来玉米产量、石油价格动态变化的过程中,灵活调节的能力受到限制。

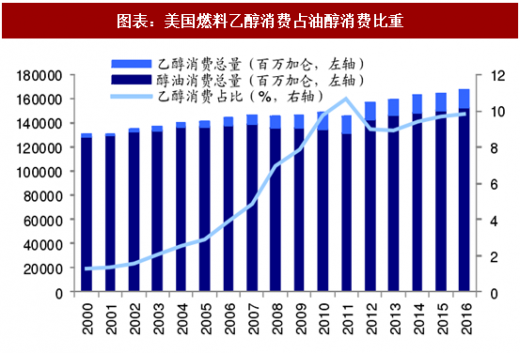

2005 年美国《能源政策法案》颁布时,对长期的再生燃料用量进行了规划,但同时也授权美国环境保护局(EPA)根据实际情况进行调整的权限。目前来看,《法案》对于汽油消费的预期较为乐观。根据 USDA 数据,2014 年之后,美国燃料乙醇汽油的混配比例,已经非常接近常规燃料汽车 10%的使用上限。基本上在美国销售所有汽油,都已经是 E10 乙醇汽油(10% Ethanol)。从最新 EPA 公布的 2018 RFS 标准看,可再生燃料的规划用量较 2017 年几乎没有增长。

若要进一步扩大燃料乙醇产量,最主要的解决手段是将醇油混配比例继续提升。目前在美国已经有少量 E15 和 E85 乙醇汽油销售,但是当前美国的汽车存量中,仅有极少部分汽车可以使用 E10 以上的乙醇汽油。2010 年之后,部分在美国销售的汽车,才开始逐步支持 E15 汽油。而可以使用更高混配比例 E85 的弹性燃料汽车(FFVs),根据美国能源部的数据,目前仅有 2000 万保有量,占全美汽车存量比例不到 8%;提供 E85 燃料的加油站,占全美加油站比例仅为 2%。事实上,美国燃料乙醇产业已经触碰到了“混配墙(Blend Wall)”。

我们认为,这也是 2016 年以来,国际原油价格上涨近 40 美元/桶,但国际玉米和大豆价格基本没有受到显著影响的重要原因。向后看,由于美国国内燃料乙醇需求结构的转变,依赖于汽车保有结构的变更,短时间内难以完成。而美国和巴西以外的国家,燃料乙醇产量仅占世界 15%,也缺乏成长为大型需求市场的能力。我们认为未来几年,这一“弱联动”关系仍将持续。

三、“混配墙”之后,开启国际农产品价格温和时代

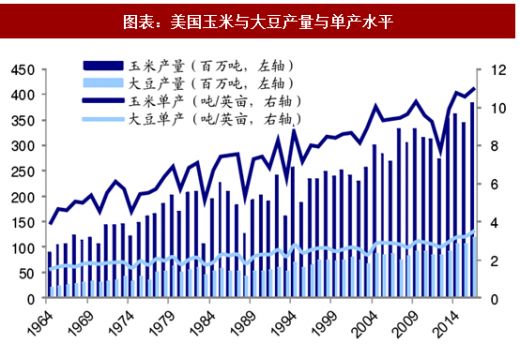

从更加宏观的角度来看,近半个多世纪以来,得益于育种和农化技术的不断进步,美国玉米、大豆单产水平增幅均超过 100%,并且没有观察到减速迹象。随着种植面积的增长,玉米和大豆产量分别达到了 1964 年的 3.7 倍、6.3 倍。美国玉米和大豆不断占据更大的国际市场份额,为下游传统饲用消费和压榨等深加工提供原料,也推动了可再生燃料行业的壮大。

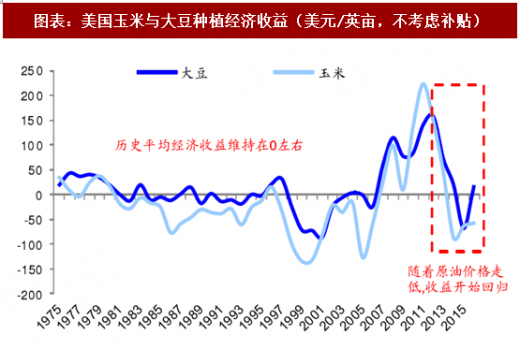

2000 年之后,玉米、大豆价格与国际原油价格开始逐渐紧密绑定,原油价格的几次上涨,都拉动了美国以及国际玉米、大豆种植收益的攀升。从种植面积上,我们也观察到全球玉米收获面积的扩张,经历了与原油价格变化同步的加速、减速过程。

海通石油化工团队认为,在美国页岩油的压力和当前全球石油库存低位的支撑下, 2018-2019 年,国际原油价格将维持在 65 美元/桶水平,较目前不会有大幅上行空间。随着近年原油价格从 110 美元高位的整体回落,我们发现玉米、大豆种植收益开始回归至历史平均水平(由于考虑土地和人工等非现金机会成本,均衡经济收益应为 0)。我们认为全球市场在 2008 年、2010-2014 年所经历的大宗农产品价格高涨情形,并非常态;向后看,种植层面充足的供给能力,和下游需求上“力不从心”的美国燃料乙醇产业,或将奠定持续几年的国际农产品温和价格行情。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。