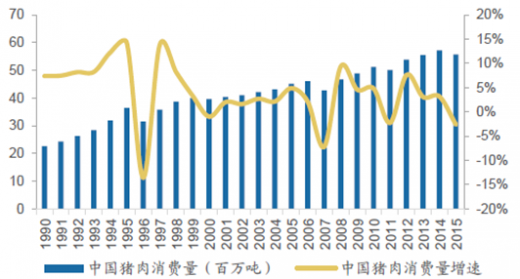

猪价与宏观经济影响的市场需求是近年来影响屠宰与肉制品行业的两个主要因素,猪价下降屠宰与肉制品行业将受益。从2009年以来,屠宰与肉制品行业的主要影响因素有两个,一个是猪价,一个是宏观经济不景气带来的市场需求下滑。2013年前,屠宰量与肉制品消费量主要受猪周期影响,与猪价呈现明显的负相关,2014-2015年受猪周期与宏观经济共同影响,在宏观经济不景气下市场需求下滑,2015年叠加猪价上涨,屠宰量与肉制品消费量降幅均超过9%。未来猪价下降屠宰与肉制品行业将受益。对于屠宰行业,猪价下降意味着生猪供给的提升,将带来屠宰量的提升以及生猪成本的下降。对于肉制品行业,猪价下降则猪肉成本下降,行业盈利能力提升。

目前来看,猪价继续增长的空间不大,但短期内供给仍然不足猪价也难有下滑,大概率继续维持高位震荡,时间上预计2017年上半年猪价开始下降,下降时长至少2年。①2016年2-6月能繁母猪存栏量维持在低点3760万头附近,受环保政策等影响,屠宰厂数量强制性的缩减,自2015年12月跌破3800万头以来,迟迟未能形成有效补栏,生猪产能低位供给量仍然不足,猪价难有下滑。②2016年2月以来,虽受到环保政策等影响,但能繁母猪的存栏量没有继续下行,可见猪价高位下能繁母猪的补栏存在一定动力,叠加随着屠宰规模化提升能繁母猪存栏的质量也不断提升,生猪产能虽处于低位但未来有逐步回升的趋势,因此猪价继续上涨的空间不大。③能繁母猪的存栏量将影响10-12个月后生猪的出栏量,历史数据来看能繁母猪存栏量回升后约一年的时间猪价达到最高点,若7月份及以后能繁母猪存栏量不再继续创新低,2-6月份是本轮能繁母猪存栏量的低点,考虑到能繁母猪质量的不断提升,2月后产能是有所恢复的,以2月份为本轮低点,预计猪价在2017年上半年开始下降,参照以往猪周期的规律,猪价下降时间至少为两年。

屠宰与肉制品行业今年难有起色,拐点将出现在2017年。今年由于猪价依旧高位,以及宏观经济没有明显的回升,我们预计屠宰与肉制品行业难有起色,从数据来看,今年1-5月份定点屠宰量同比下降5.7%,肉制品消费量同比下降近6%,整体继续下滑。我们认为2016年起宏观经济影响的市场需求继续下滑的概率较小。一方面,2014-2015年行业整体大幅下滑,市场需求有望出现恢复性增长;另一方面,2016年行业虽然继续下滑,但下滑幅度有所减缓,在猪价远高于2015年的情况下,我们对宏观经济影响的市场需求的判断趋向于负面影响没有继续加大或有所好转。因此,结合对2017年猪价下降的判断,叠加市场需求不会进一步下滑,我们预计屠宰与肉制品行业的拐点将出现在2017年,屠宰量将出现回升,肉制品行业的猪肉成本下降利润弹性将提升。

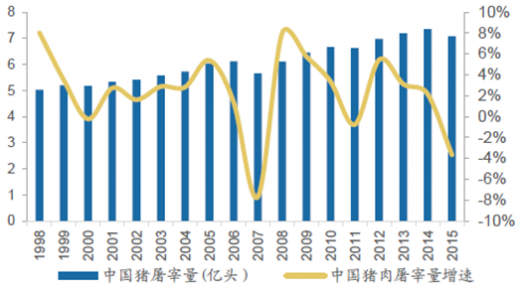

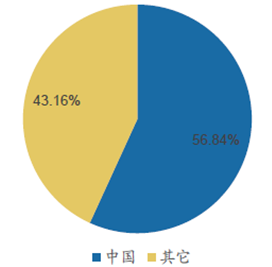

二、中国猪屠宰量及消费量分析

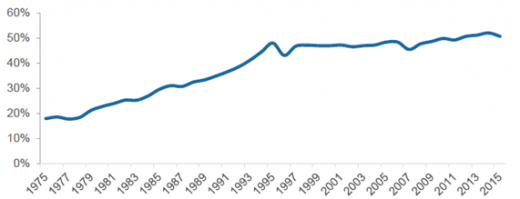

我国猪屠宰量占全球近6成,猪肉消费量占全球猪肉消费量的一半,未来将延续2%左右低增长。2015年中国猪屠宰量7.08亿头,占全球猪屠宰量的57%,是全球最大的猪屠宰市场,2011-2015年复合增速达到1.71%,2015年受猪肉价格上涨的影响屠宰量小幅下跌。2015年我国猪肉消费量达到5566.8万吨,占全球猪肉消费量10984.5万吨的51%,占比从1975年的18%增长至51%,并呈现持续增长的态势,是全球第一大猪肉消费市场。同时,近年来全球猪肉消费的增量的70%以上是由从中国猪肉消费增长带来的。从上一轮猪周期高点2011年至今,2011-2015年四年复合增速达到2.72%,高于全球1.97%的复合增速。未来5年猪价的影响与之前5年相似,预计未来我国猪屠宰量与消费量仍将延续2%左右的复合增长态势。

参考观研天下发布《2018-2023年中国猪肉市场运营态势及投资战略研究报告》

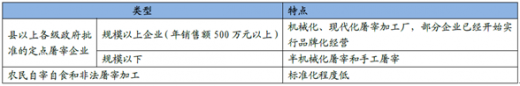

我国屠宰行业较为分散,处于加速整合的过程中。我国猪肉屠宰企业可分为两大类,县以上各级政府批准的定点屠宰企业和农民自宰、非法屠宰,乡镇定点屠宰率近95%,私屠滥宰的现象得到一定程度的遏制,但是由于行业进入壁垒较低且上游生猪来源比较分散,主要来自于农户养殖,导致屠宰行业较分散,仅规模以上的企业就有3937家。目前我国屠宰行业正处于加速整合的过程中,持证屠宰场数据逐年下降,且下降速度不断上升。

屠宰行业龙头集中度低,CR4<8%远低于美国,未来龙头企业有望进一步提升市场份额。2015年,屠宰行业前四企业(双汇、雨润、金锣、众品)的屠宰量市场份额总计7.59%,其中行业龙头双汇的收入市场份额仅占2.65%,相较美国生猪屠宰行业的集中度来看(CR3>60%,最大的企业市场占比高达31%),仍然有较大的提升空间。

三、冷鲜肉行业发展趋势预测

冷鲜肉更能够迎合未来的消费趋势,大型企业竞争优势更加凸显。屠宰产品主要分为热鲜肉、冷冻肉和冷鲜肉,其中热鲜猪肉目前仍在城乡消费中占据主要地位。热鲜肉本身容易被污染和腐化,无法迎合消费者的健康性需求,而冷鲜肉既保证了产品健康又保持了猪肉本身的营养价值,将是未来消费升级的主要产品。冷鲜肉的生产需要先进的设备,目前只有规模较大的企业有能力进行冷鲜肉的生产,因此在健康消费大趋势下,大型企业竞争优势更加明显。

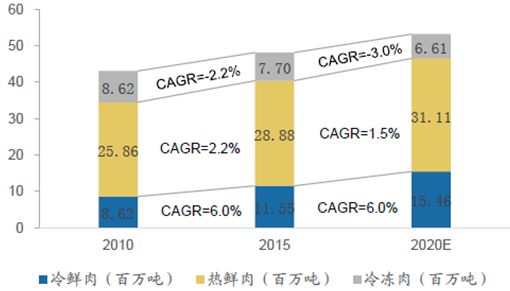

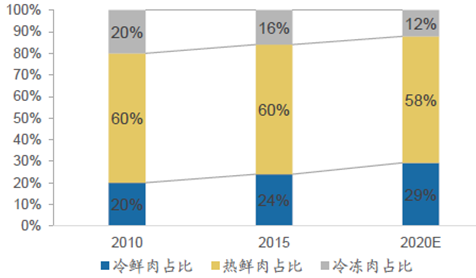

预计冷鲜肉未来5年CAGR达6%,远超猪肉2%的增速,至2020年占猪肉消费量比重近三成。2010-2015年冷鲜肉、热鲜肉、冷冻肉复合增速分别为6.0%、2.2%、-2.2%,其中冷鲜肉占比由20%增至24%。预计未来5年冷鲜肉仍将保持6%左右复合增速,热鲜肉与冷冻肉则继续低增长与负增长,整体猪肉消费增长2%,至2020年冷鲜肉占比将接近三成。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。