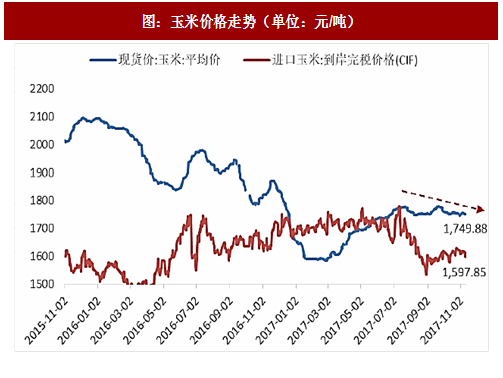

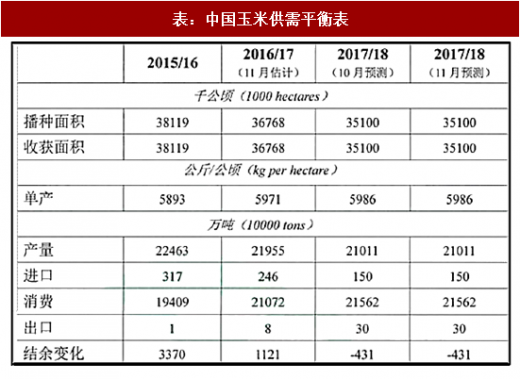

近期国内玉米价格延续偏弱走势,据 wind 数据显示,2017 年 11 月 10 日国内玉米现货平均价为 1749.88 元/吨,环比小幅下降 0.14%,符合我们的预期。据《2017 年 11 月份中国农产品供需形势分析报告》显示,农业部本月对已经结束的 16/17 年度的估计值进行略微调整,播种和收获面积调增 8 千公顷至 36768 千公顷,单产调减 2 公斤/公顷至 5971 公斤/公顷,进口由 230 万吨调高至 246 万吨,国内消费估计值未变,出口量由 15 万吨调至 8 万吨,影响 16/17 年度结余变化的估计值由 1100 提高 21 万吨至 1121 万吨,因此本年度国内玉米供需宽松的形势可以基本确定;农业部本月对 17/18 年度国内玉米的预测值未做调整,结余变化维持上月-431 万吨的预测值不变。基于国内玉米库销比高企以及国内外维持一定价差的判断,我们认为下年度国内玉米价格仍将偏弱运行。一方面,据中国汇易数据显示,本月对 2017/18 年度国内库销比的预测值由上月的 110.09%提升至 114.54%。另一方面,国内外玉米价差持续存在,据 wind 数据显示,2017 年 11 月 10 日国内玉米现货平均价为 1749.88 元/吨,进(CIF)为 1597.85 元/吨,价差为 152.03 元/吨。

二、大豆方面:USDA 维持美豆单产预测值,全球大豆供需宽松

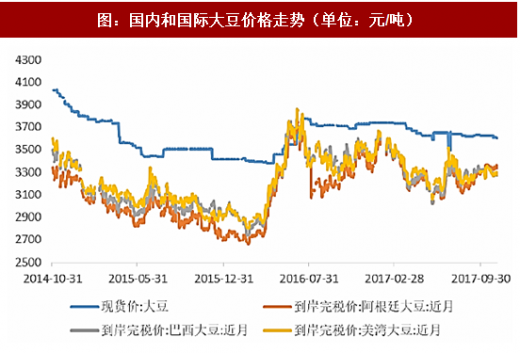

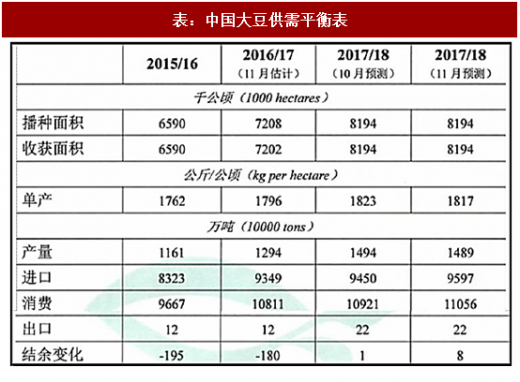

国内大豆方面,近期国内大豆价格继续呈现稳中偏弱的走势,这主要是由于我国对进口大豆依赖性较强,从而对国内豆价产生重要影响。当前国内外大豆价差明显,根据 wind 数据显示,2017 年 11 月 10 日国内大豆现货平均价为 3603.68 元/吨,美国、阿根廷和巴西的完税到岸价均价为 3293.00 元/吨,当前价差为 310.68 元/吨。根据《2017 年 11 月份中国农产品供需形势分析报告》显示,农业部本月对 17/18 年度大豆进口量预测值提升至 9597 万吨,较上月的预测值提高 147 万吨,同时国内消费量由 10921 万吨提升至 11056 万吨,结余变化的预测值由 1 万吨提升至 8 万吨,预计未来一年内国内大豆供需宽松,价格承压。从大豆压榨加工企业的角度来看,加工原料主要依靠进口大豆,国际豆价是影响国内加工企业经营成本的最直接因素。国际大豆方面,美国农业部(USDA)近日发布 11 月供需报告,保持 17/18 年度美豆 49.5 蒲式耳/英亩的预测值,丰产已经能够基本确定,预测年度(2017/18 年度)仍然存在结余,供应相对宽松,预计国际大豆价格仍将趋势向下。

参考观研天下发布《2018-2023年中国农产品行业市场发展动向调查与投资价值前景评估报告》

三、食糖方面:农业部继续下调估计年度进口量,预测年度缺口扩大

我们在往期报告中指出,国际原糖库销比下降、关税保护政策导致进口受限等多重因素的共同影响将对国内糖价形成有力支撑,根据我们对国内柳州白糖现货价的跟踪,以柳州现货白糖为选定口径,我们判断国内糖价支撑位在 6500 元/吨左右。国际原糖方面,近期国际糖价向下承压,但中长期来看,国际食糖处于去库存周期,库销比连续下降对国际糖价有一定支撑作用。USDA 预估 16/17 榨季糖期末库存进一步下滑,库销比由上年度 25.89%下降至 22.60%,库存方面仍处于持续消化阶段,尽管 USDA 给出 17/18 榨季供应过剩的预期,但糖库存量仍继续下探,预计 17/18 榨季食糖库销比降至 22.29%。我们预计国际糖价下方空间有限,有望回到相对高位。国内白糖方面,受关税保护政策影响原糖进口量大幅走低,据《2017 年 11 月份中国农产品供需形势分析报告》显示,农业部对 16/17 年度中国食糖进口量估计数据由上月 235 万吨下调至 229 万吨,同时下调 17/18 榨季糖料种植面积的预测值,产量预测值由上月的 1047 万吨调低 12 万吨至 1035 万吨,产销结余预测值由-140 万吨扩大至-152 万吨。考虑到全球原糖库销比下降、关税保护导致进口受限以及 17/18 年度产量下滑等多因素的共同影响,我们预计后期国内糖价将稳中有升。

(商务部于 2017 年 5 月 22 日发布关于对进口食糖采取保障措施的公告。保障措施采取对关税配额外进口食糖征收保障措施关税的方式,实施期限为 3 年,自 2017 年 5 月 22 日至 2020 年 5 月 21 日,实施期间措施逐步放宽。2017 年 5 月 22 日至 2018 年 5 月 21 日,保障措施关税税率为 45%;2018 年 5 月 22 日至 2019 年 5 月 21 日,保障措施关税税率为40%;2019 年 5 月 22 日至 2020 年 5 月 21 日,保障措施关税税率为 35%。)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。