| 类别 |

优点 |

缺点 |

配方 |

生产工艺 |

适用范围 |

| 普通EVA |

便宜,透光率高 |

反射性差,抗PID性能差 |

99%EVA树脂+交联剂+增粘助剂+抗老化助剂 |

- |

普通组件(对效能要求较低) |

| 白色EVA |

减少折射,提升发电量,抗PID,水汽阻隔,线路保护 |

价格高 |

90%EVA树脂(双玻改为低溶脂EVA树脂)+白色填料 |

增加白色填料预处理、双螺杆挤出等 |

单面组件 |

| POE |

大幅降低PID,水汽阻隔,高体积电阻率,耐候性 |

价格高 |

99%POE树脂+交联剂+增粘助剂+抗老化助剂 |

增加POE预处理、双螺杆挤出、收卷等 |

N型电池组件和双玻组件,渔光互补、农光互补场景 |

据统计数据,2019年,国内透明EVA胶膜的市场占有率为69.6%,白色EVA市场份额占比约为15.5%,POE胶膜的市场占比约为12%。长远来看,传统的透明EVA胶膜仍是主流产品,但随着单晶PERC双面电池产能的大规模提升和成本持续下降,以及半片技术、多主栅等电池增益技术的推动,对于高品质胶膜的需求加大,预计未来白色EVA和POE胶膜的市场份额将进一步提升。

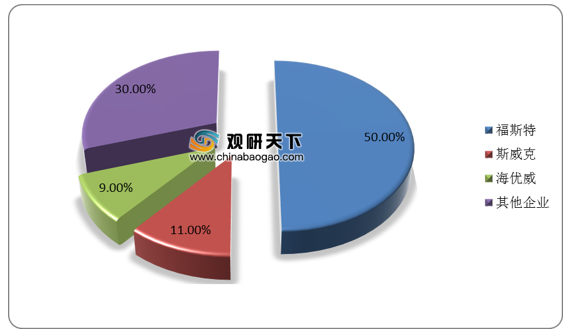

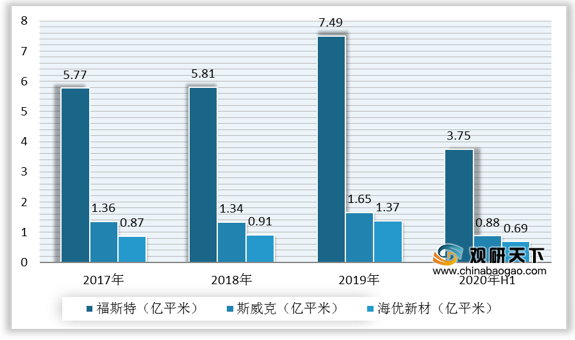

光伏胶膜行业发展至今,市场格局较为稳定,中国企业占据主导地位,主要包括杭州福斯特、常州斯威克、上海海优威等,其中福斯特是全球光伏胶膜龙头,市占率长期超过50%,2019年行业CR3约占全球光伏胶膜市场的70%,市场集中度高。

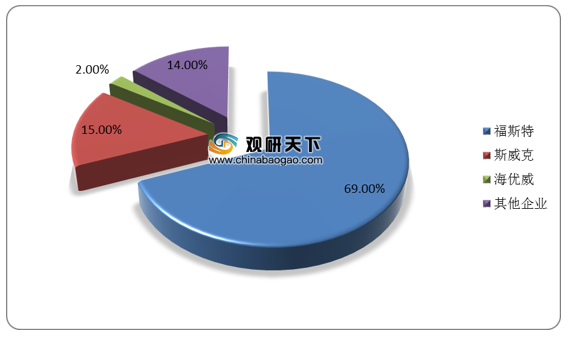

从国内市场看,光伏胶膜市场集中度继续呈上升趋势,业内前三企业福斯特、斯威克、海优威的2019年光伏胶膜市场占比分别为69%、15%和2%。

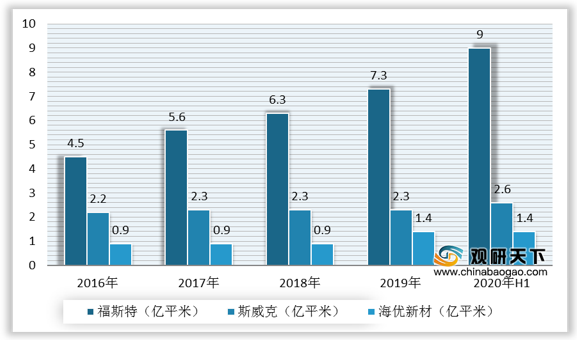

福斯特作为国内较早通过自主研发和大规模生产EVA胶膜产品的企业之一,产能和年销量遥遥领先,并且保持了较快的扩产节奏。截至2020年上半年,福斯特胶膜产能达到9亿平方米,销量为3.75亿平方米,处于行业绝对寡头地位。

相关行业分析报告参考《2020年中国光伏胶膜市场调研报告-市场规模现状与投资前景研究》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。