便利店是位于居民区附近,指以经营即时性商品为主,以满足便利性需求为第一宗旨,采取自选式购物方式的小型零售店。便利店,英文简称CVS(Convenience Store)是一种用以满足顾客应急性、便利性需求的零售业态。该业态最早起源于美国,继而衍生出两个分支,即传统型便利店与加油站型便利店,前者在日本、中国台湾等亚洲诸国得以发展成熟,后者则在欧美地区较为盛行。

便利店业态最初于1990年代引入国内市场。尽管起步较晚,但是伴随着经济的持续增长,便利店业态在我国取得了较快发展。据统计2015年我国便利店门店总数达到83000个,单一门店平均销售金额达到225万元,国内便利店每百万人拥有量达到61个。

年份 |

店铺数(个) |

单店销售(万元) |

百万人拥有量(个) |

2010年 |

46314 |

195 |

35 |

2011年 |

54650 |

199 |

41 |

2012年 |

66674 |

204 |

49 |

2013年 |

73166 |

212 |

54 |

2014年 |

79090 |

218 |

58 |

2015年 |

83000 |

225 |

61 |

目前国内的连锁便利店主要为四类:日资店、本土投资店、大型商超迷你店、电商转型实体店。日系的7-11作为行业老大,目前在中国内地也只完成了北京、天津、上海、广州、成都和青岛的布局。

1、中国便利店发展特点

中国的便利店业态起步于上世纪90 年代初期,经过二十余年的发展,现已成为中国零售业中重要的组成部分。2004 年中华人民共和国商务部发布了新的《零售业态分类》,其中对于便利店业态的描述是“满足顾客便利性需求为主要目的的零售业态”,并且在附表中对选址、商圈与目标客户、规模、商品销售方式与服务功能做了详细的描述,对于推动便利店业态的整体提升起到了积极的促进作用。

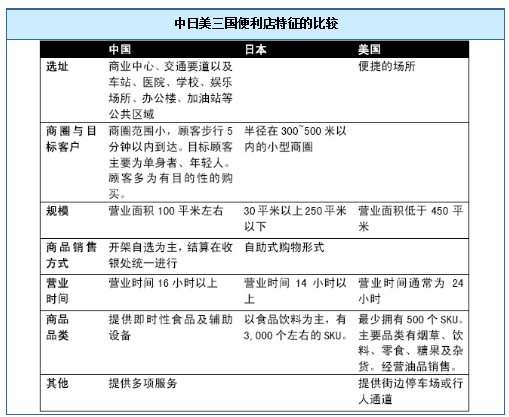

同样,在日本与美国也有针对便利店业态的定义以及对便利店经营特征的描述,以下将中日美三国针对便利店特征的描述进行了比较。

由此可见,各国的便利店业态在大部分属性上体现出一致性,但在细节方面均有独特之处。例如,日本规定了商圈的大小,体现便利店在日本高密度分布的特性;美国则将提供停车场、经营油品业务写入了业态特征中,体现了便利店与加油站密不可分的关系。

随着中国便利店业态近年的飞速发展与行业创新,面向不同区域、不同商圈、不同客户群的更具特色的便利店不断出现,行业不断细分,一个针对便利店行业的分类标准正待出台。

2、需求状况

消费升级、人口结构变迁催生“便利”需求,便利店增速领先行业。居民收入水平的提升淡化了价格敏感度,提升了品质和便利需求。90 后消费群体崛起、全面二胎放开后年轻群体生活节奏加快、人口老龄化等趋势催生了“宅、懒、馋、急、忙、老”等需求,便利店贴近消费者,顺应消费新趋势,前景广阔。预计2016-2020 年便利店业态销售额增速在8%~10%,增速显著高于其他业态。

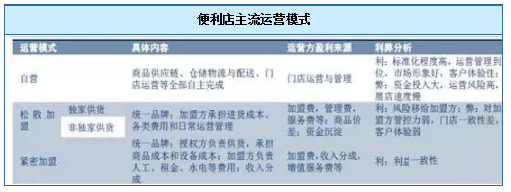

集中度低,盈利能力分化。我国便利店主要分布于长三角、珠三角、沿海发达省份和内地的省会城市。外资便利店龙头,如7-Eleven、FamilyMart 全家、Lawson 罗森主要布局于京津、长三角、珠三角和部分重点城市;内资便利店主要在各自优势省份、区域内布点,如美宜佳主要在广东省、红旗连锁全部在四川省等。便利店行业高度分散,CR4 仅为31.4%,台湾和日本便利店CR4 分别高达92.1%和90.5%。内资便利店的盈利能力整体好于外资便利店,主要原因在于:1. 内资便利店区域密集布点,外资便利店布局更为分散;2. 内资便利店普遍采用100%自营或加盟为主的模式;100%自营情况下,公司对门店具有完全控制力,易于统筹管理降低运营成本;内资便利店加盟模式下,盈利来源多样化,如加盟费(沉淀资金)、管理费、供货价差等。

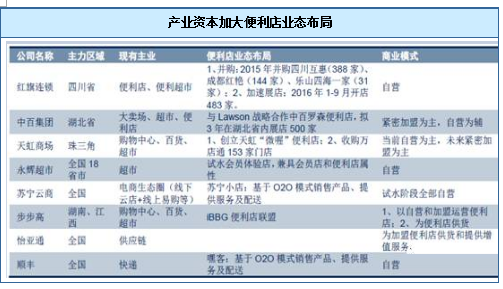

资本踊跃进入,传统零售龙头布局便利店有望“后来者居上”。中百集团、天虹商场、永辉超市(会员体验店)、苏宁云商(苏宁小店)、步步高(iBBG 便利店联盟)、怡亚通、顺丰等不同领域的产业资本和金融资本纷纷加大了对便利店领域的投资。传统商业龙头布局便利店起步较晚,但有望“后来者居上”:1. 已具备商品供应链、物流、会员资源,布局便利店和原有业态形成协同;2. 主要采取直营和紧密加盟(收入分成、费用分担)模式,管理规范,易于标准化复制。

便利店业态前景展望:社区O2O 兴起,便利店入口价值突显。便利店和O2O 均是满足“宅、懒、馋、急、忙、老”六大需求,高密度、短半径、即时便利特性决定了便利店是社区O2O 的重要入口。同时,便利店和O2O 在供应链/物流/大数据协同效应突出:便利店的供应链和物流体系强化或弥补O2O 运营方的商品掌控力,并承担末端仓储与配送的功能;客群高重合度,大数据共享利于发挥规模效益、精准营销及拓展金融业务。

便利店“互联网+社区”的变现方式:价差+流量变现+大数据+金融。1. 价差:快消品供应链、物流体系供应加盟店或体系外门店,赚取价差及服务费等;2. 流量变现:在自身体系和合作方之间双向引流,自身体系可凝聚客流,促进连带消费,带动广告费、服务费等;向合作方导流,可收取佣金、扣点等;3. 大数据:为自身体系、供应商、品牌商等提供数据支持,用于精准营销,C2B 等;4. 金融:民营银行、第三方支付、消费信贷、小额贷款等,模式包括沉淀资金、佣金、利差等。

3、发展趋势

便利店投资成本低、成熟周期短、更贴近购物者,逐渐成为表现低迷的中国零售市场上新兴的增长动力。基于对零售市场和渠道的研究,锁定便利店渠道的7大核心趋势。

1、持续的渠道增长

便利店渠道在经历过高速成长期之后,仍将在未来几年中保持门店和销售额的较快发展。随着国际零售商对加盟政策的放宽,该渠道将会在成熟市场中更加深耕,并逐步开发空白市场。随着小型业态的盛行,加强零供合作和渠道投入也迫在眉睫。供应商应当将便利店渠道的发展提升到战略高度上,制定相应的渠道计划,以锁定潜在生意增长机会。

2、决胜于自有产品

基于对购物者和消费数据的研究,便利店巨头们在中国正积极开发具有独特定位的自有品牌产品。比如提供物美价廉的自有产品,推出了多个针对包装食品、零食和果汁品类的自有品牌。同时,便利店零售商会将更多的店内和促销资源投放给自有品牌,通过发力自有品牌产品以提升毛利水平。供应商需要清楚了解表现强劲的自有品牌商品的市场定位及表现,对于相同品类,要确保自己产品的竞争优势,而对于互补品类,寻求跨品类促销的机会。

3、决胜于鲜食

鲜食和快餐食品是便利店吸引客流与提升销量的重要驱动力。便利店会利用鲜食的人气,开展跨品类联合促销活动,来带动相关互补品类的销售。特别对于饮料和零食品类的供应商而言,零售商加强鲜食的策略无疑为跨品类联合促销提供更多机会。

4、更为多样化的精准营销

便利店商家们的营销方式变得更加丰富多样,从产品的简单折扣促销,到如今新颖的主题式营销。更加强调营销方式的互动性,突出以品牌和消费场景为导向的营销活动,以此更有针对性地吸引目标消费群体产生购买欲望,最终进店消费。供应商也应当同零售商一起,明确目标顾客和消费场景以最大化营销效果。

5、通过服务创新提升价值

提供成熟精细的增值服务是便利店的核心竞争力之一。越来越多的便利店希望通过增加便民增值服务,比如包裹自提、票务服务等,来吸引并留住购物者,建立更强的顾客粘性和忠诚度。伴随该趋势的发展,供应商可以与服务提供商开展合作,为零售商和购物者提升价值。

6、升级店内环境及消费体验

便利店商家们纷纷开始对现有门店的大规模升级与改造,设置堂食区域和休息区域,以满足顾客即食的需求,提升购物体验。未来顾客可能会在店内停留更长时间,购买更多商品。供应商应该借此机会与零售商加强合作,从而在门店中脱颖而出并获得门店对新品上市的支持,进行个性化营销。

7、通过新渠道与顾客沟通

全渠道的零售市场需要全方位的沟通方式,运用所有可能的渠道,无论是手机应用、微信、或是线下门店,与购物者建立全方位的沟通与交互,通过发放优惠券和集点活动来增加顾客到店次数,强化顾客忠诚度。供应商也不要忘记利用这些全渠道资源来积极影响顾客的购买决策。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。