从行业发展历程来看,服装家纺行业经历了多个发展阶段,目前处于去库存调整之后、行业整体增长趋于平稳、行业估值趋于合理的弱复苏调整期:

1)2007 年之前,服装家纺板块品牌化程度较低,公司品牌基本和产品品牌一致,企业主要做单品牌推广。销售渠道以实体(街边店、百货等)和传统媒体(电视广告)为主,公司基本经营策略是粗放式,以数量型外延开店实现行业扩张;2)2007 年-2011 年,随着国内品牌化程度不断推进,第一轮消费升级导致服装家纺的需求旺盛,价格的上涨加速企业利润积累,供需两旺促使行业进入稳定增长阶段。同时,行业在上一阶段发展基础上继续外延式扩张,行业景气度不断提高,公司业绩表现靓丽;

3)2012-2015 年,前期行业粗放式数量型外延扩张累计的多方面问题逐渐暴露:单品牌产品不足以满足消费者需求、加盟商运营能力高低不一、运营管理差导致库存周转效率较低等。行业在 2012 年前后开始进入去库存性调整。同时,随着购物中心、电商销售渠道迅速兴起,企业需要时间转型适应;

4)近几年行业处于弱复苏调整阶段,一方面,行业整体去库存基本完成,众多公司 2015 年期间通过并购转型第二主业和多品牌经营,供应链管理能力不断提升,行业内公司新兴渠道转型基本完成;另一方面,虽然未根本性解决服装产品定价虚高的问题,但由于近年来行业处于去库存、景气度较差的大背景下,企业基本未提价,服装终端吊牌价与消费者收入水平的差距已逐步缩小。

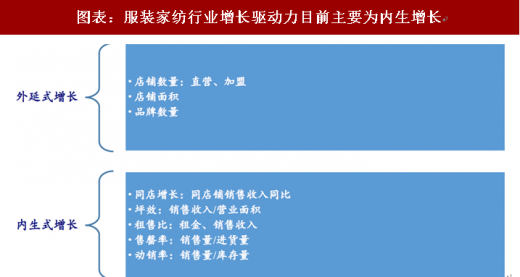

图表:服装家纺行业增长驱动力目前主要为内生增长

行业通过历次调整,增长驱动力也发生了显著变化:在 2012 年前数量型外延扩张期,增长主要为增加店铺数量、面积和品牌数量,且提高产品价格的简单驱动;而近年来行业增长驱动力转变为内生良性增长,一方面,店铺数量和面积、品牌数量的边际效应逐渐降低,价格弹性较小,同时线上销售渠道(电商)及大型购物中心的转变,倒逼企业推行品牌文化宣传和渠道供应链优化;另一方面,经过 2011 年之前的持续提价,服装价格处于较高水平,未来提价空间较小。

参考观研天下发布《2018年中国服装家纺市场分析报告-行业深度分析与发展前景预测》

从产业发展周期来看,不同子行业处于不同阶段。产业生命周期分为四个阶段,即导入期、成长期、成熟期、衰退期。由于消费者的需求变化以及影响市场的其他因素众多,消费者的消费结构、消费方式、消费水平和消费心理不断变化,服装家纺行业内各子行业处于产业发展的不同阶段。

具体来看,户外鞋服行业处于导入期,当需求出现持续增长或爆发性临界点,且企业初期投入运营管理合理可持续时,可能会出现高速增长;内衣、童装行业处在成长期,国内品牌企业较少,分散度较高,竞争较为激烈。当企业优化供应链管理、产生规模效应时,行业可能会有更大的市场发展空间;高端女装行业和家纺行业目前处于向成熟期过渡阶段,品牌定位、布局细分市场达到协同效应,可能是行业增长新契机;运动户外行业、鞋类、男装行业、品牌休闲服饰行业目前已处于成熟期,产品销售量增长缓慢,产品利润不断压缩,市场竞争异常激烈,行业内品牌众多。当企业进行市场战略调整,行业整合和产业结构将延长企业成熟期,或使子品牌的产品生命周期实现新一轮循环。

图表:服装家纺子行业发展周期

居民消费结构的升级,催生行业不断改革调整。2013 年以来,宏观经济增长承压,人均 GDP 增速逐年下降。从服装需求端来看,社会消费品零售总额和限额以上零售额均在 2010 年开始下降,目前处于平稳筑底阶段。经过近几年去库存、企业经营管理改善,消费者信心指数和消费者预期指数自 2017 年初开始强势反弹,新一轮消费升级将为服装家纺企业带来新的机遇。

图表:中国人均 GDP 与服装零售增速情况(美元、%)

图表:消费者信心指数和消费者预期指数反弹向上

服装家纺作为可选消费品,消费支出占比呈下降趋势。所占消费比例在 2012 年达到顶峰(占比 8%)后,消费支出的比例逐年下降,人们收入的边际增加将减少在鞋服类的消费,反而休闲娱乐、教育等支出将为人们带来更多的消费满足感。

图表:中国居民消费支出结构(亿元)

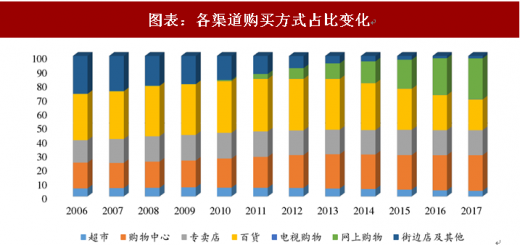

行业渠道演变方面,呈现去中心化、碎片化购物方式的演变。这是随着技术的不断进步、人们消费观念不断升级,消费者消费方式的不同阶段的变迁,实质上是流量导入端口和渠道分流方式的演变。

线下渠道:消费者主要在街边店和城市核心商圈进行消费,由百货商场演变到大型购物中心,人流量较为集中,此时品牌商的门店数量、门店经营效率等因素将较多的影响品牌商利润端。2010 年购物中心数量呈爆发式增长,主要由于当年政府调控住房市场,商业地产成为房地产企业的优选。百货商场和购物中心的客流结构不同,百货商场面积较小、开放式空间、专柜经营单一品牌;但购物中心的店铺相对独立,空间较大、商品选择余地多,客流聚集效应高、购买力强。所以在行业发展初期,行业内呈现门店数量爆发式增长,中心化现象普遍;

图表:购物中心综合指数及分城市能级指数

O2O 渠道:随着互联网的迅速兴起,网上购物占比从零到 28.9%仅用了十年时间。电商模式的出现对原有线下模式具有很大的冲击,这就要求企业从产品端、供应链端、品牌宣传和推广方式、渠道布局重新制定战略和定位,从线下到线上导流或者线上宣传转化到线下流量,使得消费者不局限在特定的时间、地点来进行购物消费,传统电商与传统渠道结合呈现平台化特征。根据中国互联网络信息中心数据,2017 年中国网络销售规模达 7.2 亿元,同比增加 32.2%,网络用户规模约 7.72亿人,同比增长 5.6%,渗透率为 55.8%。但是到目前为止,我们认为互联网红利普及期基本结束,电商销量增速逐步下降,线上线下渠道高度融合的时代已经到来。如从 2017 年 11 月 10 日凌晨开始,优衣库线下 500 多家门店开始正式“双 11”销售。截止到 11 月 11 日中午 12 点,优衣库 O2O 新零售门店自提和门店发货的销售数字,和平常的数字比较呈 10 倍以上增长。这就要求企业随着消费升级的推进,同时进行渠道模式升级。

图表:服装家纺行业网络零售额(亿元)及同比增速(%)

新零售模式:根据欧睿国际数据,2017 年中国服饰行业网络购物市场规模已达 6,649.67 亿元,增速逐年下降,2017 年达 11.58%。线上获取新客户的效率已低于线下门店,所以就要求企业以互联网为依托,通过运用人工智能、大数据等技术手段,升级商品的生产、运转与销售过程,进而重塑产业结构、构建生态圈,并对线上服务、线下体验以及现代物流进行深度融合。以 KOL 和垂直电商为代表,随着直播平台、小红书等移动社交平台的流行度、普及度的提升,网红、明星引领着新的流量渠道;垂直电商以精准的差异化定位和独特的品牌附加值,为供应商、网络零售商、采购商、消费者提供优质服务。

图表:各渠道购买方式占比变化

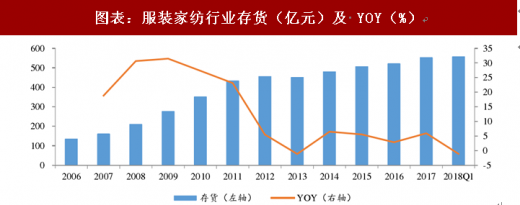

营运能力方面,行业去库存进入收尾阶段,存货量恢复良性增长、产品更迭进入正常通道。服装行业的生产链较长,从商品策划、设计、生产到最后成衣商家销售通常需要约 6 个月的时间,到下架约 9 个月,高库存是行业内生性问题。从 2008 年-2011 年行业出现的存货积压现象显著,2011 年后存货增速明显变缓,一直处于低位增长水平。存货周转率稳中有升,显示行业进入去库存进程较为顺利。自 2016 年以来,存货周转天数约在 170 天,显示着服装行业整体营运效率有所提升,企业运营能力不断提升。

图表:服装家纺行业存货(亿元)及 YOY(%)

图表:服装家纺行业存货周转天数及存货周转率(%)

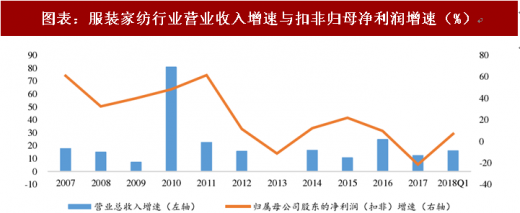

盈利能力方面,2011 年之前行业整体收入和净利润增速较高,但从 2012 年开始行业进入产业调整阶段,收入和净利出现大幅下降。自 2015 年开始收入端增速企稳回暖、增速相对稳定,显示行业需求销售端缓慢复苏,而净利端因为行业内公司经营战略和经营能力分化仍处于震荡区间。

图表:服装家纺行业营业收入增速与扣非归母净利润增速(%)

时间维度上来看,我们认为行业收入、扣非归母净利润、存货周转等财务指标明显改善,行情企稳回暖趋势明显。本轮业绩改善是行业发展周期进入复苏通道的迹象,我们认为复苏局势将逐步明朗,行业向良性循环方向发展,服装家纺企业的真正核心竞争力和护城河已在建立过程中,部分前期调整不明显的指标也有望逐步好转。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。