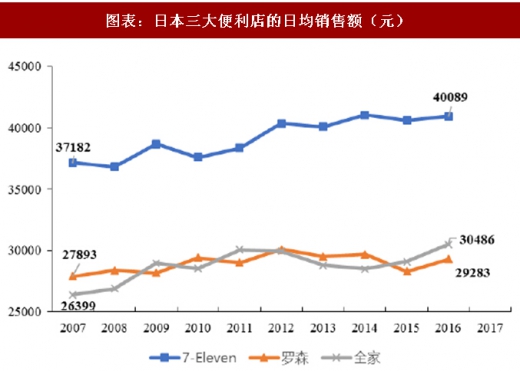

一、单店日均销售额

从日本市场来看,7-11 单店日均销售额长期高出竞争者 10000 元及以上,保持着绝对的优势,这得益于几个方面:第一,7-11 坚持市场集中策略,在人口密度最高的东京、大阪等城市拥有最密集的店铺;第二,7-11 追求产品质量的精益求精,每周引进新商品种类约 100 个 SKU,每年商品更替率达到 70%,更推出自有品牌 7-Premium、7-Gold;第三,对新开店铺从店址选择、商品选择(总部推荐 4800 余种)、营销投入(显著高于同业)都有着严格要求,总部对每家店派遣经营顾问(Operation Field Consultants, OFC)进行指导,对于达不到目标日均销售额的店铺,予以关闭。

2007-2017 年间,7-11 单店日均销售额波动上升。其中,2009 年的增长得益于日本政府在自动贩卖机上安装了需要识别名为“taspo”的 IC 卡的系统,以减少未成年人吸烟(该 IC 卡只发放给成年人)。此举使得进入便利店购买烟草的人群大幅上升。

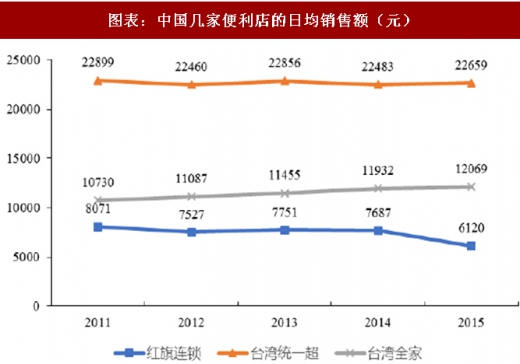

2012 年的增长得益于 7-Premium 系列大量引进新 SKU 以及日本大地震后的经济复苏。 从两岸市场比较来看,台湾统一超和全家的经营绩效显著领先于红旗连锁。对比于统一超和全家单店日均销售额的平稳或稳中有升,红旗连锁出现连续下跌的状况,这主要由于红旗连锁的收购以及品类较为单一所致。

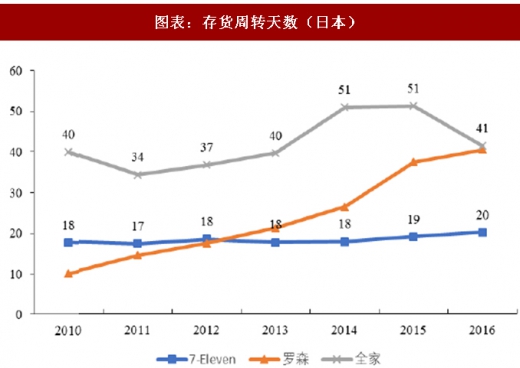

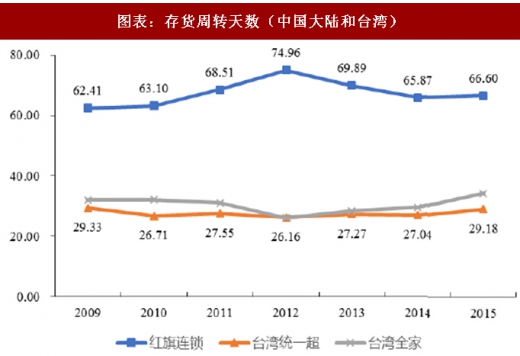

7-11 日本在存货周转率上依然表现不俗。2016 年,7-11 的平均存货周转天数为 20 天,仅为罗森日本和全家日本的一半,这主要得益于高效的物流和单品管理水平。对便利店行业来说,门店越密集意味着规模效应越大:门店距离近,可以共享宣传投入的效果;方便小批量、多批次,7-11 早在 1976 年便对供应商采取集约化管理,实现共同配送(供应商把产品配送到区域配送中心,配送中心统一集货后,根据总部信息系统汇总的门店订货需求,对各类产品打包进行集约化配送)。

此外,对于生鲜食品,7-11 实行按温度配送,分为 20℃、5℃、常温、-20℃四个温度带,尽可能保持产品品质。截至 2016 年,7-11 在日本的 150 个地区拥有超过 165 个不同温度带的联合配送中心。

7-11 非常推崇单品管理,即以单个 SKU 为单位进行成本和销售业绩管理。从 1978 年至 2006 年,7-11 的门店信息管理系统共进行了 6 次升级换代。其中,销售终端能够记忆每次消费产生时的商品类型、顾客描述、天气信息,形成庞大数据库,从而分析单品销量及影响因素,掌握消费者需求变化规律,进行合理备货。7-Eleven 早在 1996 年便导入了气象信息系统,目前能够做到每日为门店推送 5 次天气信息预告,方便门店提前安排订货,减少商品滞销。

三、毛利率及净利率对比

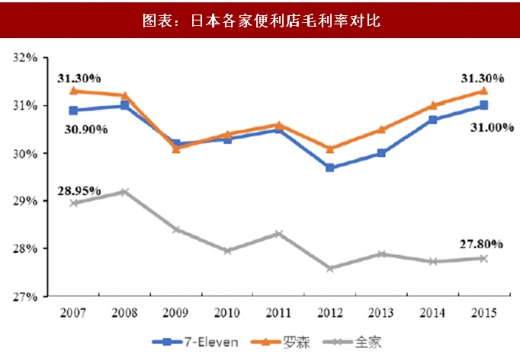

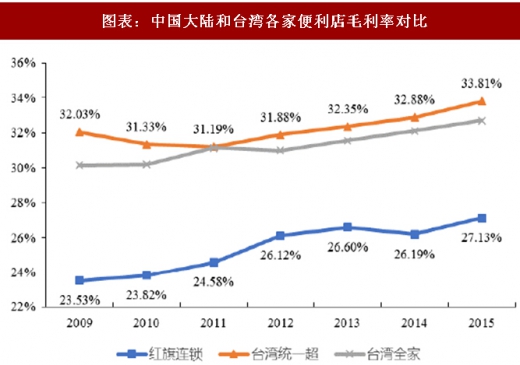

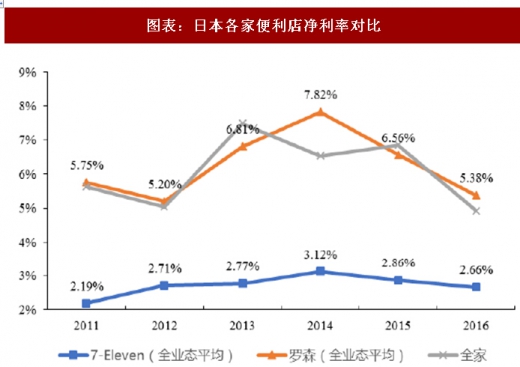

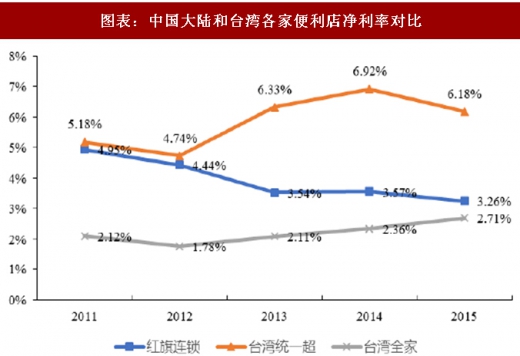

毛利率方面,日本市场的 7-Eleven 和罗森不相上下,均维持在 30%以上的水准。两岸市场比较来看,红旗连锁的毛利率逊于统一超和台湾全家,但是近年来呈现稳步上升的趋势。

7-Eleven 在日本和台湾都实现了高毛利水平,主要原因在于规模化采购、自有品牌和鲜食开发能力。

参考观研天下发布《2018年中国连锁便利店行业分析报告-市场深度调研与发展趋势研究》

快消食品是便利店吸引消费者的重要卖点,日本 7-Eleven、全家和罗森的食品占比都在 70%左右甚至更高,而红旗连锁在 2016 当年的销售额仅有 50%来自食品。

7-Eleven 还拥有强大的产品研发力。7-Eleven 凭借其强大的门店网络和上游的供应商、制造商联合开发新产品,开发团队分为 6 个专业部门和下属的 30 个开发小组。

2016 年,7-Eleven 在日本 178 家合作工厂中,92%的工厂是专门为其生产的,这个比例是业内最高。

目前,7-Eleven 旗下有 Seven Premium、Seven Gold、Seven Café、Seven Lifestyle 等自有品牌,覆盖食品、咖啡和化妆品等多个品类。2016 财年,Seven Premium 为 7-Eleven 日本带来了超过 8000 亿日元(约 500 亿人民币)的销售额,占当年总销售额的 20%,是当之无愧的日本便利店自有品牌之首。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。