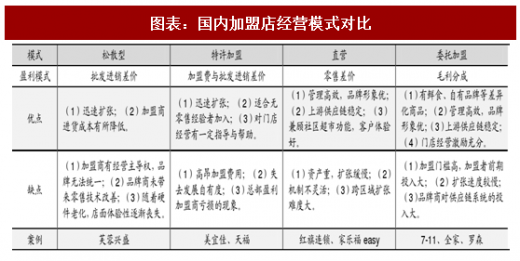

便利店经营模式大体分为直营和加盟,加盟模式进一步细分为松散型和紧密型(包括特许加盟和委托加盟)。发展中沿松散型加盟—特许加盟—直营—委托加盟的路径向上迭代。内资品牌中特许加盟占主导,加盟品牌数量远大于直营。7-11 等外资品牌均采用委托加盟与特许加盟结合的模式,

(1)松散型加盟模式:松散型加盟模式对店招统一更换,品牌向加盟商批发产品,输出管理,赚取加盟费和批发进销差价,介入经营浅,与加盟者绑定较弱。加盟商很容易脱离品牌,或接受其他渠道的商品,给品牌形象带来负面影响。松散型加盟利用价格优势快速吸引很多小店加入,芙蓉兴盛创建后的 10 多年间,已经进入湖南、广东等全国 16 个省 80 多个地级城市和 200 多个县级城市,合计覆盖门店超过 9000 家。对比全部直营的红旗连锁,两者开始时间相似但门店规模有 3 倍之差。阿里零售通等 B2B 进货平台的发展将对松散型加盟产生直接冲击。

(2)特许加盟模式:国内大部分便利店品牌采用特许加盟制。加盟者投入物业、装修、设备、人力及日常管理。品牌为加盟店提供商品配送,指导开店与日常经营。加盟商投入加盟费,经营中每年需缴纳一定的品牌使用费,以牺牲收益降低经营风险,在品牌的帮助下开店初期能够迅速走上正轨。美宜佳是内资最大的便利店品牌,以特许加盟模式发展超过 10000 家店,单店面积 45-300 平不等,分布在广东、福建、湖南、湖北、江西等 5 省 41 个城市,年服务 11 亿人次。加盟者通常为夫妻老婆店店主或无零售经验的初入行者,承担前期投资和运营成本,同时缴纳加盟费和保证金。特许加盟费 2.5 万元,开店后每月缴纳 1000 元品牌使用费。品牌是唯一进货渠道。

(3)直营模式:零售商发展自有门店,拥有完整的货源、仓储、物流等上游供应链,对门店掌控力强。规模扩大后逐步实现盈利,是典型的重资产经营,扩张速度慢,但能保证经营质量。典型代表是红旗连锁、永辉超市会员店、家乐福 Easy 等,鲜食占比不高,同时售卖生鲜粮油、量贩日用等超市品。红旗连锁与美宜佳均在 2000 年左右开始经营,目前门店达 2800 家,均位于四川,2016 年进店消费人次达 3.56 亿,收入 63 亿;同期美宜佳分布在全国 41 个城市,收入超 100 亿,每年服务 11 亿人次。两者中红旗连锁辐射深度、客单价都更胜一筹。

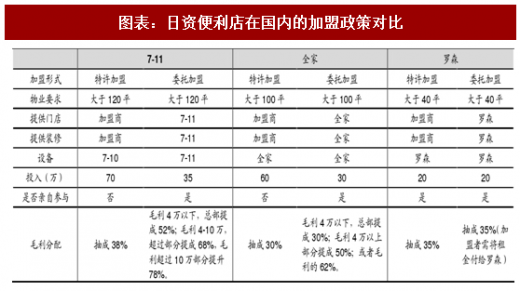

(4)委托加盟模式:外资品牌 7-11、罗森、全家等采用日式特许加盟和委托加盟结合的方式。特许加盟店主负责店铺和装修,品牌商提供设备,加盟者无需亲自参与运营管理,类似财务投资;委托加盟中加盟者提供资金管理、员工人员,品牌商全程参与选址、装修及后续运营。加盟者在两种加盟制度中投入不同,分成比例也不尽相同。我们比较了 3 家日资便利店在国内的加盟政策,总体而言 7-11 加盟要求最高,全家次之,罗森相对宽松。

二、经营水平与日本差距大,商品、服务开发与管理存提升空间

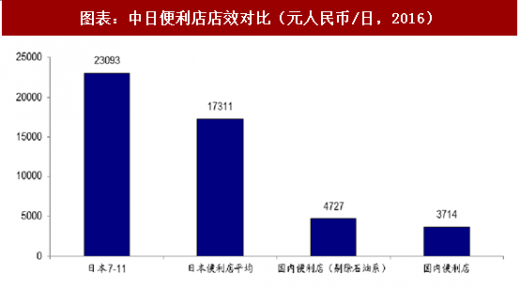

我国便利店经营水平与日本存在较大差距:单店收入差距近 5 倍;鲜食与自有商品占比仅个位数,同期日本均超过 50%;毛利率低于日本便利店 10 个百分点;日本便利店存货周转率及人效分别是国内品牌的 5 倍与 16 倍。经营效率不高是导致国内便利店难盈利的主要原因,具体体现在商品差异化、品类结构和信息化水平等方面差距较大。单店收入相差近 5 倍:国内便利店日单店收入 3000-10000 元,区域差异明显。2016 年,连锁经营协会统计便利店日单店收入为 3714 元,同比增加 9%。若剔除石油系,日单店收入为 4727 元,仍与日本 7-11 的 2.31 万元人民币相差近 5 倍。

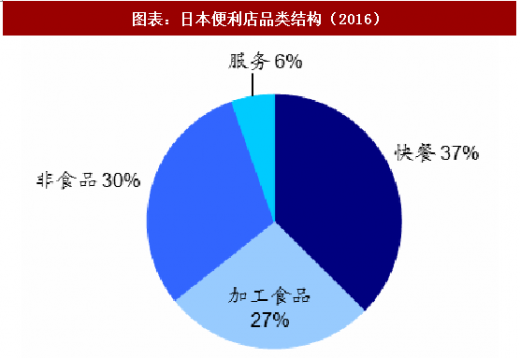

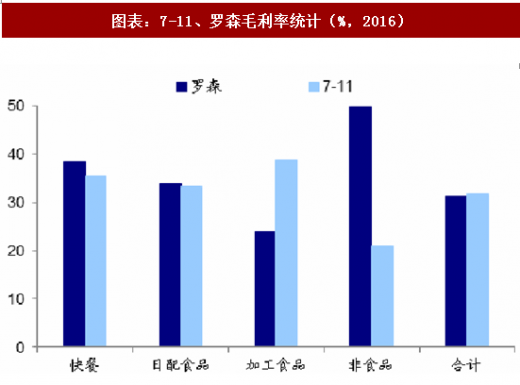

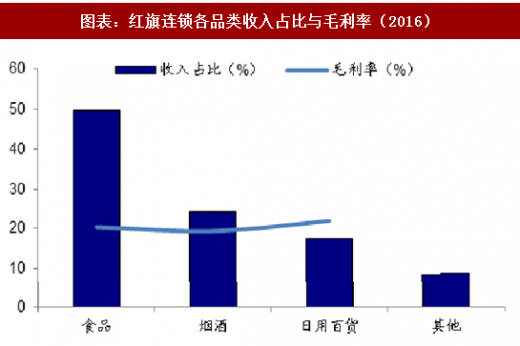

食品占比相似,但鲜食差异明显,国内 75%的门店鲜食占比低于 20%:国内便利店以快消类食品为主,日用百货类占比不高(10%-20%)。2016 年红旗连锁食品、烟酒、日用百货、其他类分别占比 50%、24%、17%和 9%。日本便利店食品(含香烟)占 94%,以罗森为例 90%销售额来自食品,其中快餐销售额占 23.6%、日配食品占 14.1%,加工食品(含香烟)占 52.7%。

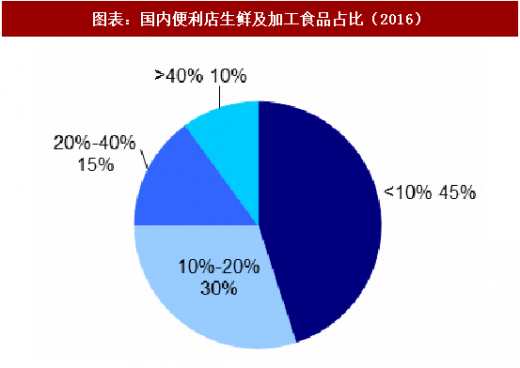

中日食品类结构不同。日本鲜食占比 54%,而国内不到 10%。日本便利店是吉野家、麦当劳等快餐的主要竞争对手,7-11 餐饮渗透率达到 6.51%。反观国内,生鲜及加工食品占比超 40%的便利店仅有 10%,占比不足 20%的多达 75%,45%的品牌占比低于 10%。近几年国内品牌也开始重视自建中央厨房,研发鲜食餐饮。中百集团利用原有供应超市的中央厨房生产鲜食导入便利店,联华超市旗下快客便利店鲜食前台毛利超过30%,接近日本水平。

参考观研天下发布《2018-2023年中国便利店行业市场发展动向调查与未来发展前景预测报告》

自有商品培育不足,产品同质化程度高:2016 年内资便利店中,79%销售自有商品占比不足 10%,16%没有自有商品。仅有 9%占比超过 30%,与日本普遍 50%以上的比例仍有差距。内资品牌的自有商品集中在打火机等标准化、品牌力不强的商品上,引流能力有限。而全家的冰皮月亮蛋糕、红豆麻薯 QQ 球和罗森的抹茶红豆奶冻糕已经是网红产品,不定时开发新口味培养了一批粘性颇高的粉丝群体,网上甚至出现代购。毛利率低于日本 10 个百分点:2016 财年 7-11 与罗森的毛利率分别为 31.3%与 31.6%,高于红旗连锁的 27.21%。但红旗连锁商品销售毛利率仅 20%左右,低于日本同行的 25%-35%的水平。60 多项增值服务为红旗连锁带来了高毛利率。国内多数便利店以商品销售为主,估计毛利率在 20%左右,与日本相差 10 个百分点。鲜食销售、自有商品开发能力不足与增值服务较少是造成毛利率差距的主要原因。

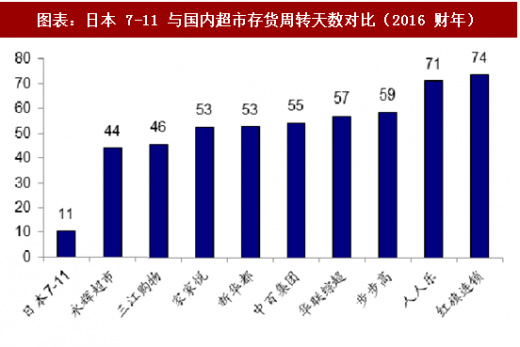

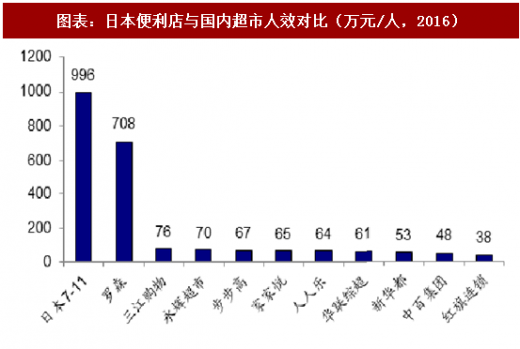

5 倍的存货周转天数、16 倍的人效差距:(1)存货周转天数:日本 7-11 为 11 天,国内超市平均 57 天,红旗连锁周转 74 天;(2)人效:7-11 为 996 万元人民币/人,国内超市为 60 万元/人,红旗连锁与 7-11 人效相差超过 16 倍。我们判断这是由经营模式、管理能力和信息化程度等因素造成。

国内便利店普遍面临租金和人工成本上涨的问题,使本就薄弱的毛利所剩无几。2016 年,连锁经营协会公布便利店租金成本上涨 7%、人工费用上涨 6.5%、水电成本上升 0.7%,我们认为商品开发、信息化建设以及制度设计是改善盈利的主要突破口。

(1)产品结构:国内鲜食和自有商品占比低,各渠道商品同质化造成竞争加剧,具备产品开发能力的品牌竞争力将脱颖而出;发展鲜食切入餐饮市场,市场空间及流量来源、粘性都将大大增加。

(2)信息化水平:7-11 从成立之初就注重对 IT 系统的持续投入,所有门店订单汇总至总部统一订货,保证缺货率与滞销率的动态平衡。国内品牌普遍采用加盟模式,总部为了控制成本对系统投入不足,制约了连锁效率提升;新技术应用还将有效节约人工成本,缤果盒子、淘咖啡、Well Go 等无人零售业态已经出现,机器代替部分甚至是全部人工是大势所趋。

(3)制度设计:优化制度以平衡品牌商和加盟商间的利益分割,利益一致是效率最优的前提,例如品牌商可转变为独立核算方式。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。