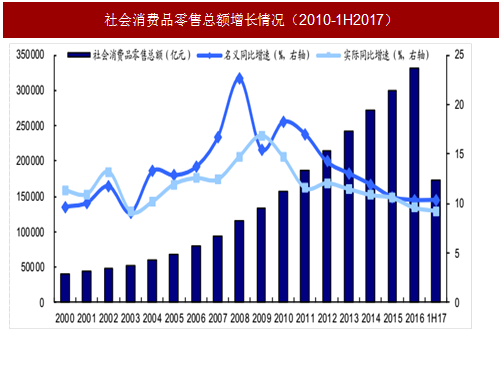

社零、百家和 50 家数据均有改善迹象。2016 年社零总额达 33.23 万亿元,名义同比增长 10.4%,2017 上半年社零总额为 17.2 万亿元,名义同比增长 10.4%,其中 6 月份名义增速为 11%,为近 1 年来最高,且自 2017 年 3 月以来月度名义增速同比均有 0.2~0.7 个百分点的增加量。

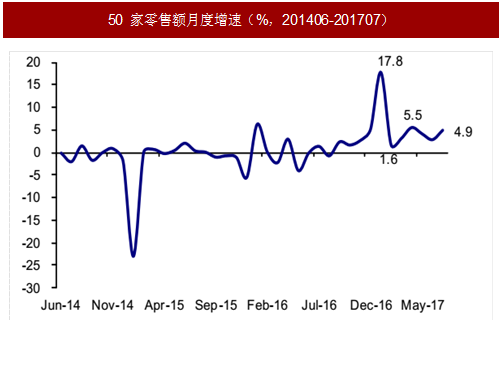

全国百家大型零售企业零售额 2017 年一、二季度增速分别为 2.7%和 3.6%,同比分别增加 7.5 和 5.4 个百分点,且自 1Q16 增速的低点-4.8%以来延续改善趋势;50 家零售额方面进入 2016 年下半年也开始逐月改善,其中 2017 年上半年增速为 2.8%,同比增加 5.9 个百分点,2017 年 7 月增速为 4.9%,同比增加 3.6 个百分点。

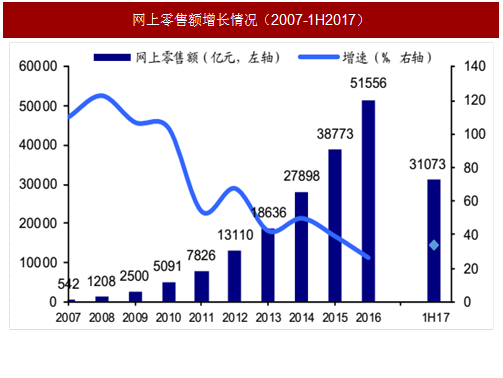

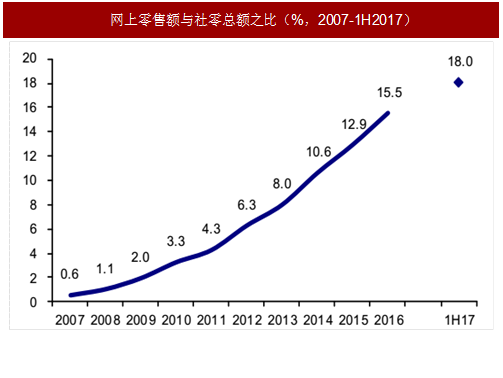

网络零售额增速有所回升,1H17 占比社零总额的 18%。据国家统计局统计,2016年我国网络零售额为 51556 亿元,同比增长 26.2%,增速历年持续下滑;2017 上半年网上零售额 31073 亿元,同比增长 33.4%,增速较 2016 年有所回升,与社零总额之比由 2016 年的 15.5%提升至 18%。

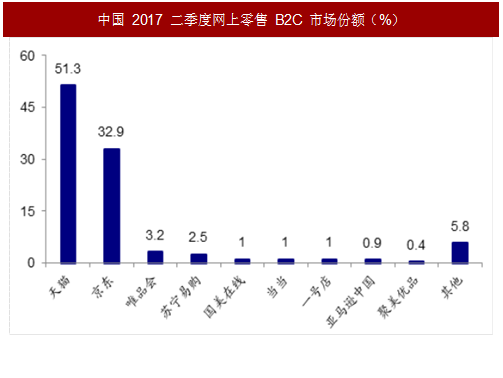

阿里京东份额优势显著,进入强者恒强时代。从我国 2017 年二季度网上零售 B2C市场份额来看,天猫以 51.3%位居榜首,京东以 32.9%居次席,二者合计占 B2C 市场份额的 84.2%;从零售市占率来看,2016 年阿里巴巴和京东各以 7.5%和 3.5%的份额占据前两位,唯品会以 0.5%居第 7 位,其余均为线下(或以线下为主)的零售商,其中包括 A 股龙头苏宁云商 1.2%(第 3 位)和永辉超市 0.3%(第 10 位)等。

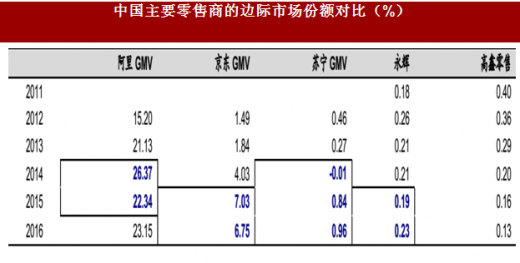

从边际市场份额来看(主要零售商当年度增量零售额/当年社零总额的增量),阿里的边际份额自 2012 年持续提升到 2014 年的 26.37%的高点,在其后的 2015-16 年相对稳定在 22-23%;京东的边际份额由 2012 年的 1.49%快速提升至 2015 年的 7.03%,2016年略下降至 6.75%;苏宁(线上部分)的边际份额在过去两年快速提升至近 1%;永辉的边际份额在 2015 年是低点,但在 2016 年重拾升势;高鑫零售的边际份额自 2011 年开始即持续下降,2016 年仅 0.13%。

产业变革加速,龙头之间动态平衡,而产业内部结构加速失衡,市场在向有核心竞争力的龙头企业集中,阿里、京东、苏宁、永辉等领先企业正在赢得更大市场份额。

2.行业分析:3Q16 以来行业基本面开始向好,2Q17 显著改善

参考中国报告网发布《2018-2023年中国零售行业市场现状规模分析与投资发展趋势研究报告》

考虑数据口径的可比性以及结果的有效性,选取主要的 36 家零售公司作为行业样本,同时基于数据准确性的考虑,我们在做毛利率和费用率等的百分比变动比较时,未直接用下表中数据,而是将上年数据做同比口径调整后再比较。

(1)收入:36 家零售 A 股 2017 上半年营业收入同比增长 3.14%,增速较 2016年同期转正且增加 5.36 个百分点。由于 2016 年 5 月开始全面实施营改增,该收入增速可能略被低估(同比基期收入中包含更多营业税)。

分季度看,2017 年一二季度收入增速分别为 0.42%和 6.38%,同比分别增加 1.51 和 9.96 个百分点,二季度增速和增幅均有显著放大,且收入端自 3Q16 起便延续回升趋势,结合百家和 50 家数据,行业整体已有较为明显的改善。

剔除永辉超市影响后,2Q16-2Q17 收入增速分别为-5.90%、-3.93%、0.69%和-1.55%和 4.75%,同样自 3Q16 起略有回升且 2Q17 增速提升明显,尽管 1Q17 收入端转为下降,但增速仍较同期增加 2.03 个百分点。

(2)毛利率:2017 年上半年毛利率同比增加 0.25 个百分点,延续 1H2016 的提升趋势,体现行业在供应链端的议价能力也在持续提升;其中 1Q17 和 2Q17 毛利率各增加 0.42 个百分点(+0.11ppt)和 0.02 个百分点(-0.78ppt),二季度毛利率增幅放缓且增速同比有所减少,可能主要由于收入增长带来的结构性下降。

剔除永辉超市后,1H2017 毛利率增加 0.27 个百分点,其中 1Q17 和 2Q17 各增 0.41 和 0.06 个百分点,整体趋势不变。

(3)费用率:2017 上半年期间费用率同比减少 0.42 个百分点,体现行业在成本管理方面有所加强。其中销售费用率 11.56%,同比减少 0.3 个百分点;管理费用率4.25%,同比减少 0.03 个百分点;财务费用率 0.39%,同比减少 0.08 个百分点,增速同比均有所回落。

分季度,2Q16 和 3Q16 期间费用率分别增加 1.26 和 0.55 个百分点,而 4Q16-2Q17则分别减少 1.65、0.15 和 0.78 个百分点,费用控制能力也在逐季提升。

(4)净利润:2017 上半年归属净利同比增长 28.38%,扣非净利润同比增长26.35%,增速较 1H2016 改善明显。扣非净利增速低于归属净利意味着非经常性损益有

所增加。从经营层面看,收入增长叠加毛利率改善和费用率下降,毛利减去期间费用这一指标同比增长 19.41%,同比 1H2016 转正且大幅增加了 31.39 个百分点。

分季度,3Q16 以来,归属净利和扣非净利增速同比均有改善,其中归属净利增速 3Q16 开始转正,1Q17 和 2Q17 均保持 20%以上的增速;扣非净利增速 4Q16 开始转正;从毛利-期间费用这一指标的增速来看,行业主业经营与该趋势类似,自 4Q16 扭转下滑实现正增长。

剔除永辉超市后,行业 1H2017 归属净利和扣非净利仍有 23.69%和 20.9%的增长,增速同比仍大幅改善。4Q16 归属净利增长转负,但扣非净利趋势仍未改变(主因永辉确认出售联华股权收益使非经常性损益增加,4Q16 扣非净利增速高主要由于 4Q15 基数小,且东百一家公司在 4Q16 就贡献了 1 亿+的增量)。

(5)净利率:2017 上半年净利率同比增加 0.62 个百分点至 3.14%,扣非净利率增加 0.51 个百分点至 2.78%,增速同比分别大幅提升 1.15 和 0.73 个百分点。分季度,净利率和扣非净利率的变动(pct)从 2Q16 起便有持续改善,并分别从 3Q16 和 4Q16转为同比提升,其中净利率 2Q17 同比大幅增加 0.64 个百分点,增幅(pct)再创新高。剔除永辉超市后,净利率变动情况与上述利润增长情况一致。

(6)经营活动现金流量:2017 上半年经营活动现金流量为 68 亿元,同比增长169%,其中 2Q17 为 50 亿元,同比增加 51 亿元,行业整体经营活跃度高,且现金流依旧充沛,可有效支持创新转型及可能的并购整合等。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。