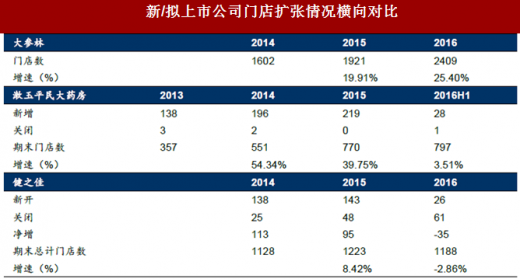

医药零售行业内公司积极扩张,上市公司优于新/拟上市公司。

2016 年业内公司扩张均较为积极,其中益丰门店数同比增加44.1%,排名第一。老百姓门店数同比增加27.8%,紧随其后。国大药房门店加盟店占比高,按直营店统计门店数同比增加17.6%,与一心堂接近。

新/拟上市公司扩张明显受资金限制,健之佳门店数甚至出现负增长,大参林表现最佳,与其2015 年引入摩根士丹利4.1 亿战略投资有关。

并购与新建各有利弊,业内公司各取所需灵活选择。

并购的优势在于可直接获取并表利润,快速在新区域打开局面,获得较好的门店位置、稳定的顾客群、成熟的员工,但在一级市场较为火热时,往往成本较高。考虑到国内各区域间差异大,目前业内上市公司进入新区域主要通过并购,例如一心堂进入四川、益丰进入上海等。

但由于补缴税款,接收老店库存没能及时替换供应链等原因,并不是所有并购都能马上实现当期利润并表,甚至可能对当期业绩造成一定拖累,导致企业利润增幅小于收入增幅。而新建的优势在于成本较低,但受当地市场环境、推广力度、门店选址等因素影响,需要经过门店建设期和市场培育期方可实现盈利。

且近年来据统计,新建药店盈利周期逐渐延长至超过1 年。目前业内上市公司在市场份额较大的成熟区域扩张时以新建为主,新建较并购而言一般对当期利润扰动较小,因此较少拖累业绩增长。

参考中国报告网发布《2017-2022年中国医药零售市场发展现状及十三五发展策略分析报告》

当药店经营不佳三年无法实现盈利,或者门店面临市政工程动迁等情况时,大部分上市公司表示会将门店关闭。2016年中国药店平均关店率5%,益丰2016 年关店数33 家,关店率2%,低于均值。

老百姓2016 年关店133 家,关店率7%,高于均值。一心堂策略性选择不关店,在原门店盈利能力不佳的情况下,为节省重新开店申请药店资格的时间,一般只是选址搬迁继续营业。短期盈利能力差异大,长远看或殊途同归

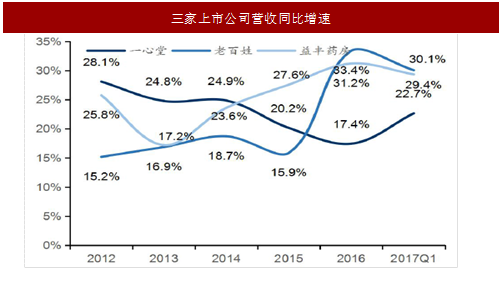

在医药零售行业集中度提升过程中,各公司大战略基本一致,都是省内稳步增长,省外积极扩展,同时通过精益化管理提升盈利能力,但由于各公司所处发展阶段并不相同,因此执行层面上策略略有差异,体现为各公司收入、利润增长情况差异较大。一心堂最早上市,省内扩张和省内业务精益化管理最早到达瓶颈,因此外延最为激进,外延对业绩拖累较大,收入增长高于净利润增长,甚至导致净利润增长一度转为负。老百姓、益丰上市略晚,外延相对温和,外延对业绩无拖累,净利润增长高于收入增长。我们在下文中,将用敏感性分析模拟上市公司外延并购对业绩的影响情况。

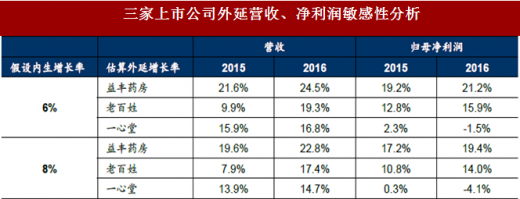

核心假设:

1. 三家上市公司上市后均加快扩张,以上市时间作为分界线区分外延和内生。老百姓和益丰15 年初上市,以2014 年底营收作为基数。一心堂14 年7 月上市,以2014 年6 月底营收作为基数,以半年期计算增速,之后再折合为年化;

2. 外延包括新建和并购;

3. 行业平均内生增速6%-9%,分别以内生增速6%和8%对外延营收和净利润增速进行敏感性分析。

如上表所示,内生增速任一假设,益丰药房外延营收和净利润增速始终领先同行,说明其整合高效,外延对业绩有正向影响。

老百姓并购第一年外延营收一般,次年则恢复较好。一心堂外延营收增长,但外延扩张对净利润几乎没有正向贡献,甚至有拖累。

通过敏感性分析,已经确定一心堂现阶段营收、净利润增长不匹配主要是由于省外扩张拖累导致,因此我们需要确定公司精益化管理能力以及省外复制精益化管理的可能性,如果这两点得到确认,那么这种不匹配将是暂时的,长远看净利润增长可以逐步赶上营收增长,因此我们需要用数据论证公司省内精益化管理能力。

由下图可见,一心堂母公司报表反应的是公司云南省内情况,可见营收持续增长,同时净利润增长略高于营收增长,体现公司省内精益化管理能力较佳。

因此公司能否省外扩张省内的精益化管理对于公司净利润增长改善就至关重要,这一点我们将持续跟踪公司半年报与后续财报。如果业绩逐季好转,净利润增速逐步上升匹配收入增长,那么公司将进入我们在上文中提及的优质企业的买入时点:跨区域扩张告一段落开始精益化管理,净利润率回升,但估值尚低。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。