分析医药零售行业有必要先明确零售行业特性及分析方法,其次在此基础上再针对医药零售行业特性进行分析。对于零售行业分析,我们认为需要明确以下两点:

精益化管理能力

零售行业是微利行业,精益化管理是关注重点,我们认为零售行业的精益化管理可以视同为供应链管理,以下几点值得关注:

上游议价能力

对于零售行业而言,门店数量越多,商品采购规模越大,向上游议价能力越强或者获取的返点也就越多,有利于降低企业成本。

仓储物流配送中心

企业跨地域扩张,自建或租赁区域性的仓储物流配送中心,可有效降低物流成本。

信息管理系统

上线并升级CRM、ERP、WMS 系统,可以利用计算机网络技术对商流、资金流、物流、信息流进行有效协调和管理,尤其是有效管理库存,提高库存周转率。

财务分析

一直以来医药行业分析很少用到ROE,分析师或投资者往往只关心上市公司是否拥有较高的盈利增长。但对于微利的药店行业而言,除了净利润增长外,ROE实际上是一项非常好的财务分析指标。

从ROE 三项公式中可见,ROE=净利润率*总资产周转率*权益比率,对于净利润率普遍较低的零售行业而言,能否获得较高的ROE,企业资产周转率和权益比率值得关注。

参考中国报告网发布《2017-2022年中国医药零售市场发展现状及十三五发展策略分析报告》

2.个性分析医药零售行业除拥有与零售行业一致的共性外,由于其销售的商品主要是药品、保健品、医疗器械以及与健康相关的日用便利品等,且相对于零售行业还处于发展早期,业态也较少,因此还具有以下特性,对相应企业分析时也需要进行关注。

业态少

与零售行业业态较多不同,医药零售行业的业态少,介于超市、便利店或专业店之间,可以按区域位置分为院边店、社区店和商圈门店。集中度低,处于快速并购期

如上篇所述,医药零售行业2015 年集中度才开始上升,行业内上市公司上市时间短,多处于快速扩张期,新建门店外,外延并购多。部分商品需求刚性,消费频次低

医药零售销售的商品主要是药品、保健品、医疗器械以及与健康相关的日用便利品等,因此商品需求刚性,与经济周期关联小。由于商品特性,一般顾客首次消费只有在购买OTC 或处方药时才会进入门店,且消费频次低。但吸引顾客加入会员后,可运用大数据系统,根据客户特点分析其潜在需求,发送短信推送商品信息,同时通过促销等方式提升会员活跃度,吸引其购买常用慢性病药物、保健品、健康相关日用便利品等,从而有效提升单店收入。医保资质获取对门店收入拉动大

门店获取医保资质后,会吸引客户到店使用医保卡购买医保报销范围内的商品,对收入将会有较大拉动,同时也会产生应收账款,上市公司的应收账款主要就来自于应收医保中心款项。海外零售巨头沃尔玛,优质企业买入时机讨论

沃尔玛是公认的全球零售行业霸主,研究沃尔玛对于我们理解零售行业乃至医药零售行业都具有指导性意义,因此我们以该公司为例进行分析。

沃尔玛发展至今已经有55 年历史,我们将其主要划分为以下三个阶段:初创期(1962~1972):

20 世纪60 年代折扣店浪潮席卷全美,创始人于1962 年开创了第一家沃尔玛百货折扣店,随后公司逐步成长为区域性连锁企业,并于1972 年成功登陆纽交所。崛起期(1973~1990):

20 世纪70-80 年代美国通货膨胀,沃尔玛运用低价竞争策略吸引人气,同时凭借精细化管理降低成本,并逆势快速扩张,收入CAGR 达到38%,于1990 年成为全美第一大零售企业。成熟期(1991~至今):

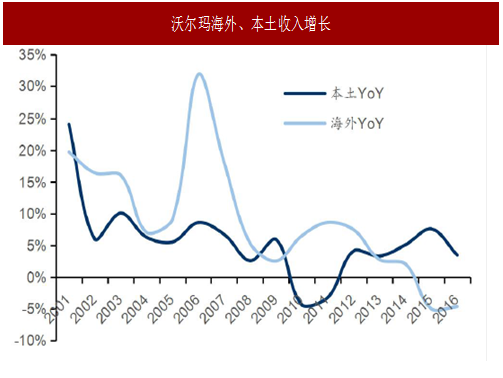

为获取长期稳定增长,扩大收入规模,沃尔玛开始寻求海外扩张,并于1991年与当地零售商合资开设门店进入墨西哥市场,之后通过收购陆续进入全球主要市场,海外收入占比逐年提升。1996 年起,积极发展电商,线上线下协同发展。

作为长线牛股,沃尔玛自上市以来股价走势一路向上,1979~2016 年营收和净利润增速主要表现为:

营收增长率:仅2015 年为负;净利润增长率:仅2011 年、2013 年、2015 年负增长;

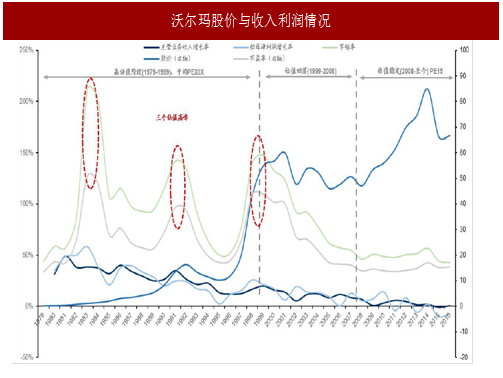

根据营收、净利润增长等情况,我们把沃尔玛股价走势分为以下几个阶段:

快速成长期:1979~1992 年,营收增速从50%降至25%,营收净利润增长轮流领先,股价缓慢上涨增长放缓期(营收增长>净利增长):1992~1995 年,营收增速从25%降至10%,营收增长高于净利润增长,股价平台期(图中振幅0~5%主要由于选择年度股价作图导致)

增长放缓期(净利增长>营收增长):1995~1999 年,营收增速10~20%波动,净利润增长反超营收增长,股价快速上涨

增长迟滞期(前期):1999~2008 年,营收增速10~20%波动,营收净利润增长轮流领先,股价处于平台增长迟滞期(后期):2008~2014 年,营收增速-1~5%间波动,营收增长高于净利润增长,股价快速上涨,可能与2007 年推出“site to store”服务,导致电商业务有较大增长,之后在电商业务上持续拓展,此外公司一直回购股票有关

结合沃尔玛发展阶段及股价走势,我们认为公司股价长牛有两个关键词:扩张、精益化管理。公司每个发展阶段,投资者关注重点也各不相同,研究这两个关键词以及公司股价上涨期和平台期特点,对国内零售以及医药零售研究和投资有指导性意义。

股价上涨期:营收快速增长期,对应本土扩张期

股价平台期:营收增长放缓,需寻求海外扩张,牺牲净利润增长

股价上涨期:营收增长放缓,海外扩张顺利,持续精益化管理,提升净利润增长

股价平台期:营收增长迟滞,本土、海外扩张、精益化管理均达到瓶颈,发展新业务电商股价上涨期:营收增长迟滞,电商发展顺利,不断回购股票

零售行业虽微利,早期也可享有高估值。与投资者认为零售行业微利,增长缓慢不能享有高估值不同,沃尔玛无论PE 或PS,都可以享受阶段性高估值。以PE 为例:

1979~1999 年在15-55X 内宽幅震荡,均值处于30X 左右,位于较高水平;1999~2008 年估值从45X 逐步回落至15X;2008 年后估值在15X 左右维持稳定。估值较高阶段对应的是本土和海外扩张增加收入规模、精益化管理提升净利润阶段,其中总共出现三个估值高峰,1983 年(本土扩张期内净利润增长高点)、1992 年(本土扩张期尾声)和1999 年(精益管理进入瓶颈),表明估值是一个滞后指标,而零售行业虽然可以享有高估值,但估值超过50X 就值得警惕。

综上所述:对长线投资者而言,在行业、公司基本面持续研究的基础上,零售优质公司买入关键时点和需同时跟踪和警惕的要点如下,我们的报告也将围绕以下两点展开,此外还将考虑一些医药零售行业特点(医保资质、产品结构等)。1. 公司刚开始本土扩张,营收增长时,同时跟踪本土扩张市占率提升情况,估值低于50X,且越低越好—大部分上市公司上市初期已经基本完成区域(省内)内扩张,因此A 股医药零售行业内相关投资机会较少,但可以持续观察相应公司省内扩张情况,以及省内市占率情况。

2. 区域扩张告一段落开始精益化管理,净利润率回升时,同时跟踪净利润率提升情况,估值低于50X,且越低越好—大部分上市公司由于区域(省)内扩张已经结束,正在跨区域(省外)扩张阶段(我们上篇中提到医药零售行业各省差异大,医药零售跨省扩张与沃尔玛海外扩张类似,下文中我们将持续讨论和分析各省差异以及上市公司跨省扩张所面临的挑战和机遇),此外由于沃尔玛海外扩张并购与新建结合,考虑到新建和收购区别大,我们在下文中也会分开讨论。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。