参考中国报告网发布《2017-2022年中国零售业信息化行业市场发展现状及十三五运行态势预测报告》

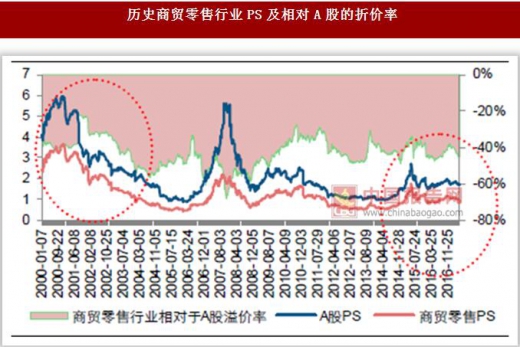

从相对估值来看,目前商贸零售行业相对A 股整体的PE 溢价率位于相对历史高点,与当前行业处于收入与业绩的调整期存在背离,处于估值虚高的状态;而从相对PS 估值水平来看,当前由于行业收入增速处于历史偏低位置,商贸零售PS 也处于历史偏低水平,PS 相对折价率也处于中等偏低水平。我们认为,在当前商贸零售行业处于调整变革期,PS 水平的变化较PE 的变化来得更为显著。

历史商贸零售行业PE及相对A股的溢价率

数据来源:中国统计数据库

历史商贸零售行业PS及相对A股的折价率

数据来源:中国统计数据库

截至2017 年6 月2 日,百货、超市、专业连锁PE 整体法(剔除负值)分别为31.99 倍、46.27 倍、45.63 倍;百货、超市、专业连锁PS 整体法(剔除负值)分别为1.11 倍、0.89 倍、0.99 倍。

历史商贸零售行业百货、超市、专业连锁PE 水平

数据来源:中国统计数据库

历史商贸零售行业百货、超市、专业连锁PS 水平

数据来源:中国统计数据库

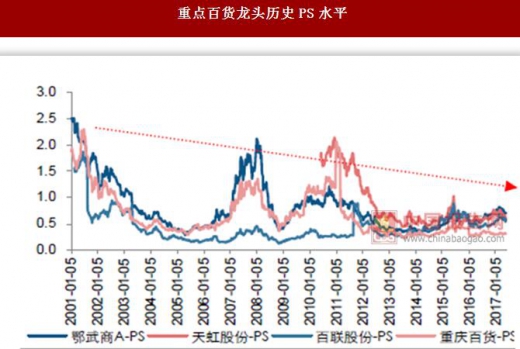

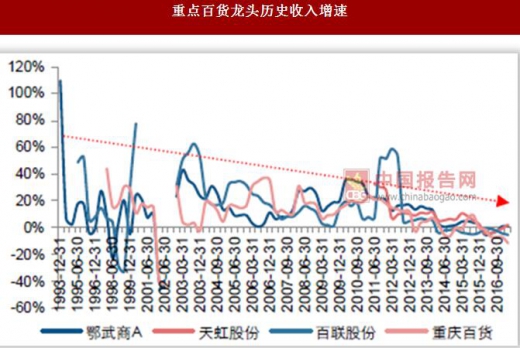

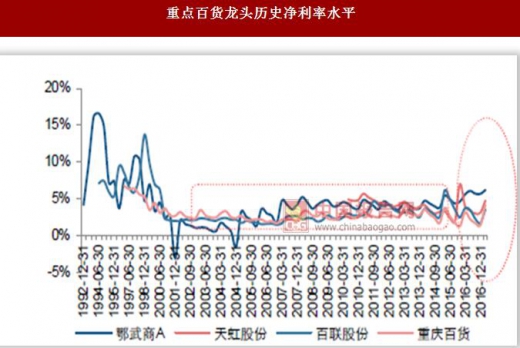

回顾历史来看,我们发现商贸零售行业包括百货、超市等PS 水平具备以下特性:1) 除受市场整体环境影响外,PS 中枢水平取决于公司的收入增速水平;2)而在收入中枢差别不大情况下,PS 水平会因净利率水平差别而出现分化。

重点百货龙头历史PS水平

数据来源:中国统计数据库

重点百货龙头历史收入增速

数据来源:中国统计数据库

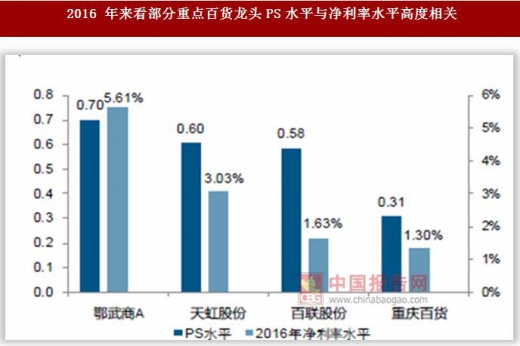

以百货龙头鄂武商、天虹股份、百联股份、重庆百货为例,我们发现2013 年以前PS 中枢水平相当,而2014 年后开始出现明显分化,核心原因在于2013 年以前净利率水平差别不大且收入增速处于有限区间内,而2014 年以后随着整体收入增速下行,行业PS 中枢下移,且公司间因管理能力差异而导致净利率水平出现分化,PS 估值水平对应的出现分化。同时,在超市行业,依然存在以下规律:收入增速决定整体PS 估值中枢, 在收入增速相当情况下净利率水平决定公司的PS 水平。

重点百货龙头历史净利率水平

数据来源:中国统计数据库

2016 年来看部分重点百货龙头PS水平与净利率水平高度相关

数据来源:中国统计数据库

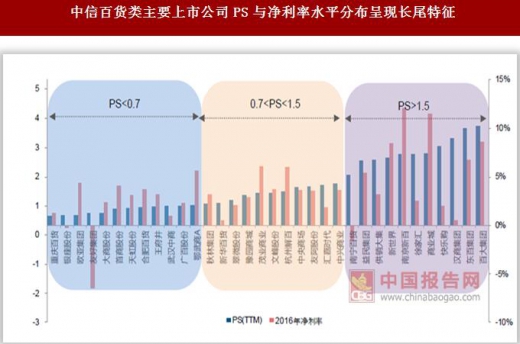

中信百货类主要上市公司PS与净利率水平分布呈现长尾特征

数据来源:中国统计数据库

重点超市龙头历史PS水平

数据来源:中国统计数据库

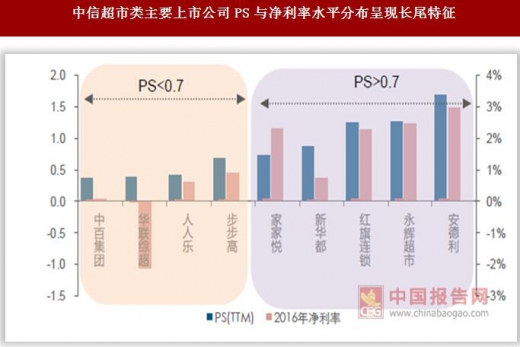

现阶段部分重点超市龙头PS水平与净利率水平高度相关

数据来源:中国统计数据库

中信超市类主要上市公司PS与净利率水平分布呈现长尾特征

数据来源:中国统计数据库

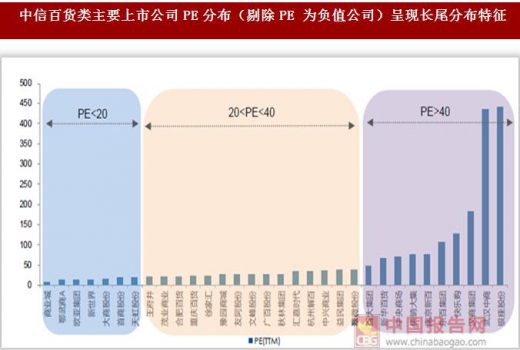

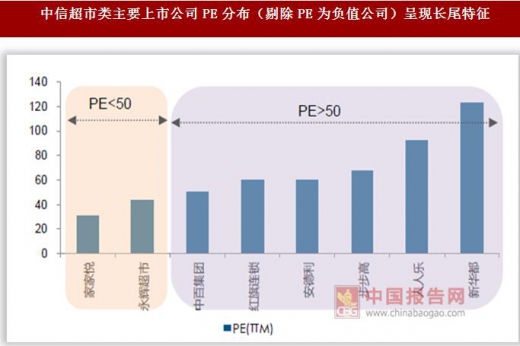

除PS 以外我们梳理了主要百货、超市公司PE 估值分布情况,我们发现依然呈现长尾分布的特征,同时部分公司业绩承压下PE 水平相对较高。我们认为在消费端弱复苏情况下,因各企业改革力度和路径的差异,行业内部的企业估值与业绩的分化或将在阶段持续。

中信百货类主要上市公司PE分布(剔除PE 为负值公司)呈现长尾分布特征

数据来源:中国统计数据库

中信超市类主要上市公司PE分布(剔除PE为负值公司)呈现长尾特征

数据来源:中国统计数据库

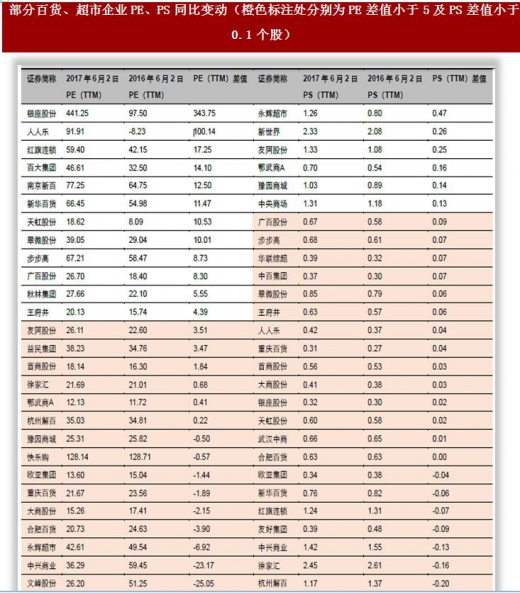

从行业主要公司区间估值变化情况来看,自2016 年下半年大部分个股估值提升不显著。我们将主要零售企业当前PE 水平与2016 年同期对比,发现PE 估值提升(PE 提升超过5)的企业数量达到17 家,超过估值基本持平(PE 变动少于5)的企业家数(13 家) 与估值下降(PE 下降超过5)的企业家数(11 家),即多数企业过去一年估值基本稳定, 少部分零售企业在过去一年PE 估值出现提升且主要体现为业绩出现下滑,具体来看, 17 家估值提升企业中仅有2 家股价涨幅超10%,而2016 年业绩下滑超过30%的企业数量达到9 家。

同样对比PS 情况,我们发现PS 基本持平(PS 变动少于0.1)的企业数量达到19 家, PS 下降超过0.1 的企业家数13 家,远超过PS 提升大于0.1 的企业家数(9 家),即多数零售企业在过去一年PS 基本稳定。

整体而言,自2016 年下半年以来,行业已经出现终端复苏,同时企业收入端环比改善形成交叉验证,而相应的商贸零售板块自2016 年下半年至今出现下跌,主要公司估值基本稳定。另外,行业内部企业之间因经营模式与管理机制的差异,在行业弱复苏之下企业经营状况出现较为明显的分化特征,估值也呈现出长尾特征。基于此,我们认为, 终端消费复苏持续,部分企业已经启动改革且效果逐渐体现,而相应的利好因素尚未在股价中反应,未来或存绩优股业绩提升带来的估值切换空间。

部分百货、超市企业PE、PS 同比变动(橙色标注处分别为PE 差值小于5及PS 差值小于0.1个股)

数据来源:中国统计数据库

资料来源:互联网、中国统计数据库、中国报告网整理、转载请注明出处。(ww)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。