| 分类方式 |

种类 |

简介 |

| 按使用场景 |

乘客电梯 |

为运送乘客设计的电梯,要求有完善的安全设施以及一定的轿内装饰。 |

| 载货电梯 |

主要为运送货物而设计,通常有人伴随的电梯。 |

|

| 医用电梯 |

为运送病床、担架、医用车而设计的电梯,轿厢具有长而窄的特点。 |

|

| 杂物电梯 |

供图书馆、办公楼、饭店运送图书、文件、食品等设计的电梯。 |

|

| 观光电梯 |

轿厢壁透明,供乘客观光用的电梯。 |

|

| 车辆电梯 |

用作装运车辆的电梯。 |

|

| 船舶电梯 |

船舶上使用的电梯。 |

|

| 建筑施工电梯 |

建筑施工与维修用的电梯。 |

|

| 其它类型电梯 |

如冷库电梯、防爆电梯、矿井电梯、电站电梯、消防员用电梯、斜行电梯、核岛电梯等。 |

|

| 按驱动方式 |

交流电梯 |

用交流感应电动机作为驱动力的电梯。根据拖动方式又可分为交流单速、交流双速、交流调压调速、交流变压变频调速等。 |

| 直流电梯 |

用直流电动机作为驱动力的电梯。这类电梯的额定速度一般在2.00m/s以上。 |

|

| 液压电梯 |

一般利用电动泵驱动液体流动,由柱塞使轿厢升降的电梯。 |

|

| 直线电机电梯 |

直线电机驱动的电梯,其动力源是直线电机。 |

|

| 按结构 |

齿轮齿条电梯 |

将导轨加工成齿条,轿厢装上与齿条啮合的齿轮,电动机带动齿轮旋转使轿厢升降的电梯。 |

| 螺杆式电梯 |

将直顶式电梯的柱塞加工成矩形螺纹,再将带有推力轴承的大螺母安装于油缸顶,然后通过电机经减速机(或皮带)带动螺母旋转,从而使螺杆顶升轿厢上升或下降的电梯。 |

|

| 按运行速度 |

低速梯 |

常指低于1.00m/s速度的电梯。 |

| 中速梯 |

常指速度在1.00~2.00m/s的电梯。 |

|

| 高速梯 |

常指速度大于2.00m/s的电梯。 |

|

| 超高速梯 |

速度超过5.00m/s的电梯。 |

|

| 按运行方式 |

有司机电梯 |

电梯的运行方式由专职司机操纵来完成。 |

| 无司机电梯 |

乘客进入电梯轿厢,按下操纵盘上所需要去的层楼按钮,电梯自动运行到达目的层楼,这类电梯一般具有集选功能。 |

|

| 有/无司机电梯 |

这类电梯可变换控制电路,平时由乘客操纵,如遇客流量大或必要时改由司机操纵。 |

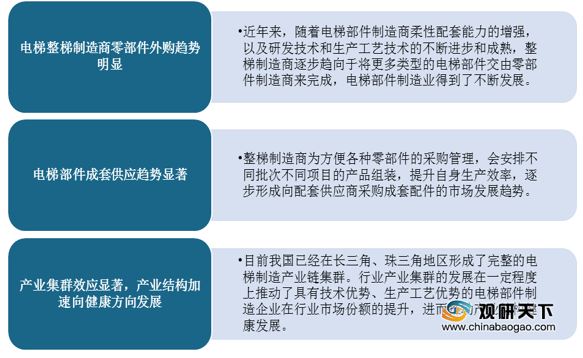

近五年,在城镇化发展、基础设施建设以及政策提出旧楼加装电梯等因素驱动下,我国电梯需求量不断上升,拉动产量逐年增长。数据显示,2019年我国电梯行业产量为117.3万台,同比增长63.1%;截至到2020年H1,我国电梯行业产量为50万台。

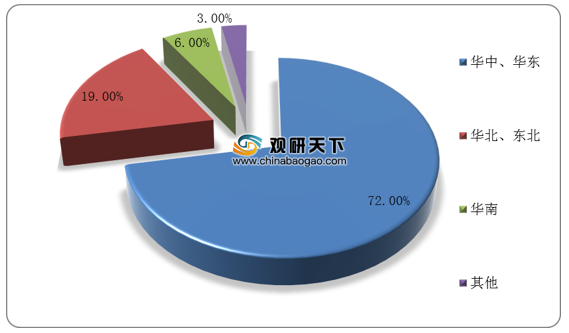

其中,主要分布在华中与华东地区,区域产业聚集效应明显。数据显示,在现阶段我国电梯产量区域分布中,华中与华东地区的占比高达72%。

目前,我国逐渐成为全球电梯生产与出口大国,产品主要以出口为主。数据显示,2019年我国电梯出口量为8.74万台,进口量为0.26万台;截至到2020年H1我国电梯出口量为52667台,进口量为1020台。

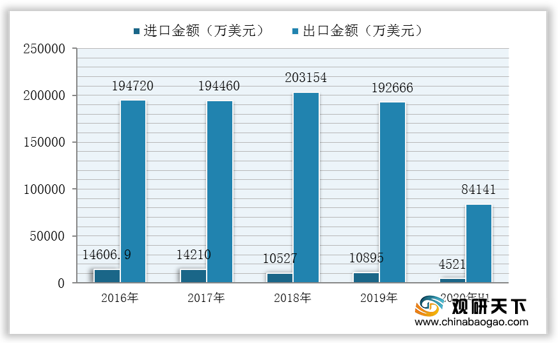

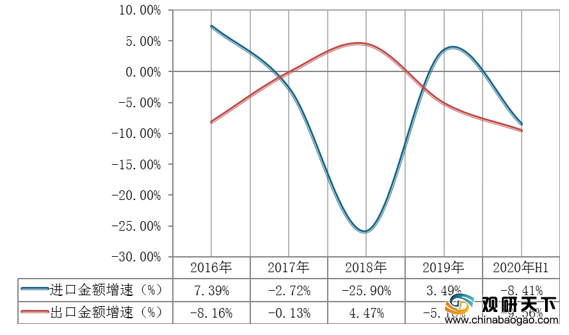

但由于我国电梯行业起步较晚,相关技术水平与国外相比仍存在一定差距,我国电梯高端产品仍依赖于进口,电梯出口量高于进口量,但电梯进口金额增长明显,出口金额反而快速下滑,呈负增长趋势。数据显示,2019年我国电梯进口金额同比增长3.49%,但出口金额同比下滑5.16%;2020年受疫情影响,行业进出口金额均有所下滑,但整体来看出口金额下滑较为明显,截至到2020年H1,我国电梯进口金额为4521万美元,同比下滑8.41%;出口金额为84141万美元,同比下滑9.56%。

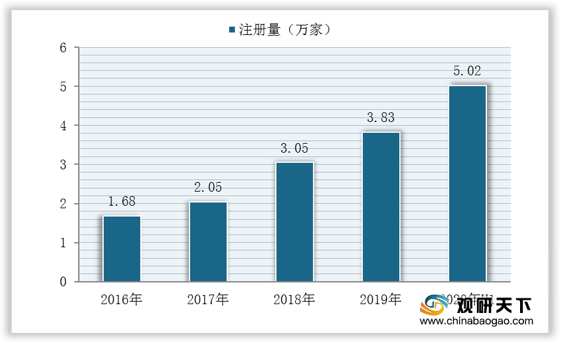

从市场竞争方面来看,近五年受益于政府对公共事业等行业的大力支持,我国电梯行业发展迅速,相关企业注册量逐年增多,行业竞争加剧。数据显示,2019年,全行业新增企业5.02万家,同比增长31.1%;2020年受疫情影响,截至上半年我国共新注册电梯相关企业1.9万家,同比下降19.8%。

截止目前,我国共有23.27万家电梯相关企业,其中山东省以2.39万家排名第一,广东、江苏分列二三位。

而企业陆续涌入市场加剧市场竞争将有利于行业进行“优胜劣汰”,未来随着国内电梯制造业整体实力的提升,以及国家政策的监管加强,国内电梯行业趋于升级发展。

相关行业分析报告参考《2020年中国电梯市场调研报告-市场深度调研与发展前景研究》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。