海外四大家族在机器人领域的绝对领导地位来自业务先发优势和全产业链布局优势。细究四大家族的发展进程,早期均从事机器人产业链相关的业务,虽然起步业务和发展路径各不相同,但最终都实现了从应用开发、前端销售、系统集成到客户服务的全价值链业务模式。我们对四大家族全产业链形成路径进行分析,将其划分为以下两种方式:

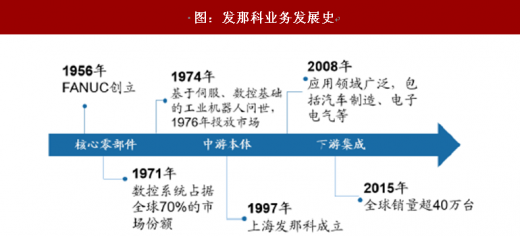

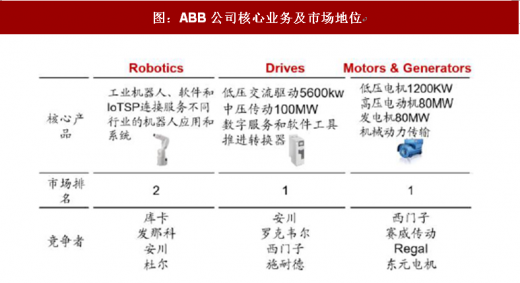

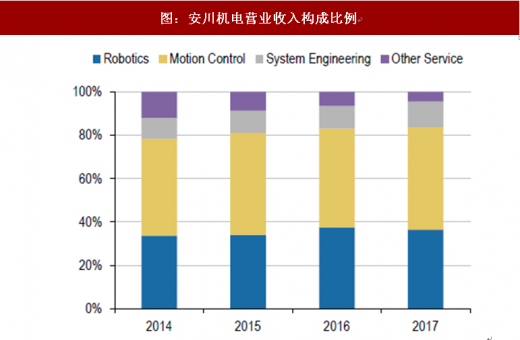

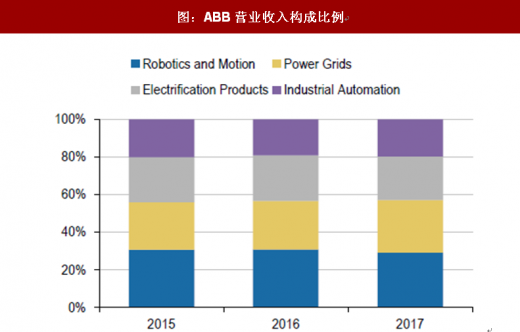

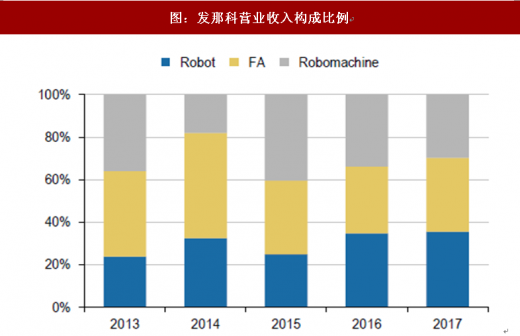

向上游推进模式的核心特点:第一,核心技术的精通,既提高产品性能,形成垄断地位;又降低成本,提高价格弹性空间。截止目前,全球工业机器人市场最领先的技术仍掌控于四大家族手中,安川电气式机器人MOTOMAN因运用特有的运动控制和伺服系统而广泛应用于半导体产业。ABB依靠运动控制技术,机器人整体性能突出,其六轴机器人六轴联动的精度最高。第二,依托零部件优势,涉及业务广泛,与机器人业务形成协同效应。ABB凭借在电气、自动化和系统领域的技术优势提供完整的工业机器人解决方案;安川电机的运动控制、系统工程与信息技术可与机器人业务紧密配合;发那科自主生产的机器人零部件与机床业务形成了规模效应,其全球工业机器人市场份额达20%、机床数控系统市场份额超过50%。第三,技术优势驱动企业进入高端下游领域。据ABB财报的披露,ABB机器人业务的增长源于汽车及其它产业对于工业机器人的强劲需求;尤其是由于在汽车及电子和半导体整体行业进行持续投资,机器人产品获得了大量订单。

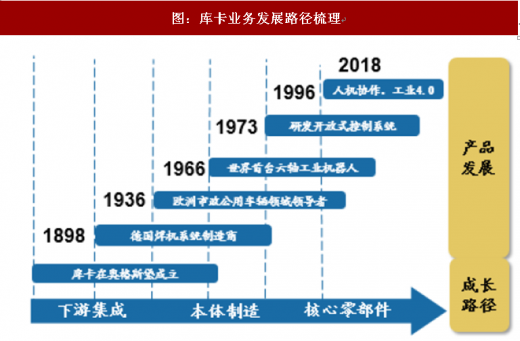

下游逆向拓展的优势在于:1)广泛接触下游客户,了解终端用户的实际需求。库卡受益于德国汽车工业的繁荣发展,逐步由提供系统集成服务向本体生产拓展;2)库卡借助其在汽车工业中积累的技能经验,为其他领域研发自动化提供解决方案,例如用于医疗技术、太阳能工业和航空航天工业等,易于形成本体制造和下游集成优势。1985年库卡去掉工业机器人中的平行连杆结构,实现真正意义上的多关节控制,并逐渐成为机器人行业的默认准则。

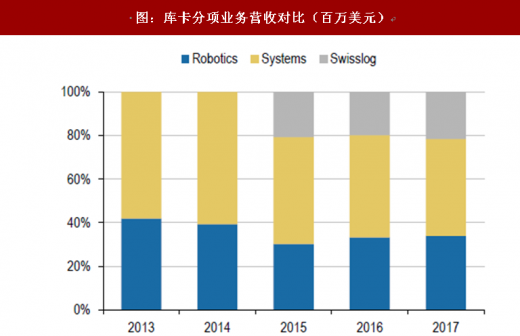

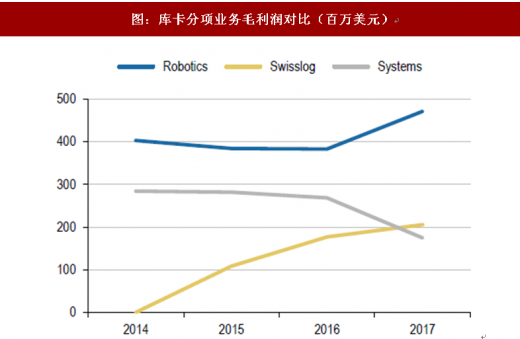

与自上而下布局的其他三家相比,逆向布局的库卡全球市场份额和营收规模落相对落后,营业利润率在几家企业之中处于较低水平。根据年报的数据,2017年库卡毛利率21.7%,净利率仅为2.5%。这是因为库卡产品多应用于标准化程度高的汽车领域,由于汽车产业高度成熟,竞争充分,其利润率相对较低。此外,上游核心零部件领域,库卡使用的减速器90%采购自日本纳博,而发那科与安川的采购规模相对较高,其拿货价格较库卡低。因此,库卡成长路径的主要劣势在于会受到下游应用领域标准化程度和周期波动的影响。集成商向上游纵深拓展的同时,也应兼顾下游的横向拓展。库卡后期依托核心研发能力,将机器人的产品系列拓展到金属加工、电子、食品饮料等细分领域。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。