2.1.制造强国离不开工控硬实力,我国有望孕育大市值的工控企业

制造业是实体经济的主体,是国民经济的命脉,是我国经济实现创新驱动、转型升级的主战场。世界银行统计数据显示,2010 年以来,我国制造业增加值连续五年超过美国,成为制造大国,一些优势领域已达到或接近世界先进水平。然而,与发达国家相比,我国制造业创新能力、整体素质和竞争力仍有明显差距,大而不强。因此,实现从制造大国向制造强国的转变,就要从根本上提高我国工控行业的整体实力,加快推进工控自动化建设。

不论是德国、美国还是日本等制造强国,其背后都有大的工控巨头作为坚强的后盾。中国要想摆脱大而不强的局面,我国的工控行业就必须要崛起。2017 年中国自动化市场规模达到 1656 亿元,同比增长达到 16.5%,创造 2010 年之后的历史新高。我们预计未来三年,有 8%-10%的上涨空间,在 2020 年,中国自动化市场规模将达到 2000 亿元的规模。2017 年,全球市场规模在 2025 亿美元左右,中国在全球的市场的占比超过 10%,在未来,占比将会逐步增大。

中国工控企业大都处在起步阶段,市值较小,发展潜力巨大。例如,西门子市值高达 1200 亿欧元,ABB 当前市值为 480 亿美元,而中国的工控龙头企业汇川技术市值为 548 亿人民币,麦格米特市值为 73.93 亿人民币,相比国际工控巨头,我国工控企业还有很大的差距。当前中国处于飞速发展的阶段,机器人、新能源和自动化市场的兴起,为中国工控企业创造了巨大的发展空间,因此中国具有孕育大市值公司的潜力。

2.2 国产品牌生产线日益丰富,大平台化公司开始出现

我国工控企业大多由单一产品或子行业开始起步,如汇川技术最早专注于电梯电机控制器和变频器;麦格米特最初以电源与控制为核心产品;英威腾以通用变频器起家。经过多年的资本运作和外延并购,国产工控品牌生产线日益丰富,已经出现了大平台化的综合工控企业,不仅单一产品具备市场竞争力,并且已经具备了较强的系统解决方案能力,可以带动下游制造业的产业升级,促进我国智能制造目标的实现。

参考观研天下发布《2018年中国工控行业分析报告-市场运营态势与投资前景研究》

工业互联网作为新一代信息技术与制造业深度融合的产物,日益成为新工业革命的关键支撑和深化“互联网+先进制造业”的重要基石,对未来先进制造业发展产生全方位、深层次、革命性的影响。从德国工业 4.0,到美国工业互联网计划,再到《中国制造 2025》,各国都在积极推动工业互联网平台的建设。迎接工业互联网的来临,全球各大企业均在布局大工业平台。

我国工控企业中,以汇川技术和麦格米特为代表,在稳健经营的同时,不断拓展业务范围,目前已经形成了独特的工业化平台和大研发平台,逐步由产品供应商转型为综合方案解决商。

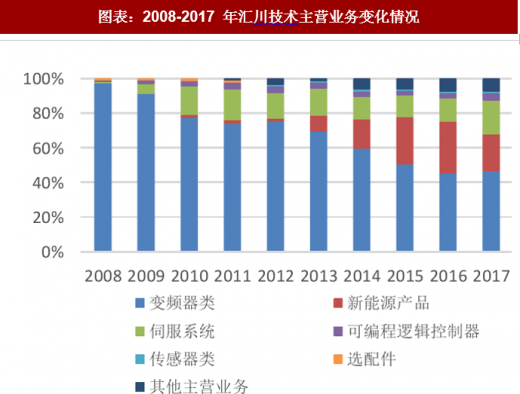

汇川技术由最早只专注电梯电机控制器和变频器,经过十几年的发展,不仅在原有领域实现了更大的收益,而且多个新的领域取得了巨大的突破。2008 年时,变频器收入占比高达 95%以上,总营收不足两亿元,截止到 2017 年底,经过十年的努力,变频器占比降低到不足 50%,新能源产品和伺服系统所占份额逐步提升,总营收高达 44.77 亿,收入总额是 2008 年的 22 倍。

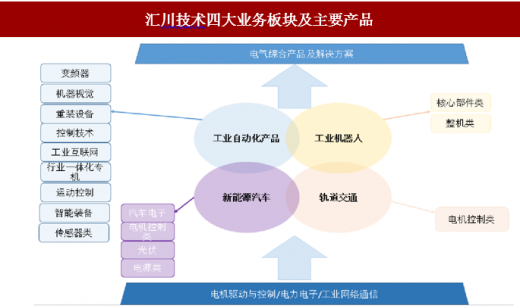

汇川技术于 2003 年成立,最开始重点发展变频器及伺服,经过十多年发展,已经成为国内领先的电气综合产品及解决方案供应商。目前,汇川技术已经搭建起三大技术平台:电机驱动与控制、电力电子与工业网络通信;四大业务板块:工业自动化产品、工业机器人、新能源汽车和轨道交通。

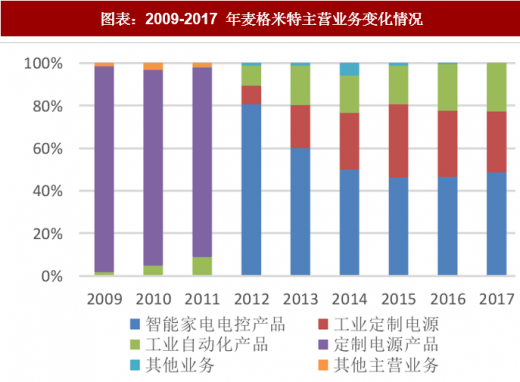

麦格米特最开始做定制电源产品起家,直到 2011 年,定制电源产品还占据总营收的主要份额。2012 年开始,公司向智能家电行业转型,公司的主营业务转向智能家电电控产品。近几年,随着市场的不断打开,公司主营业务由三大部分构成:智能家电电控产品、工业自动化产品、工业定制电源。

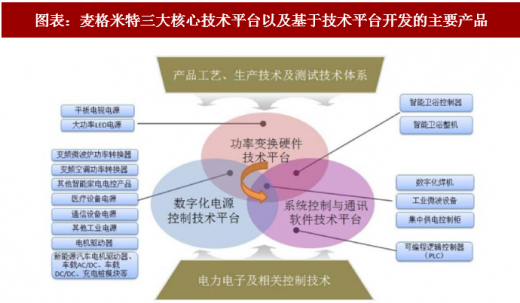

麦格米特于 2003 年成立,经过十几年的发展,从定制化电源产品到各种电源设备,智能家电设备,工控自动化产品,实现了企业的多元化发展。在传统优势产业电源制作的基础上搭建了数字化电源控制技术平台,又进一步拓展了功率变换硬件技术平台、系统控制与通讯软件技术平台,形成了本公司的大平台体系。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。