1.军民融合:市场化变革之由,军工行业改革的核心

军民融合已上升为国家战略,这场行业的市场化变革也将是我国由大向强的必由之路。自古以来,历史进程中的大国兴衰莫不蕴藏着一个亘古不变的铁律:大国崛起,成于经济和军事的协调;大国衰败,败于经济和军事的长期失调。一个大国要在激烈的国际竞争和剧烈的权力格局变动中赢得主动,关键是实现经济系统和军事系统相互融合、相互促进的良性互动,进而实现新质生产力和新质战斗力的双向跃升。

从经济发展的角度,军民融合将是我国新常态下经济转型升级的内生增长引擎。当前我国正处在由大向强的关键时期,经济总量位居全球第二,仅次于美国,但人均收入仍处在世界平均水平之下,2017 年我国人均收入 8866 美元,仅排第 69 名,这一基本国情决定了经济发展仍是我国由大向强过程中的第一要务。军民融合深度发展将最大限度地发挥国防建设在刺激经济增长、促进转型、增加就业和引导科技创新等方面的重要作用,内生增长动能强劲。

从国防安全的角度,军民融合深度发展方式是全面提升国防安全能力的世界大势。现阶段我国的军事力量仍难以与全球第二大经济体的大国地位相匹配,而我国在逐步走向世界舞台中央的过程中,面临的外部风险和挑战也正在不断增多,仅仅依靠国家的军费支持难以支撑庞大的国防安全体系。近年来,美、英、法、德、日等主要国家军事专用技术比重越来越低,目前已不到 15%,军民通用技术已超过 80%,世界各主要国家均更加注重利用国家资源和社会力量实现战斗力的整体跃升。

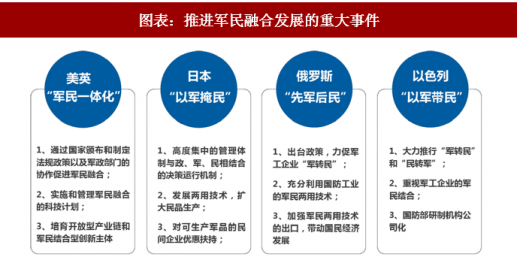

军民融合的核心逻辑是军事引导下的科技创新。从国家创新体系的高度推进军民融合是世界主要国家采取的共同发展战略和政策取向,世界主要国家根据国际环境和本国国情采取了不同的发展路径,主要模式有美英等国的“军民一体化”、日本的“以民掩军”、俄罗斯的“先军后民”和以色列的“以军带民”。

参考观研天下发布《2018年中国军工行业分析报告-市场运营态势与发展前景研究》

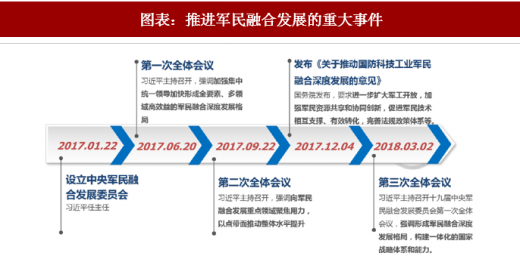

在中央高层的强力引领下,军民融合的国家战略已逐步从顶层规划设计进入到落地执行阶段。2018 年 3 月 2 日上午中共中央总书记、国家主席、中央军委主席、中央军民融合发展委员会主任习近平主持召开十九届中央军民融合发展委员会第一次全体会议并发表重要讲话,这是中央军民融合发展委员会自 2017 年 1 月 22 日设立以来召开的第三次全体会议。仅短短 14 个月的时间,从成立到召开三次高规格的全体会议,去年 12 月国务院发布了《关于推动国防科技工业军民融合深度发展的意见》,基本上每个季度中央高层对军民融合的持续推进和落实都予以了自上而下的最强力引导。

从历次会议审议通过的文件来看,已从最初的“领导/工作机构设置”、各项“工作规则”等顶层规划设计逐步发展到了“发展战略纲要”、“年度工作要点”、“示范区实施方案及示范名单”等可堪落实执行的细化方案,2018 年有望成为军民融合发展战略落地的重大拐点年。

通过军民融合战略牵引的军工产业市场化改革将是军工板块的重要驱动因素。国防科技工业体制、装备采购制度、军品价格和税收等问题仍是当前影响我国军工产业无法真正市场化的主要因素,从资本市场的角度,因相对封闭的供需管理体系而导致的投入大、周期长、盈利能力差等问题也严重影响了市场对军工上市公司的价值认知,只有破除“民参军”、“军转民”壁垒后的成熟军工市场才能真正形成有市场共识的军工行业估值体系。

2. 军品定价机制改革:理顺利益机制势在必行,下半年有望突破

我国军品市场是典型的垄断市场。军品市场由国家统一调配任务的形式逐渐转向市场竞争的形式,国有军工企业与政府军品采购部门的关系已经从生产单位与计划部门的关系变成承制商与顾客的关系,但是军品市场仍然是国家计划管理下的垄断性市场,军方是国内的唯一客户。

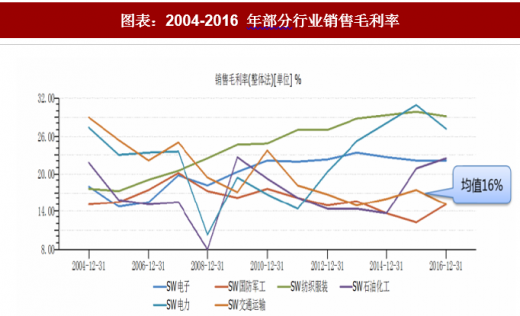

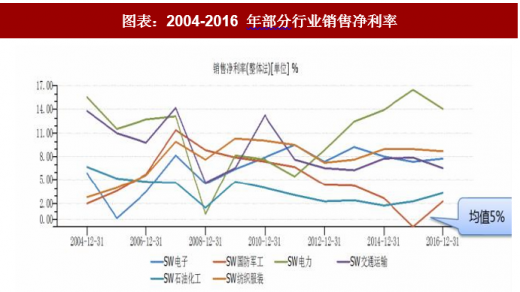

我国军工行业销售毛利率、净利率均较低。根据申万行业分类,军工行业 2004 年至 2016 年的销售毛利率的均值在 16%,对比其它行业,排在电子行业(均值 20.3%),电力行业(均值 22.3%),石油化工行业(均值 17%),交通运输行业(均值 20.1%),纺织服装行业(均值 24.4%)之后。期间军工行业的销售净利率均值在 5%左右,低于电子行业(均值 6.6%),电力行业(均值 10.7%),交通运输行业(均值 8.9%),纺织服务行业(均值 7.8%),高于石油化工行业(均值 3.6%)。

我国目前处在混合定价阶段,在逐步引入市场竞争导向定价,但对于单一来源采购仍采取计价成本加成方式。《中国人民解放军装备采购条例》把装备采购方式分为公开招标、邀请招标、竞争性谈判、单一来源、询价采购及总装备部认可的其他装备采购方式等 6 种。对单一来源的采购合同,我国目前采用的是成本加成定价法,在计价成本的基础上加成 5%的固定利润。

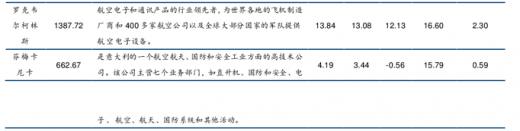

受限于单一来源军品采购采取 5%成本加成的定价机制,军工行业总装类上市公司的净利率低于分系统公司。我国目前总装类军工上市公司的平均净利率大致在 2.3%左右,分系统类军工上市公司平均净利率 6.5%,总装类公司利润水平低于分系统公司。但是,总装类产品,如飞机,装配工艺要求高、装配过程复杂、周期长,产品复杂度并不比分系统公司低,利润水平不应明显低于分系统类公司。

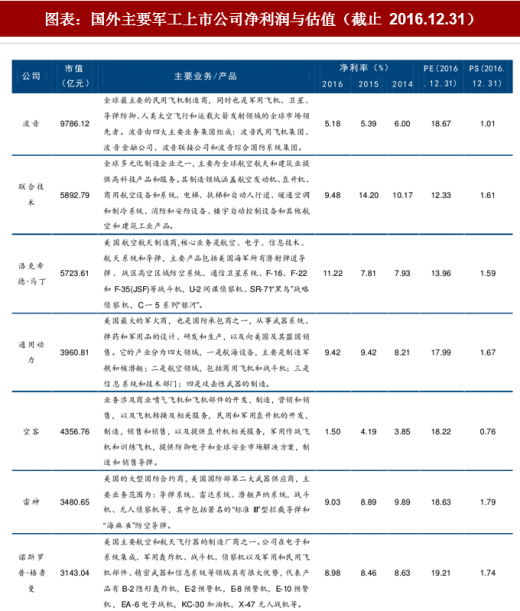

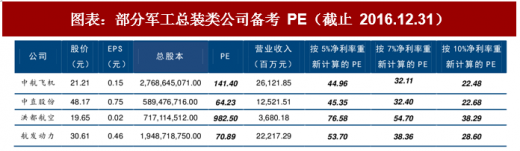

国外军工企业净利率在 5%-10%之间。美国的军工企业的利润率水平相比民品企业要高。根据南方财富网报道,在 1977~1984 年间,美国国防承包商的平均利润率为 24%,比规模相当的民品企业高一倍。我们整理了国外 9 家大型军工上市公司的净利润水平,发现空客和芬梅卡尼卡公司近三年偏低,而联合技术的则偏高,其余军工公司净利润都处于 5%-10%之间,这 9 家公司近三年的净利率均值为 7.93%。

国外军工企业经过长期发展,与各国政府、国际客户的合同定价方式已经成熟,形成了较为稳定产品业务模式和收入来源,其盈利水平基本反映了军工制造业在充分市场化条件下的整体状况,可以为我国军品定价改革后军工总装类企业盈利水平提供参考。

军品定价改革势在必行,具体政策有望下半年落地。军工企业从原来封闭式国有企业体制下,逐步走向市场化,军品定价直接影响了军品利润水平,有利于激发企业主动降本增效。要深入发展军民融合、推动军工行业市场化变革,军品定价改革势在必行。

从整体行业来讲,完善价格管理和成本监控制度,采取更加灵活的定价机制,会激发降本增效的动力,增强企业研发、生产的积极性,有利于提高军工行业利润水平,助力军工长期发展。

从企业个体分析,竞争性采购配合定价激励,会使军工企业分化更加明显。未来将会是强者越强的时代,在技术研发、企业管理上越有竞争力的公司,未来获得订单能力、获取定价激励的能力越强,企业利润就越高。

我们认为军品定价改革将使总装类公司最受益。

军方通过单一来源合同订购总装类公司的绝大多数军品,严格执行成本加成定价和审价。改革后设定的激励机制,总装类公司应容易收益,以促使总装类公司未来降低成本、提升效率和质量、缩短生产周期。

分系统公司产品主要是给总装类公司配套,定价本来就较为灵活,也有一部分军品是军方直接采购作为备件的,但相比数量有限。

因为有军品定价改革预期溢价,总装类公司高估值有其合理性。军品定价改革的直接效果是军工企业潜在盈利能力的释放,潜在盈利能力可以参考国外军工企业 5%-10% 净利率水平。我们选取了 7 家总装类公司,用 5%-10%净利率水平重新估值,并给出投资分析。

这种估值方法直接依据各公司营业收入,拉平了各个公司的管理效率、不同产品的利润水平,给出备考 PE。备考 PE 对于单个公司的估值误差较大,但对于总装类军工企业有衡量价值,固定利润限制因素消除后,按照现阶段股价,行业的备考 PE 水平(取 7%净利率下)处在 50 倍以下。

军工总装类公司产品多是通过单一来源合同定价,改革后将理顺价格形成机制和成本费用归集制度,促进企业加强成本管理,消除部分财务限制,释放利润空间。此外,总装类公司有些军品资产都没有上市,有进一步资产注入预期,其营业收入尚不能完全衡量和代表总装类公司的实力。总装类军工股的高估值是对未来的预期溢价。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。