风塔制造业领航者。公司专业从事兆瓦级大功率风电塔架及其相关产品的生产与销售,是中国目前最具规模的风电塔架专业制造企业之一。公司产品远销德国、丹麦等数十个国家和地区,2017 年国际市场占有率约 8%。公司是国内同时获得 Vestas 和 GE 全球风塔合格供应商资格认证的唯一一家公司,与 Vestas、GE、Siemens、金风科技等国内外优秀的风机整机厂商及运营商建立了亲密的战略合作关系。公司拥有德国、意大利等国进口的国际一流的专业生产和检测设备,具有国际领先的风塔制造工艺和技术,生产规模和产品质量在行业内均位居前列。

全球化布局逐渐形成。2011 年,公司在新加坡设立国际化投资平台,拉开全球化战略序幕。2012 年,公司收购 Vestas 在丹麦的风塔厂,开始全球化产销布局。公司随后设立天顺印度等子(孙)公司、太仓港生产基地(主要面向海外出口业务),强化全球化竞争力。公司目前拥有四个国内工厂以及一个欧洲丹麦生产基地,并同时与江西、内蒙古等地的多个风塔制造厂合作联营生产。

发展重心转回国内市场。由于风塔海外订单以高端产品为主,毛利率高于国内平均水平,公司 2011 年至 2016 年海外业务占比均超过 50%,增长率保持在 20%以上。2017 年以后,国内风电市场悄然发生变化:1)风电设备市场升级趋势明显,2MW 以上高端产品开始占据主流;2)由于红六省控制增量,新开发项目开始向南方迁移;3)运行全周期成本替代前端投入成本而越来越受到业主的重视。公司产品性能优质、稳定性高、维修费用低,有望在国内高端市场竞争中占据相当优势。顺应潮流,公司的业务重心开始向国内逐步转移,2017 年国内业务收入超过 17 亿元,同比增长 132.3%,占总收入比重达 53.7%。

参考观研天下发布《2017-2022年中国风电塔筒行业市场发展现状及十三五投资商机研究报告》

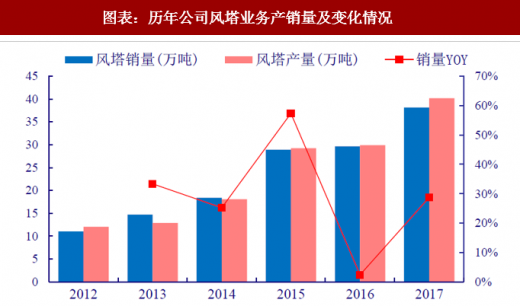

风塔业务实现快速增长。公司风塔业务采用“以产定销”模式,2017 年实现营收 27.39 亿元,同比增长 26.9%。2017 年新签订单量 37.81 万吨,同比增加 32.2%;生产量 40.15 万吨,销售量 38.14 万吨,同比提升 28.8%。公司江苏太仓、内蒙古包头、广东珠海三个生产基地均为区域规模最大、生产效率最高的专业制造工厂之一,形成较强的规模优势和与客户、供应商的议价能力。

海上风塔引领未来发展方向。公司掌握海上风塔的核心技术,重点开拓超大功率海上风塔业务。2013 年以来,公司多次承接 Vestas、Siemens、GE 和日立的 5MW、6MW、8MW 海上风塔订单。公司的太仓港基地具备海上风塔研发、制造和配送中心功能。公司有望凭借强大的综合管理能力、先进的生产线设计以及较强的成本优势,在海上风电领域拥有先发优势。

1、风电产业链延伸,多元协同发展

多元布局风电产业链,提升行业地位及议价能力。公司主要从事风力发电塔架、风电叶片的生产和销售;风力发电项目的开发投资、建设和运营以及汽车融资租赁服务。公司坚持以 “新能源产业相关多元化”为发展战略不动摇,重点推进风力发电塔架制造和风电场建设运营两大核心业务,同时加快推进风电叶片产品布局。公司逐步从单一产品提供商向风电领域全生命周期系列产品和解决方案提供者转变;从产业链供应商角色向既为供应商也为客户方向转变,大大提高了行业地位、议价能力及客户粘性,形成了强大的竞争优势。

开拓风电运营业务,增加稳定收益。公司充分发挥自身精益化开发及运营能力竞争优势,在风电场开发领域取得较大进展。风电场运营业务可以贡献稳定收入、增加现金流,弥补公司业绩受订单量影响较大的不足。另一方面,公司的风塔产品也可以通过风电场运营自产自销,同时提高了公司与整机厂商的议价能力。

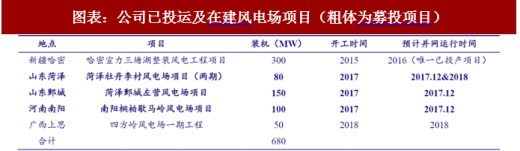

风电运营募投项目收益良好。公司 2016 年非公开发行股份募集资金 27.97 亿元用于投资山东、河南三个风电场项目。目前新疆哈密 300MW 风电场已投入商运,在 2017 年 30%的弃风限电率情况下实现了 2.39 亿的营业收入、9845 万元的净利润,随着 2018 年弃风率持续下行(一季度仅为 12%),该项目盈利能力有望得到进一步提升。公司计划未来继续加大加快优质风电场资源布局储备。截止 2017 年底,公司已建成 300MW,在建 330MW,计划开工 180MW,已签订 750MW,潜在规模 500MW。

延伸叶片制造业务,与风塔业务联动经营。公司以客户需求为关注焦点,把握风电行业大型化、海洋化发展趋势,实施“双海”战略(海上、海外),加快推进风电大叶片制造领域布局。公司叶片制造业务与风塔业务联动经营,有效减少运输成本(尤其是海外运输费用)。公司 2016 年底收购的昆山风速时代叶片工厂以代工模式运作,主要为客户展示公司制造大型风电叶片产品的能力。公司常熟叶片工厂建设顺利,计划在 2018 年 4 月份正式投产,设计产能为 16 条 60-70 米风电叶片生产线。

开展投融资和金融服务业务,引领战略升级。公司聚焦战略投向,围绕新能源、新材料、新技术等产业持续寻找新的发展机会。控股子公司中联利拓已在全国 29 个省份开展汽车融资租赁服务业务,总计开发全国代理商 47 家,完成业务投放 7.92 亿元,总生息资产合计 7.49 亿元,并已启动首期 ABS 资产支持证券融资。全资子公司天利投资参股的科创新源于 2017 年在创业板成功上市,上市后天利投资占其市值规模的 20.6%。

2、营收实现逆势增长,应收账款规模较大

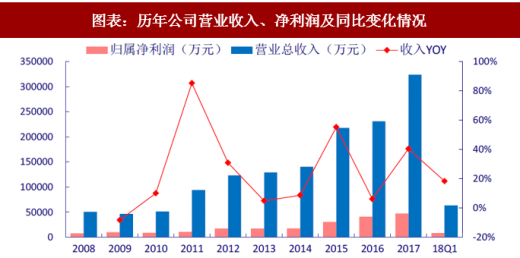

2017 年公司营收实现逆势增长。2017 年,海外风电新增装机容量稳定增长,国内风电新增装机容量为近年来最低水平,行业竞争加剧,市场进一步向龙头企业集中。公司充分发挥战略前瞻优势,在国内风电行业整体低迷的大环境下,通过前瞻性布局风电场开发运营领域和国内市场的差异化竞争策略,经营业绩再创历史新高。2017 年公司实现营业收入 32.38 亿元,同比增长 40.3%;归属净利润 4.7 亿元,同比提升 15.5%。

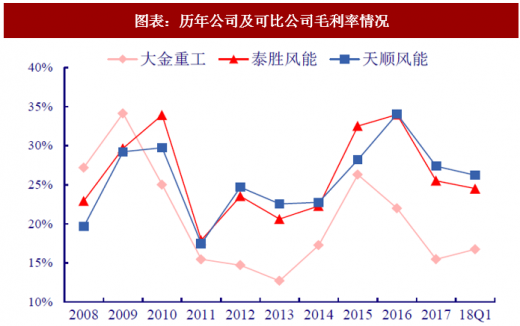

钢材价格上涨过快,毛利率承受较大压力。风塔的主要原材料是中厚板钢材,一般情况下,钢材成本占原材料成本约 50%-70%。受供给侧改革和环保限产影响,风塔产品主要原材料钢材价格持续上涨,给风塔产品制造带来较大成本压力。中厚板平均采购价格从 2016 年的 2,407 元/吨上升到 2017 年的 4,060 元/吨,导致公司 2017 年风塔收入大幅增长的情况下,毛利率下滑 7.4 个百分点,但仍高于行业平均水平。2018 年上半年钢材价格继续上涨,受此影响,公司一季度综合毛利率达 26.2%,同比下降 4.6 个百分点。

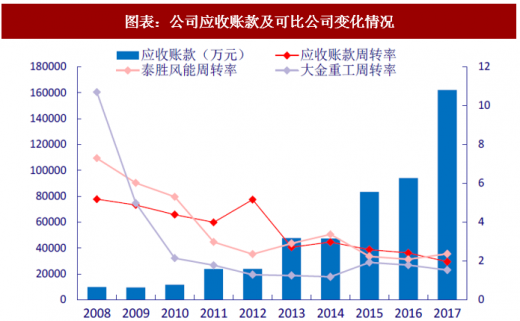

应收账款周转率下降,经营性现金流状况有待提升。随着订单量增加、营收增长,公司应收账款规模持续扩大。风电行业竞争加剧,上游厂商话语权较中游偏弱,导致公司近几年应收账款周转率明显下降,2017 年已低于 2 次水平。此外,公司经营性现金流状况不佳。2017 年公司经营活动现金流量净额为-1.3 亿元,同比减少 124%,2018 年一季度下降 103.5%,主要原因是订单备料支出增加、风电运营板块电价补贴未到位以及公司经营规模扩大员工人数、工资水平相应增长。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。