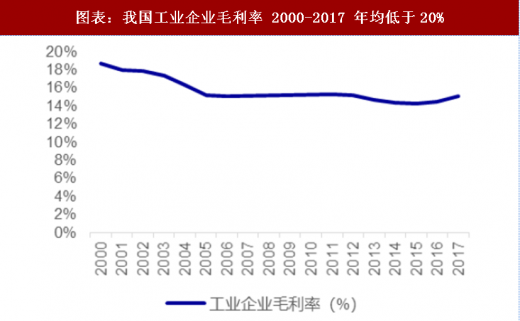

我国制造业竞争加剧损害企业盈利能力,工业企业成本控制诉求较强。进入 21 世纪后,在投资与出口的强力带动下,我国制造业加速发展,企业数量高速增长,2010 年通用设备/ 专用设备制造企业数量达 40/18 万家。金融危机后,受需求萎缩影响,制造业竞争加剧,企业毛利率出现持续下滑,成本控制成为企业的重要需求。

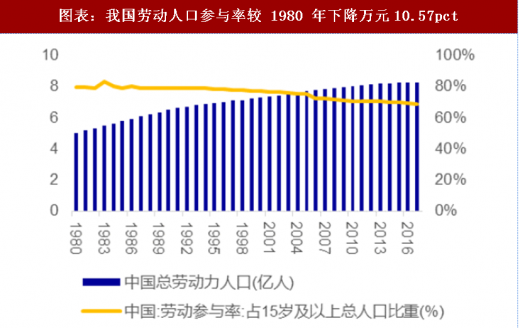

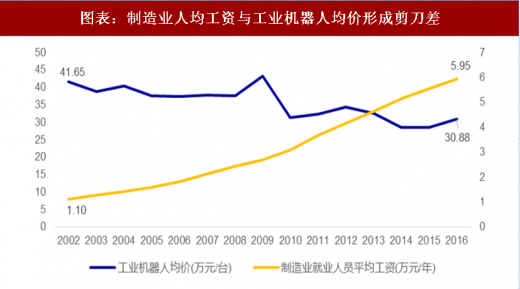

我国劳动参与率不断降低、劳动力成本持续上升,制造业企业普遍面临招工难、招工贵的现状。中国制造业平均工资逐年增长,增速加快;2017 年中国制造业就业人员年均工资达到 6.45 万元,同比增速 8.38%。与此同时,中国劳动参与率不断降低,2017 年中国劳动人口占 15 岁及以上人口比重仅为 68.93%,较 1980 年下降 10.57pct。人力成本上涨与劳动参与率降低双重夹击,自动化改造成为企业解决一线工人招工难、招工贵的一大良策。

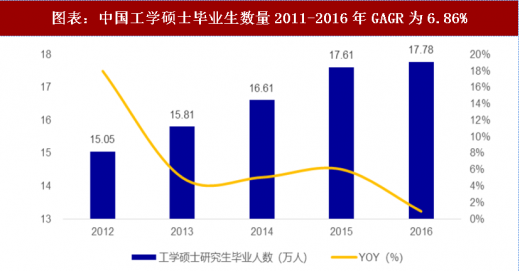

工程师红利促进我国消化吸收机器人技术,国产化浪潮有望进一步降低机器人成本。中国工学硕士研究生毕业生数量不断上升,从 2006 年的 8.24 万人增加至 2016 年 17.17 万人,10 年 GAGR7.99%。大量工学硕士保障工程师队伍人才供给,投身于一线研发队伍的中国工程师数量不断增加,国产技术不断突破,有望进一步降低机器人成本。

参考观研天下发布《2018年中国工业机器人行业分析报告-市场运营态势与投资前景预测》

工业机器人企业数量不断增加,市场竞争加剧。根据统计数据显示,2018 年 2 月底我国工业机器人企业数量达到 6874 家,比 2016 年 6 月底统计数量增加 3074 家,不到两年时间几乎翻一番。中国工业机器人市场空间广阔,不断吸引更多行业玩家涌入,市场竞争加剧。

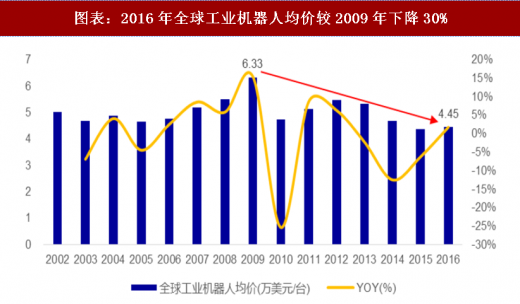

技术积累和市场竞争共同发力,工业机器人价格持续下降。2009-2016 年,全球工业机器人均价总体呈现下降趋势,从6.33万美元/台下降至4.45万美元/台,GAGR为-4.91%。我们认为,未来规模效应继续扩大将有效摊薄固定成本、技术迭代积累推动产品开发周期缩短、市场竞争进入白热化有望进一步压低产品价格,工业机器人价格在未来一段时间内将保持下降趋势。

制造业人均工资上升与工业机器人均价下降形成剪刀差,带来经济性驱动力。制造业人均工资以每年 8%左右的水平上升,工业机器人均价以每年 6%左右的速度下降,工业机器人经济性优势逐渐凸显。

自动化改造成节约人力成本,工业机器人回收期缩短。工业机器人可以大大减少人力成本,我们使用全球工业机器人平均价格、我国制造业平均工资计算我国工业机器人成本回收期。一台工业机器人大约可以替代 4 名工人,我们假设美元兑人民币汇率为 6.5,机器人每年维修费用率为 10%,机器折旧年限为 8 年,测算出 2014/2015/2016 年我国工业机器人成本回收期大约为 2.21/1.81/1.67 年。随着人员工资的上涨和机器人均价的下降,未来回收期有望进一步缩短。自动化改造大量节省人力成本,需求十分旺盛。

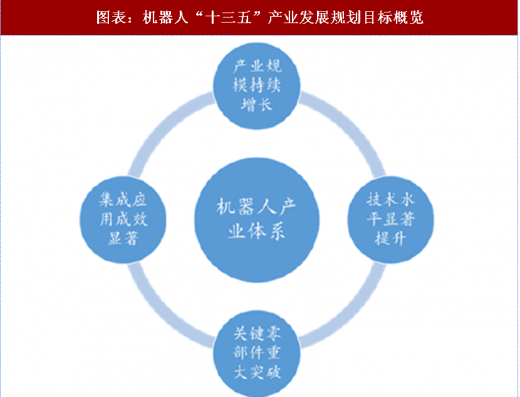

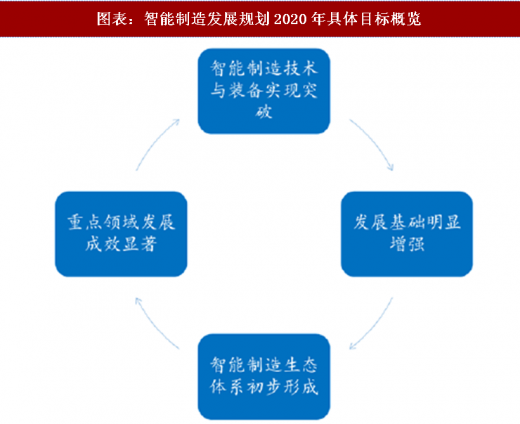

国家重视工业机器人行业,颁布多项政策鼓励产业发展。国务院在《中国制造 2025》中,明确将高档数控机床和机器人列为重点突破领域,提出突破机器人本体、关键零部件及系统集成设计制造等技术瓶颈的目标;机器人“十三五”产业发展规划提出建立完整机器人产业体系,计划到 2020 年国内工业机器人产量达 20 万台,密度达 150 台/万名工人。

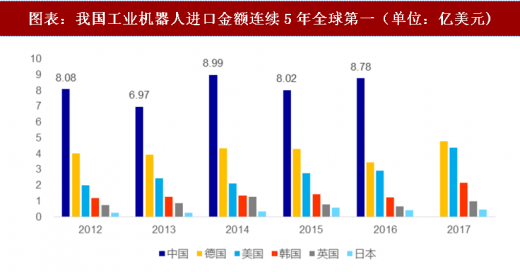

中国工业机器人进口金额持续扩大,进口供应尚不能满足需求缺口。中国以日益增长的工业自动化需求与巨大的制造业体量,已经跃升为全球最大的工业机器人市场。 2013-2016 年中国工业机器人进口金额连续 5 年全球第一,2016 年进口工业机器人 5.22 万台,进口金额 8.78 亿元。

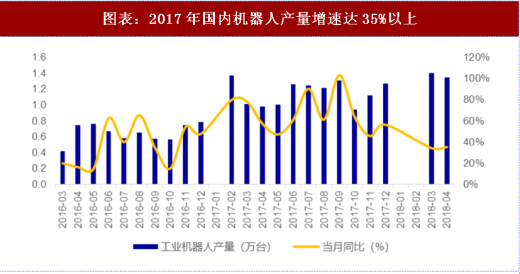

需求外溢充分带动国内生产,中国工业机器人产量不断突破。在招工难、工业机器人与人工成本形成剪刀差、企业竞争压力增大等因素综合作用下,我国企业应用工业机器人进行深度工业自动化改造的动力充足,全球龙头从产能与场景应用端均难以满足国内爆发的需求;同时,国内企业产能不断扩张、技术不断进步,国产机器人充分受益于需求外溢,我国工业机器人产量不断突破新高,2017 年所有月份产量实现同比增长,全年生产工业机器人 13.11 万台,同比增长 81.08%。

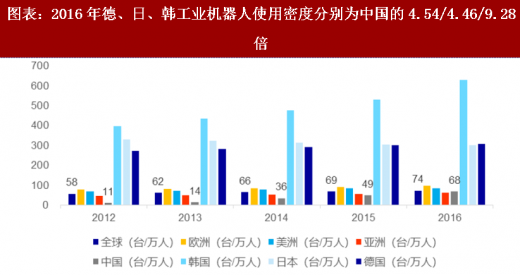

对标全球,中国工业机器人使用密度还有较大提升空间。中国工业机器人密度从 2012 年的 11 台/万人增长至 2016 年的 68 台/万人,已经逐渐追平全球平均水平。但对标德国、日本、韩国等工业自动化程度高的国家,中国工业机器人使用密度还有 10 倍成长空间,未来可期。

两种视角估算得2020年工业机器人产量分别为16/20万台,国产品牌有望放量。《机器人产业发展规划(2016-2020年)》中提出,到2020年我国自主品牌工业机器人年产量达到10万台。根据数据显示,2016年我国工业机器人国产品牌市占率约为32.8%,假设到 2020 年国产品牌产量占比达到 50%,则 2020 年产量约为 20 万台。由此我们可以计算出 2017-2020年工业机器人产量CAGR为15.12%,测算得2018/2019/2020工业机器人产量分别为15.09/17.37/20.00万台。《机器人产业发展规划》中指出,2020 年国内工业机器人密度目标达到 150 台/万名工人。2016年我国工业机器人密度为 68台/万人,根据国家统计局数据显示,2016年我国工业机器人产量约为7.24万台,则根据密度目标估算得 2020 年产量约为15.97万台,由此计算出 2017-2020年工业机器人产量CAGR为6.8%,测算得2018/2019/2020年我国工业机器人产量分别为14.00/14.95/15.97万台。

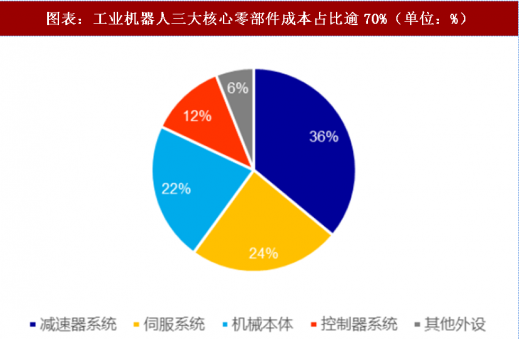

工业机器人三大核心零部件成本占比逾 70%,产业链价值量不均衡度高。减速器系统、伺服系统和控制器系统为工业机器人的三大核心零部件。在工业机器人的成本构成中,减速器系统占 36%,伺服系统占 24%,控制器系统占 12%,三大核心零部件成本占比高达 72%,相较机器人本体制造、系统集成等其他环节,工业机器人核心零部件技术垄断现象明显,产业集成度高,产业链价值量分布不均衡。

我国企业从中低端向中高端突围,目前已取得突破。2017 年中国减速器市场上,销量前十的 RV 减速器企业有 5 家为中资,其中南通振康销量排第三,仅次于国际巨头纳博特斯克和住友;销量排名前十的谐波减速器企业有 8 家为中资,其中苏州绿的排名第二,仅次于 HD,成功实现市场放量。

国产减速器厂商大单在握,国产核心零部件步入发展新阶段。根据公司披露的数据显示,中大力德斩获勃朗特 3 万台 RV 减速器大单,聚隆科技摆线针轮减速机获得埃夫特 182.2 万元订单,欢颜自动化向南通振康购买 1.5 万台减速器,秦川机床减速器已实现 200 多家国内外企业的供货。国产减速器供货成功破冰,未来随着技术进步和政策驱动,国产减速器市场渗透率有望进一步提高。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。