这些国内优秀公司若真正能在零部件技术上实现突破,我们认为会产生三方面的影响:1.对于本体企业来说,首先会降低生产成本,其次是产能的扩张,特别是2017年零部件紧缺对机器人厂商产能的扩张形成一定制约。国产化并非一定会带来利润率的提升,当前国内本体厂商最重要的是扩张市场,处于“以利润换市场”的阶段。2.对于系统集成商来说,成本下滑会推广机器人的应用,使得机器人能够走进更多企业。下游需求增强,会提升集成商的产业地位,销售规模的扩张是可以预见的,从而有利于集成商的发展。3.对于商业模式来说,有利于国内企业向一体化模式探索。从国际经验来看,四大家族均采用一体化的模式。我们认为,全产业链模式是当下工业机器人企业的发展趋势,在核心零部件有深入布局的公司,采用该模式将保障较高的盈利能力。

从国际经验来看,各国机器人产业发展的模式存在差异。美国本土不生产机器人,通常由公司进口,再自行设计外围设备;日本的零部件技术突出,形成全产业链进行设计-开发-生产过程;德国以培育龙头企业为核心,进行产业规模化生产。中国前期的产业模式与美国相近,更多集中于系统集成;而当下核心零部件国产化进程加速,对本体企业的影响是两方面的:

1.生产成本下滑。核心零部件占总成本的比例高达70%,国产化会推动本体生产成本的下滑。一方面,国产零部件的售价相对较低;另一方面,国产技术的突破势必也会带动外资品牌的降价浪潮。以165kg六轴多关节机器人为例,3年前,该机型配套的6台减速器国外主流企业的购买价格在2-5万左右,而国内的进口成本约在7-12万,平均每台减速器约1.2-2万元。而当前,国外领先企业RV401型号的减速机售价在5000元左右,国内零部件企业的售价还要再低20%以上。由于本体企业减速器一般采用外购形式,零部件价格的下滑也会推动本体生产成本的下降。

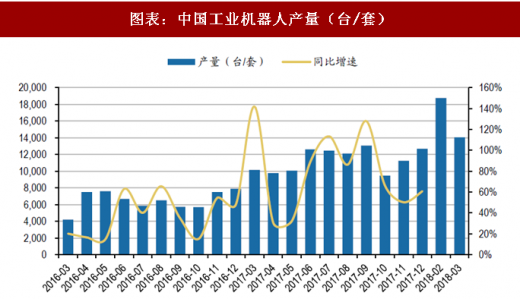

2.产能的扩张。实际上,2017年由于下游需求的持续扩大,工业机器人需求量加速上涨。而核心零部件的紧缺,特别是减速器环节,对本体厂商产能的扩张形成一定的制约。随着减速机的国产化,零部件对于本体产能的桎梏将会放宽,机器人厂商的产能有望进一步扩张。

那么,生产成本的下滑,是否一定意味着盈利水平的提升呢?

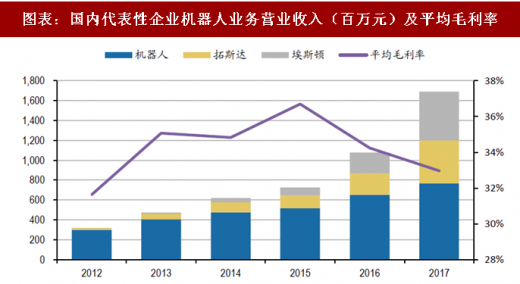

我们选取了机器人、拓斯达和埃斯顿作为国内企业的代表,以机器人业务的平均毛利率来衡量盈利水平。从过去几年的数据来看,组合中机器人业务的毛利率出现了一定程度的下滑,由高点的36.7%下降到2017年的33.0%,反映出盈利能力并没有显著提升。我们认为,当下的中国市场与韩国一定程度上类似,韩国曾经推广“以市场换技术”政策,强化工业机器人的应用普及率。而当前,中国的本体企业更看重市场规模的扩张,而非利润,通过产销规模的扩张提升国产企业在机器人市场的份额。从规模来看,三家企业2017年机器人业务总体收入16.9亿元,同比增长57%;如果去除较为成熟的新松机器人,拓斯达和埃斯顿的合计收入增速达到117%。可以说,当前国内机器人企业处于“以利润换市场”的阶段。

参考观研天下发布《2018年中国服务机器人市场分析报告-行业运营态势与发展趋势预测》

我们认为可以从几个角度来解释当前企业更看重市场规模的做法:(1)企业竞争加剧。随着“机器换人”浪潮的来临,从事机器人行业的企业数量在持续提升,诞生了一批诸如拓斯达、埃斯顿等的优秀企业,这些企业之间竞争在加剧,同时还要面对外资企业的降价风险;(2)市场份额的扩张往往具有逆周期性。当前机器人下游需求充足,在市场环境较好时,国产企业通过一定程度的价格折让能够获得更多的市场份额,通过规模的提高维持利润水平是相对理性的做法。

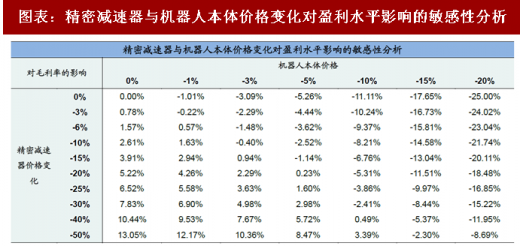

我们以精密减速器为例,进一步测算了核心零部件成本与机器人本体价格变化对盈利能力的敏感性分析。

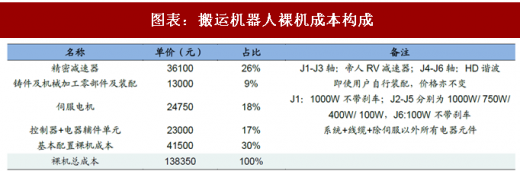

具体来看,我们详细拆解了适用于上下料和搬运的工业机器人裸机成本。机器人裸机是指一台完整能动作的机器人,包括了伺服电机及控制系统,但未包含相应的周边夹治具或辅助设备。该机型裸机的总成本为13.8万元。

减速器方面,该机型J1-J3轴使用日本帝人(纳博特斯克)RV减速器,剩余三轴使用HD谐波减速器。伺服电机方面,J1和J6轴的伺服电机不带刹车。减速器、伺服电机、控制器占成本的比例分别为26%、18%、17%。不同型号的负载能力、应用场景不同,对于零部件能力的要求不同,导致成本构成存在一定差异。例如,码垛类、搬运机器人则对负载能力要求比较高,应用于电子行业较多的SCARA机器人则对精度和速度要求比较高。该机型核心零部件的占比依然超过60%。

零部件国产化带来成本的下降,但本体的价格也会出现下滑。从我们的测算结果来看,在机器人本体价格下滑5%的情况下,减速器价格下跌20%时,盈利能力几乎不变,而减速器价格下跌40%时,则毛利率会提升5.72个pct。如果本体价格不变,减速器价格下滑40%,则会使盈利水平提升10.44个pct。

因此,零部件国产化能否提升本体企业的盈利能力,还要取决于本体厂商对于售价的折让程度,其本质还是产品竞争力和市场份额的演化。从另一个角度来说,只有零部件国产化,配合产销规模的提升,才会使国产企业在价格方面具有更大的灵活性。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。