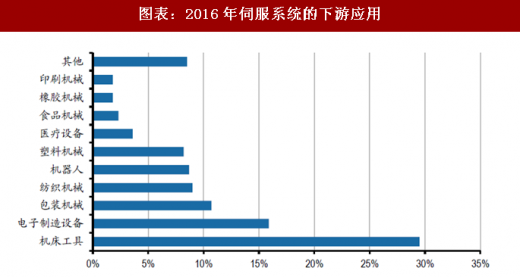

这里我们需要强调的是,伺服电机并不完全等于伺服系统,但后者的运用环节能很大程度上反映伺服电机的下游应用。完整的伺服系统包括伺服电机、伺服编码器和伺服驱动器三个部分。

伺服驱动器又被称为伺服控制器,作用类似于变频器之于交流马达,一般是通过速度环、位置环、电流环分别对伺服电机的转速、位置、转矩进行相应控制,实现高精度的传动系统定位。伺服编码器是安装在伺服电机末端用来测量转角及转速的一种传感器,目前自控领域常用的是光电编码器和磁电编码器。作为伺服系统的信号反馈装置,编码器很大程度上决定了伺服系统的精度。

伺服电机作为执行元件,作用是将伺服控制器的脉冲信号转化为电机转动的角位移和角速度,主要由定子和转子构成,定子上有两个绕组,励磁绕组和控制绕组。其内部的转子是永磁铁或感应线圈,转子在由励磁绕组产生的旋转磁场作用下转动。

机器人的关节驱动离不开伺服电机,关节越多,其柔性和精度就越高,所要求使用的伺服电机数量就越多。机器人对伺服电机的要求较高,必须满足快速响应、高启动转矩、动转矩惯量比大、调速范围宽,要适应机器人的形体做到体积小、重量轻、加减速运动等条件。

伺服电机可以分为交流(AC)和直流(DC)两大类。具体来看,直流电机又分为有刷和无刷电机,前者成本低,但会产生电磁干扰,对环境有要求。因此它可以用于对成本敏感的普通工业和民用场合。而交流伺服电机与直流电子相比,主要优点包括:(1)无电刷和换向器;(2)惯量小,快速响应;(3)适用于大力矩环境;(4)定子绕组散热方便。目前工业机器人中使用较多的是交流伺服电机。

交流伺服电机也称为无刷电机,分为同步和异步电机。异步电机负载时的转速与所接电网的频率之比不是恒定关系,有较高的运行效率和较好的工作特性,从空载到满载范围内接近恒速运行,能满足大多数工农业生产机械的传动要求。而同步电动机的功率因数可以调节,最高转动速度低,且随着功率增大而快速降低,因而适合做低速平稳运行的应用。在不要求调速的场合,应用同步电动机可以提高运行效率。到目前为止,高性能的伺服系统大多采用永磁同步型交流伺服电动机,典型生产厂家如德国伦茨、路斯特、西门子、日本安川等公司。

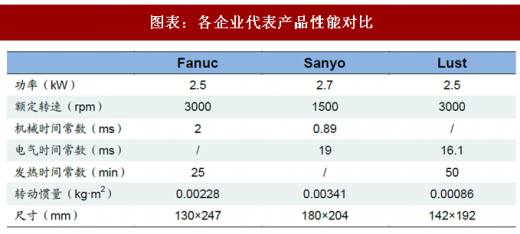

如今一般伺服电机都追求高精度、高可靠性、高热容量、高刚度、轻量化和高响应性等性能。国际上主要伺服电机厂家的电机手册也一般会收录机械时间常数、电器时间常数、发热时间常数、转动惯量和过载运动能力等参数,这些都是伺服电机的主要参考指标。

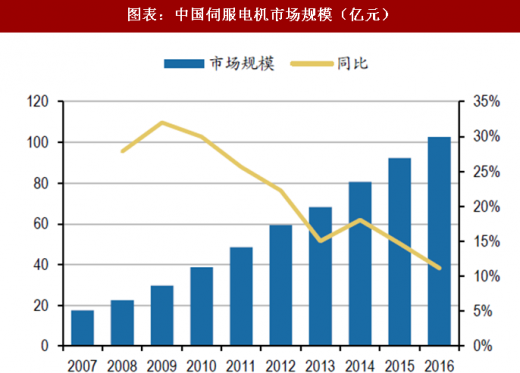

竞争格局:国内品牌占据一定市场份额。根据产业信息网的数据,我国伺服电机市场随着工业机器人的发展而不断扩张。2016年我国伺服电机市场规模102.6亿元,同比增长11.16%,2007-2016年复合增长率为21.6%。

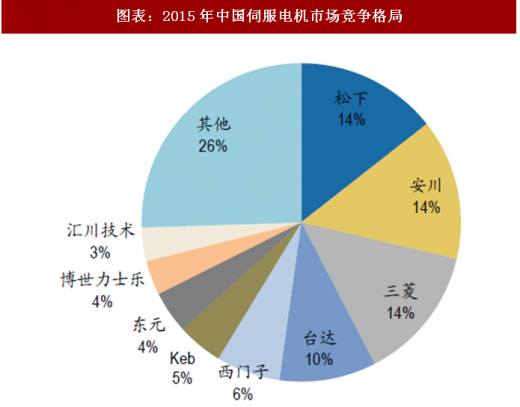

国产品牌主要集中在中低端,高端产能和技术水平不足,因此主要依赖进口。根据《工业机器人产业竞争情报分析》论文公布的数据,我国伺服电机以日系、欧美系等品牌为主导,自有品牌率占15%,未来有望实现伺服电机的进口替代。

参考观研天下发布《2018年中国服务机器人市场分析报告-行业运营态势与发展趋势预测》

面对国外的竞争压力,国内企业在细分市场的突破成为差异化竞争的主要方式,在伺服电机领域也体现了这一思路。目前,国内的领先厂商包括汇川技术、埃斯顿、华中数控、英威腾等,这些企业原本是液压行业、包装机械、注塑机械伺服电机的龙头企业,凭借着原有业务的技术积累,开始向机器人专用伺服电机突破。

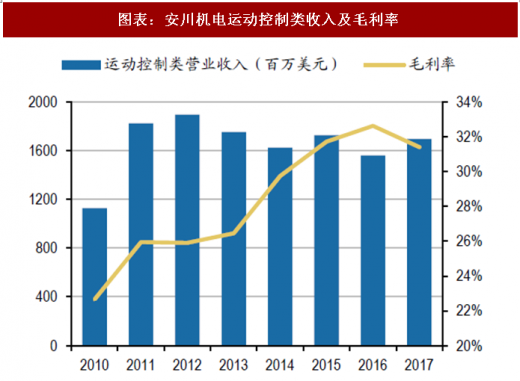

我们对比了国内外伺服电机的龙头企业安川机电与汇川技术。从业务规模来看,汇川技术伺服系统的体量较小但增速较快,逐步实现全系统零部件的自主化生产。2017年伺服类产品营业收入接近12亿元,体量不到安川机电的十分之一。因此,国内公司的增长空间较高。

从产品结构来看,安川机电该类产品主要是伺服电机、控制器和驱动器等,而汇川技术的产品种类更加丰富,包含了控制器、伺服电机、驱动器和编码器,较全的产品系列也保障了盈利能力,汇川的毛利率要高于安川机电近13个百分点。在产品性能提升的背景下,成本优势的凸显将打开市场豁口,有望实现国产化突破。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。