参考观研天下发布《2018年中国机载设备维修服务市场分析报告-行业深度调研与发展趋势研究》

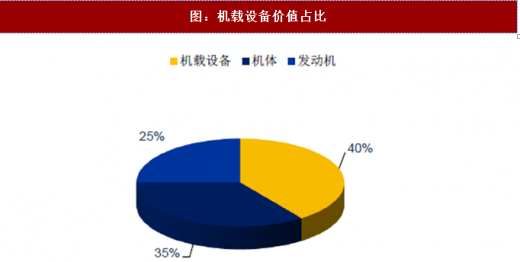

1、 机载设备种类繁多,价值占比超过 30%机载设备是飞机的重要组成部分,典型的机载设备可以分为航空电子和航空机电两大类。

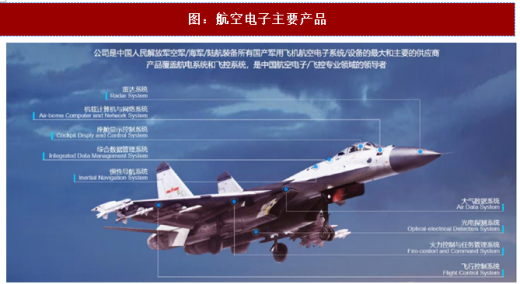

航空电子设备主要包括:飞控系统、雷达系统、光电探测系统、座舱显示控制系统、机载计算机与网络系统、火力控制与指挥任务系统、悬挂物管理系统、综合数据管理系统、通信系统、电子战系统等,是飞机环境感知、信息处理、信息计算以及操纵控制的保障设备。

资料来源:公开资料整理

机电系统主要包括电力系统、燃油系统、液压系统、空降空投系统、第二动力系统等,是实现飞机整体性能和安全所必需的基础和关键功能系统。电源系统为飞机的所有用电系统提供电能,保证各种用电设备的正常运行;第二动力系统用于满足飞机对发动机起动,空中应急,电、液或其他辅助能源的不同需要;液压系统提供液压能源,保证起落架的收放和各种操纵功能的实现;燃油系统的功能是储存燃油,保证飞机飞行时向发动机连续不断地供油。机载设备价值占比高。机载设备作为飞机正常飞行、信息感知及处理、操纵和机动的基础条件,对飞机的综合性能具有决定性的影响,也是飞机发展水平的重要判断标准。随着机载设备技术水平的提升和不断的更新换代,机载设备在飞机上的价值占比也不断提升,当前价值占比可达 30~40%。

资料来源:互联网

快速迭代升级,一代飞机多代机载系统。飞机作为平台,其功能定位和气动布局一旦确定,会在较长时间内相对固定,不会发生太大变化,因此通常具有较长的寿命周期。而机载系统在电子、信息、自动化、机械等技术快速发展的推动下,通常会快速的迭代升级,所以会通过对机载设备的更新来对飞机进行升级改造,进而提升飞机的综合性能,形成一代平台配套几代机载设备的情况。例如,美国B52 轰炸机服役超过半个世纪,机载设备更新换代达五次之多。

资料来源:互联网

2、 军工企业支撑行业发展军品发展快于民品。我国航空工业发展起步相对较晚,在产业发展水平方面与欧美国家有一定的差距。而基于国防建设的需要和重点的投入,军用领域的机载设备发展相对更快,具备了为现役和在研军用固定翼飞机、直升机和各种飞行器提供先进机载系统及设备的能力。民用领域除需要满足主机厂的需求外,还需要满足适航认证要求,在民机市场基本被国外品牌垄断的背景下,我国民用机载设备发展相对较慢。

产业以军工集团下属企业为主。因为军用机载设备发展较快的产业背景,我国机载设备行业也是以军工集团为主体,少量从事机载设备的民营企业也主要是参与军品配套。航空工业和电科集团是我国机载设备的两大核心供应商,航空工业集团内,中航机电系统有限公司、中航航空电子系统有限责任公司以及相关研究所是建设主体;电科集团内,14 所、38 所是机载雷达的重要供应商,中电科航电是航空电子领域生力军,同时,电科集团也提供大量的机载设备元器件配套。机电系统(中航机电系统有限公司)全面负责航空工业机电产业的经营和发展,下属企业 34 家,形成了以液压、燃油、电力、环境控制、武器悬挂发射、空降空投等 13 个系统为主体,配套齐全,功能完备的航空机电系统科研体系、生产体系及服务保障体系。

资料来源:互联网

中航航空电子系统有限责任公司是航空工业旗下专业化提供航空电子系统配套保障的公司,产品覆盖飞行控制系统、雷达系统、光电探测系统、座舱显示控制系统、机载计算机与网络系统、惯性导航系统、火力控制与指挥任务系统、综合数据管理系统等,产权所属和受托管理企业及科研院所 18 家。

资料来源:互联网

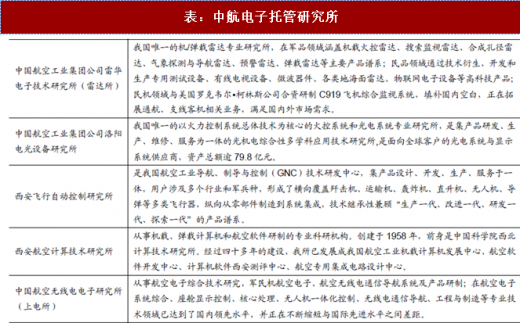

除了经营性资产外,航空电子系统公司还托管五大机载航电设备研究所,分别是雷华电子技术研究所(雷达所)、洛阳电光设备研究所、西安飞行自动控制研究所、西安航空计算技术研究所、中国航空无线电电子研究所(上电所)。这五家研究所在各个细分领域实力雄厚,集中了国内相关领域最优秀的人才、技术和资产,引领着国内相关产品的技术发展。

资料来源:公开资料整理

中国电子科技集团公司第十四研究所是中国雷达工业的发源地,国家诸多新型、高端雷达装备的始创者,信息化装备研发的先驱者,产品覆盖海陆空天各个领域,是具有国际竞争力的大型综合性高科技研发生产基地。在航空领域,十四所雷达产品广泛应用于歼10、空警2000 等型号上。

资料来源:互联网

中国电子科技集团公司第三十八研究所,是我国国防高科技电子装备骨干研究所,确立了预警探测、对地观测、信息对抗、测控通信、浮空平台、公共安全、集成电路七大发展领域,是集研究、开发、制造、测试于一体的电子信息高科技、集团型研究所。航空领域,三十八所也是核心的机载雷达供应商,产品应用于空警-500 等型号。

资料来源:互联网

中电科航空电子有限公司是中国电子科技集团联合 10 所、20 所、41 所、54 所、 28 所、14 所、32 所 7 家下属单位,与四川省以及成都市共同出资组建,专门从事民用航空电子业务的企业。主要产品包括机载航空电子、通用飞机/无人机系统、空中交通管理、地面维护服务保障和训练模拟等业务。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。