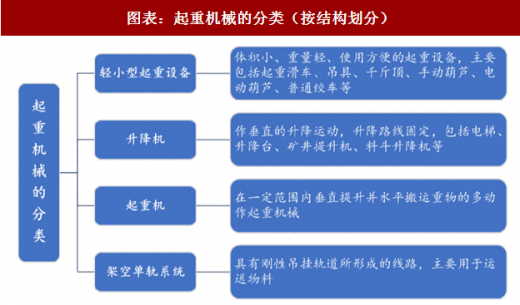

起重机械是应用广泛的机械设备,涵盖制造业多个方面。按照机械的结构划分,起重机械可划分为轻小型起重设备、升降机、起重机、架空单轨系统四类。其中,轻小型起重设备较为便携,适用于工作强度要求不高的场合。升降机是一种行程垂直的起重机械,其升降路线较固定。起重机是指在一定范围内垂直提升并水平搬运物料的多动作起重机械。架空单轨系统是指起重小车沿着由吊挂单轨组成的复合线路运行的起重机械。

二、工程用起重机类型多样,适用特点各不相同

工程用起重机主要用于吊装与吊运,应用场景涵盖工程施工的主要流程。在工程施工中,常存在大量大体积、高重量的施工建材,此类物料难以通过人力移动,需要采用起重机完成各类施工材料的起吊、运输与装配。工程用起重机广泛运用于施工的各项流程中,应用场景涵盖房屋、道路、铁路、桥梁等各类施工现场,如高铁建设预制梁的运输,建筑施工中钢筋笼、蜂窝梁的吊装,风力发电机组建设中风电塔筒的吊装等。

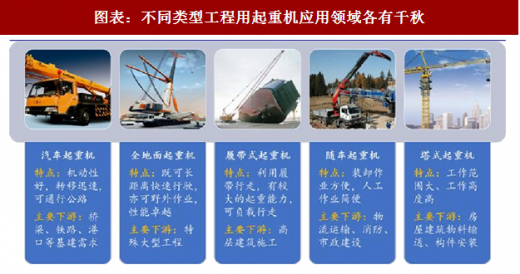

工程用起重机类型多样,适用特点各异。常用的工程用起重机包括汽车起重机、全地面起重机、履带式起重机等,应用领域各有千秋。汽车起重机是目前产量最大、使用最广泛的起重机类型,可通行公路,机动性强。全地面起重机擅长野外作业,移动迅速,性能卓越。履带式起重机与塔式起重机工作高度高,适用于高层建筑施工。除上述类型外,工程用起重机的种类还有很多,以不同的施工要求为转移,衍生出了自身的适用特点。

三、基建、地产是主要下游,测算占比超 90%

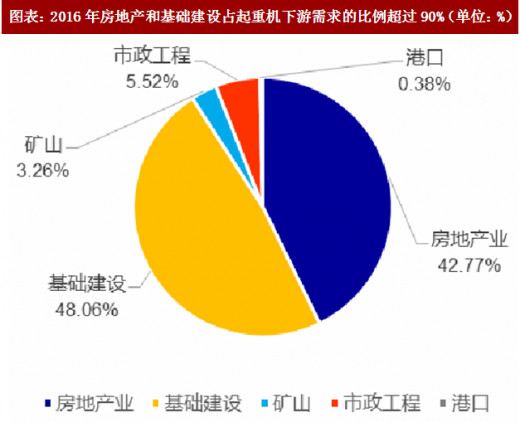

房地产和基础设施建设是起重机械最主要的下游需求,占比超过 90%。起重机械下游行业应用广泛,主要用于基础设施建设、房地产开发、市政工程、矿山、港口等,我们采用各个下游行业 2016 年固定资产投资完成额估算起重机械下游需求占比,测算出基础建设和房地产固投完成额占比分别为 48.06%和 42.77%,合计超过 90%,是起重机械最主要的下游需求行业。

参考观研天下发布《2018年中国起重机生产线市场分析报告-行业深度分析与发展趋势预测》

四、主要下游投资维持高位,2018 年基建投资计划规模庞大

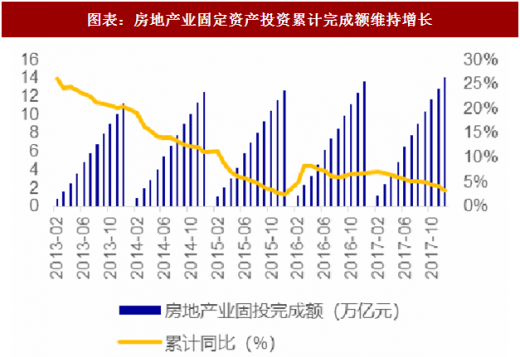

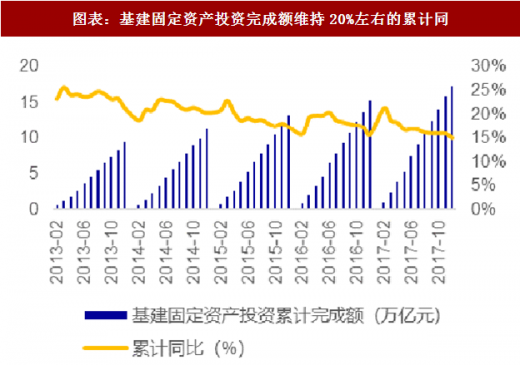

地产基建投资保持高位,有效带动起重机需求。2015 年底开始,城镇化与改善性住房需求叠加棚改等直接推动因素,有效带动房地产投资增速回升,2016 年下半年开始,房地产投资完成额同比出现较快增长。与此同时,基建投资额逐年攀升,累计同比增长率在 17% 左右波动。2017 年基础设施投资总额超过 17 万亿元,同比增速达 15 %。地产基建投资的增加为工程器械形成大规模下游需求,起重机行业将充分受益。

2018 年财政收支目标再增加,有望为基建投入提供保障。根据预算报告,2018 年中央一般公共预算收入 8.54 万亿元,比 2017 年执行数同口径增长 5.2%;中央一般公共预算支出 10.33 万亿元,同比增长 8.5%。地方一般公共预算本级收入 9.78 万亿元,同比增长 7%;地方一般公共预算支出 17.69 万亿元,同比增长 7.3%。积极财政政策助力地产基建业务增长,将增加全国工程器械需求量,为起重机市场带来新增量。

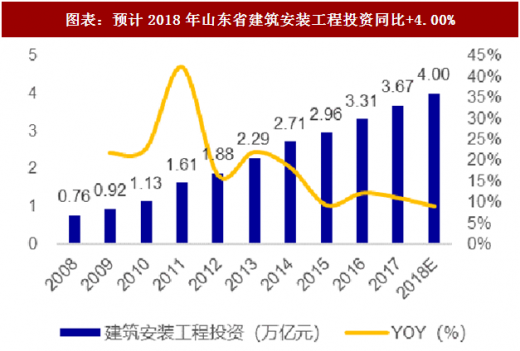

各省基建计划提上日程,建筑交通等基建投资增加。2018 年全国各地区的政府投资计划中,基础设施建设特别是交通运输、建筑工程等投资占有很重要的地位,基础设施投资额逐年攀升。以山东省为例,建筑安装工程投资逐年稳步增加,我们预测 2018 年将达到 4 万亿元左右;与此同时,2018 年山东在建及规划高速公路共 18 条,规划到 2020 年,全省公路水路建设目标总体实现“三通”“三覆盖”“两降”“两提升”。

风电规划需求再起,利好起重机行业。根据“十三五”规划,我国要实现 2020 年和 2030年非化石能源占一次能源消费比重15%和20%的目标,能源结构转型升级势在必行,风电基础设施将在未来成为我国重点建设对象。《规划》提出,到 2020 年底,我国风电累计并网装机容量要达到 2.1 亿千瓦以上,风电建设对于起重机需求较大,高建设预期有望为起重机销售带来重要边际增量。

2018 年风电装机或再迎高峰,加码起重机需求。《规划》指出,“十三五”期间,风电建设总投资将达到 7000 亿元以上,到 2020 年底,风电年发电量要确保达到 4200 亿千瓦时。风电行业是高起重机需求行业,风电装机需要汽车起重机和履带起重机等起重设备,海上风电架设更需要专用的起重工程器械——海上风电安装设备。高风电装机增量将在未来快速刺激起重机需求量。

我国核电地位稳定,电站建设稳步推进。“十二五”期间,我国共有 15 台核电机组投入商业运行,有 13 台核电机组开工建设。其中,在役机组 28 台,装机容量 2643 万千瓦,年发电量 1689 亿千瓦时,位居世界第四;在建 26 台,装机容量 2913 万千瓦,占世界在建核电机组的三分之一。在中国的能源结构调整中,核电始终被寄予厚望,未来政府有望持续加大核电建设投入。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。